Блог им. Dolgosrok |"Классические" ОФЗ-ПК 10.04.2024

- 10 апреля 2024, 13:22

- |

«Классические» ОФЗ-ПК — облигации с переменным купоном, который привязан к ставке RUONIA с 7-дневным лагом. Купон ежеквартальный, рассчитывается по следующей формуле:

«Среднее арифметическое значение ставок RUONIA за период, начинающийся за 7 дней до даты начала купонного периода и заканчивающийся за 7 дней до даты окончания купонного периода.»

Другими словами при повышении или снижении ключевой ставки купон соответственно растет или снижается, с минимальным лагом, тем самым минимизируя процентный риск (чувствительность цены облигации к изменению процентной ставки). Таким образом, доходности данных выпусков всегда соответствуют рыночным условиям.

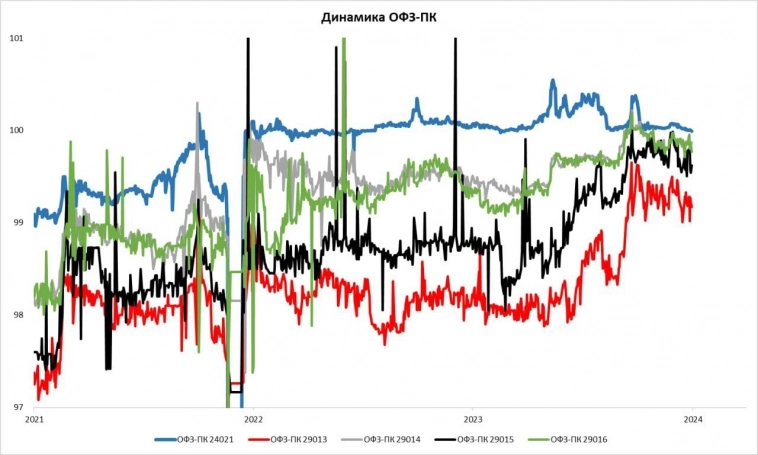

Несмотря на это, на рынке зачастую возникают опасения по поводу снижения котировок флоутеров на фоне смягчения ДКП (наличие процентного риска) и, соответственно, невозможность закрыть позицию по привлекательной цене. В качестве контраргумента приводим график динамики некоторых выпусков. Обратить внимание стоит на самый короткий — 24021 (погашается 24 апреля). С марта 2022 года его волатильность близка к нулю. Ниже номинала опускался очень редко и краткосрочно. На фоне ужесточения ДКП в прошлом году и повышенного спроса торговался зачастую выше номинала, сейчас около 100%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. Dolgosrok |ОФЗ-ПК 29006 09.04.2024

- 09 апреля 2024, 11:06

- |

Ранее несколько раз обсуждали выпуск ОФЗ-ПК 29006, ставка купона по которому рассчитывается как средняя RUONIA за последние 6 месяцев до начала купонного периода + премия 1.2%. С тех пор перспективы облигации несколько изменились. Сейчас она торгуется по 101% от номинала, в связи с чем в оптимистичном сценарии доходность к погашению составляет на данный момент около 15%.

Ретроспективный подсчет накопленной доходности в годовом выражении показывает 14.40%, 14.12% и 14.08% при покупке облигации 31.11.23, 29.12.23 и 31.01.24 соответственно. Итоговая доходность к погашению при удержании облигаций составит в среднем 14.7-14.75%, что уже сопоставимо с короткими выпусками ОФЗ.

Какие дальнейшие перспективы?

Посмотрим на динамику более длинных аналогов: 29007-29010. ОФЗ-ПК серий 29006-29010, хотя и являются флоутерами, ведут себя частично как фиксы из-за 6-месячного лага в механизме расчета нового купона. Так в начале цикла повышения ставки летом прошлого года перечисленные выпуски облигаций активно снижались в цене, после чего по мере приближения нового купонного периода начинали восстанавливаться.

( Читать дальше )

Блог им. Dolgosrok |Фиксируем высокую доходность на 15 лет в ОФЗ 05.04.2024

- 05 апреля 2024, 14:23

- |

Фиксируем высокую доходность на 15 лет в ОФЗ

Частый аргумент в пользу покупки длинных государственных облигаций в долгосрок. Но не все так просто. На самом деле никакую высокую доходность на 15 лет зафиксировать нельзя. Точнее можно, но только в случае дисконтной облигации, по которой не выплачиваются купоны и доходность которой формируется только за счёт роста тела, а также если облигации будут продолжать торговаться с той же доходностью или выше. В противном случае аргумент с фиксацией доходности не работает.

Объяснение этому довольно простое. Чтобы добиться предполагаемой доходности все поступающие купоны необходимо реинвестировать под ту же ставку или выше. Иначе итоговая доходность будет ниже, т.к. выплаченные купоны реинвестируются под более низкие ставки. Этот вывод следует из уравнения сложного процента: (1+r)^n, в котором r — постоянная величина. Если r снижается, то и итоговая доходность снижается. А так как ставки меняются достаточно часто в нашей реальности, то фиксация доходности — скорее теоретическое понятие, т.к. на практике редко реализуемо.

( Читать дальше )

Блог им. Dolgosrok |Сравнение доходности ОФЗ-ПК и LQDT 03.04.2024

- 03 апреля 2024, 11:12

- |

Сравнение доходности ОФЗ-ПК и LQDT

У большинства физлиц нет возможности размещать свободные средства в РЕПО. Возникает вопрос, куда разместить свободные средства по актуальным ставкам, минимизируя процентный риск. Для этого на рынке есть несколько альтернатив: ОФЗ-ПК (выпуски 24021, 29013-29025) и фонды денежного рынка. В первом случае купон начисляется по ставке RUONIA с лагом в 7 дней (сегодня 3 апреля, значит, купон будет начисляться по ставке на 27 марта), выплачивается ежеквартально. Во втором случае активы фонда ежедневно инвестируются в операции РЕПО, соответственно стоимость пая растет тоже ежедневно за вычетом комиссии за управление, которая в среднем достигает 0.5% в год.

Что выгоднее?

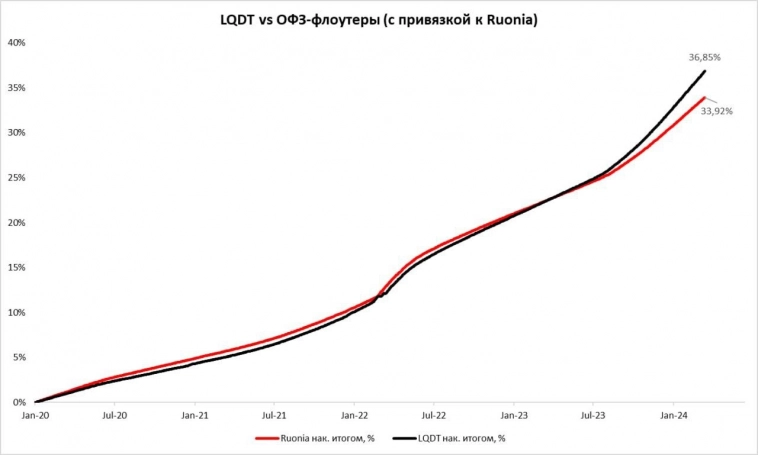

Попробуем посчитать. В качестве периода исследования возьмём срок с начала торгов самым популярным фондом денежного рынка LQDT (январь 2020) и до сегодняшнего дня. Также сделаем допущение относительно волатильности ОФЗ-ПК: ее в расчет не берём.

Результаты получились следующие. Первый график: вложенные 10000 рублей в январе 2020 года в фонд ликвидности принесли бы 36.85%, в ОФЗ-ПК (без учёта реинвестиций купонов) — 33.92%. В обоих случаях не учтён НДФЛ. В случае с фондом ликвидности необходимость уплаты наступает после закрытия позиции, в случае с ОФЗ-ПК — ежегодно с полученных купонов.

( Читать дальше )

Блог им. Dolgosrok |Как увеличение эмиссии государственных облигаций влияет на их доходность? 22.03.2024

- 22 марта 2024, 10:49

- |

Блог им. Dolgosrok |Ловим "падающие ножи" 19.03.2024

- 19 марта 2024, 12:02

- |

Ловим «падающие ножи»

Распродажи в ОФЗ заставляют все большое число инвесторов задуматься об их покупке в надежде и расчете на скорое снижение ставки и рост тела облигаций. С каждым днём эти мысли все сильнее и сильнее, а убытки тех, кто поддался им в последние месяцы все больше и больше.

Что же делать в такой ситуации? Однозначно не пытаться ловить «падающие ножи». На рынке и так слишком много неопределенностей, поэтому не стоит добавлять дополнительный риск в свой портфель. Предполагаемая доходность может не покрывать риски. Вместо этого лучше работать по факту и не гадать, когда наступит разворот — этого никто не знает.

В качестве примера приведем небольшой расчет на коленке. С начала года рядовой инвестор мог заработать порядка 3% в фонде ликвидности — спокойно, без лишних нервов и рисков. За это время индекс государственных облигаций RGBI снизился на 4.5%, длинные ОФЗ и того больше, RGBITR (с учётом купонов) — на 2.6%. Разница с начала года очевидна: 3% прибыли по ликвидности против 2.6% убытка по индексу. Если сравнить с конкретными длинными выпусками ОФЗ (например, 26238 — самая чувствительная бумага к проценту, и ее же многие покупали в надежде на рост), то ситуация ещё хуже: убыток составляет порядка 5% с учётом купона.

( Читать дальше )

Блог им. Dolgosrok |Как увеличение эмиссии государственных облигаций влияет на их доходность? 15.03.2024

- 15 марта 2024, 13:26

- |

Как увеличение эмиссии государственных облигаций влияет на их доходность?

Сейчас нередко можно услышать, что навес предложения облигаций со стороны Минфина (причем ситуация актуальна и для России, и для США) приведет к росту доходностей, т.к. предложение превышает спрос. Последний механизм, как и на любом рынке, действительно определяет стоимость актива / товара. Но тут стоит сделать несколько уточнений. Во-первых, цена определяется, важно подчеркнуть, динамикой спроса и предложения, а не просто спросом и предложением. Во-вторых, динамика предложения относительно / условно постоянна и не является настолько волатильной как динамика спроса. И наконец, в-третьих, именно динамика спроса в основном определяет цену облигаций, за некоторыми исключениями. При этом фундаментальные факторы могут оставаться неизменными, но меняются оценка, ожидания рынка по поводу этих фундаментальных факторов.

В августе 2023 года в США началась массовая распродажа трежерис и рост доходностей продолжался в течение следующих нескольких месяцев.

( Читать дальше )

Блог им. Dolgosrok |Так ли страшен госдолг? 12.03.2024

- 12 марта 2024, 12:46

- |

В последнее время в сети распространяется много информации по поводу большого количества заимствований Минфина и роста государственного долга. Основной посыл таких сообщений — государство ускоренно движется к долговой спирали (новые займы необходимы для обслуживания старых, т.к. собственных доходов недостаточно).

На самом деле проблема, если ее в действительности можно назвать проблемой, сильно преувеличена. Поэтому ниже рассмотрим несколько цифр.

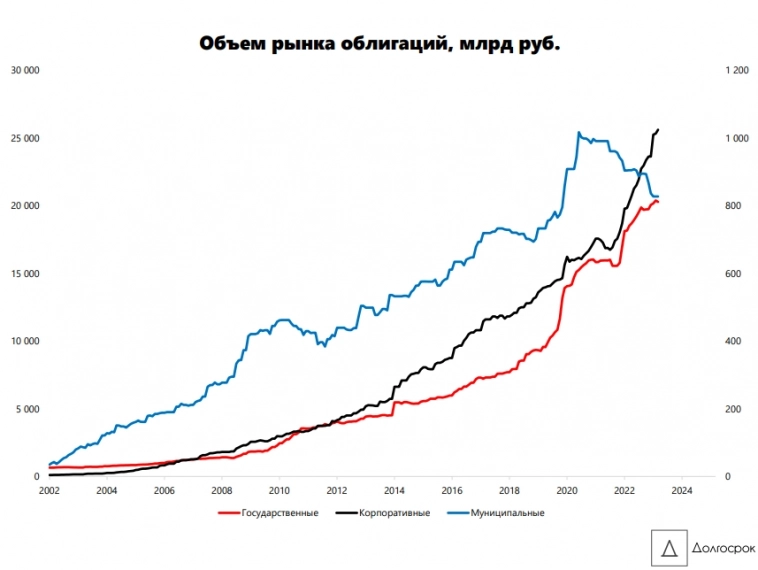

1️⃣ Совокупный объем рынка государственных облигаций составляет чуть больше 20 трлн руб. С учётом внешних обязательств, который не представлен на графике, объем госдолга ~ 25 трлн руб.

2️⃣ Чистая эмиссия государственного долга (размещения за вычетом погашений) находится в рамках нормы последних лет — в среднем около 2 трлн руб. с 2021 по 2023 годы. В 2020 году на фоне пандемии прирост госдолга составил более 4 трлн руб. Таким образом, темпы заимствований, начиная с 2022 года, не являются аномальными.

3️⃣ ВВП России по итогам 2023 года составил 170 трлн руб., по итогам 2022 года — 155 трлн руб. Тут важное замечание: и госдолг, и ВВП измеряется в номинальных величинах — в рублях. В 2023 году ВВП вырос на 3.6% в реальном выражении, т.е. после корректировки на инфляцию, но в рублях ВВП вырос на 10%. Сопоставимыми темпами рос госдолг.

( Читать дальше )

Блог им. Dolgosrok |Итоги недели 11.03.2024

- 11 марта 2024, 10:36

- |

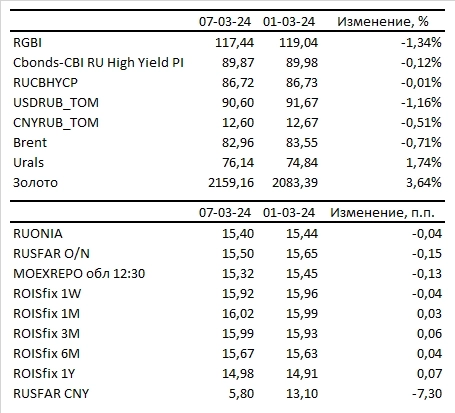

*️⃣Продажи в ОФЗ усилились. Индекс RGBI практически достиг минимумов ноября прошлого года. Корпоративные облигации продолжают торговаться в боковике. Спреды к ОФЗ сокращаются. Доходности линкеров продолжают расти на фоне распродаж в ОФЗ, особенно в выпусках 52004 и 52005. Вмененная инфляция выросла до 6.77, так как доходности ОФЗ росли активнее доходностей линкеров.

*️⃣Рубль укрепился на 1.16% к доллару и на 0.51% к юаню. Минфин опубликовал предварительную оценку исполнения федерального бюджета за январь-февраль 2024 года. Нефть: котировки марки Brent снизились на 0.71% до 82.96$, Urals выросли на 1.74% до 76.14$ — спред сокращается. Золото обновляет исторические максимумы: в моменте котировки превышали 2 203$.

( Читать дальше )

Блог им. Dolgosrok |ОФЗ - Безриск или нет? 05.03.2024

- 05 марта 2024, 12:06

- |

«Государственные облигации — безрисковый инструмент»

Довольно распространенный тезис, который является если не заблуждением, то как минимум неточной формулировкой. На самом деле на рынке не бывает безрисковых инструментов. Инвестирование в финансовые инструменты предполагает риск, за который инвесторы получают премию/доходность в виде купонов, дивидендов, роста тела. И даже депозиты в определенной мере — риск, т.к. любой банк может исчезнуть буквально за одни сутки, если вкладчики начнут массово забирать свои деньги.

Тем не менее риски развития ситуации в негативном ключе настолько малы, что мы попросту не учитываем эти вероятности при принятии финансовых/инвестиционных решений. По такой же логике государственные облигации считаются безрисковым инструментом, т.к. государство — самый надёжный заёмщик в рамках национальной финансовой системы. Однако, во-первых, далеко не все финансовые системы и государства надёжны и стабильны, следовательно, в данной категории гособлигации уже не могут считаться безрисковыми. Во-вторых, понятие риск включает не только кредитный риск, т.е. вероятность дефолта, но и рыночные, основной из них — процентный, и другие риски. И вот в этом случае государственные облигации — далеко не безрисковый инструмент.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс