Блог компании Mozgovik |Отскок спровоцировал изменение рейтингов Mozgovik'a

- 23 сентября 2024, 13:28

- |

Рынок акций в моменте сильно отскочил, с 2500 по Индексу Мосбиржи приблизился к 2800 (+12% за 20 дней)

В целом за это время ничего особо хорошего не произошло, разве что:

👉 Курс доллара вырос с 87,5 до 92,5 руб (+5,7%)

👉 Продажи нерезидентов видимо приостановились (т.к. даже ЦБ обратил на это внимание). По объемам в НОВАТЭКе это очень заметно

( Читать дальше )

- комментировать

- 4К | ★3

- Комментарии ( 45 )

Блог компании Mozgovik |ЛУКОЙЛ: изменение рейтинга в условиях турбулентности

- 02 сентября 2024, 15:47

- |

Первые сделки делал по 3825 рублей 26.07.22, а продал по 7350 рублей 25.03.24 и снова зашел по 6186 в августе этого года!

График с рейтингом Мозговика тут

( Читать дальше )

Блог компании Mozgovik |ЛУКОЙЛ отчет по МСФО за 2-й квартал 2024 года: компания продолжает успешно работать на благо акционеров

- 29 августа 2024, 22:50

- |

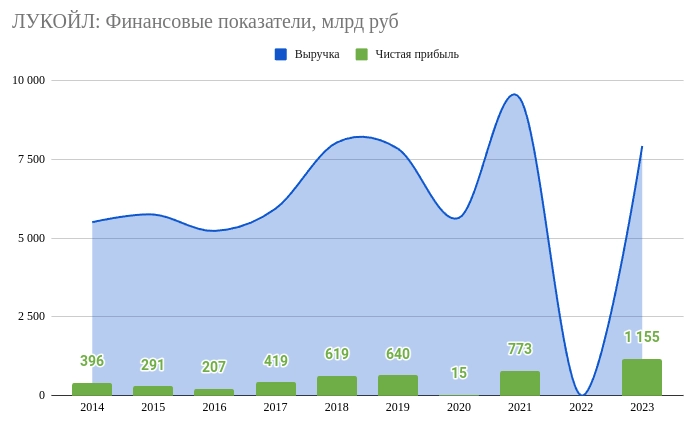

Отчет на первый взгляд выглядит неплохо — прибыль есть

Компания заработала 590 млрд рублей чистой прибыли (+4,6% г/г) или 850 рублей на 1 акцию при цене акций в 6300 рублей

( Читать дальше )

Блог компании Mozgovik |ЛУКОЙЛ отчет по РСБУ за 2-й квартал: дивидендная база за 1 полугодие составляет 499 рублей

- 30 июля 2024, 20:15

- |

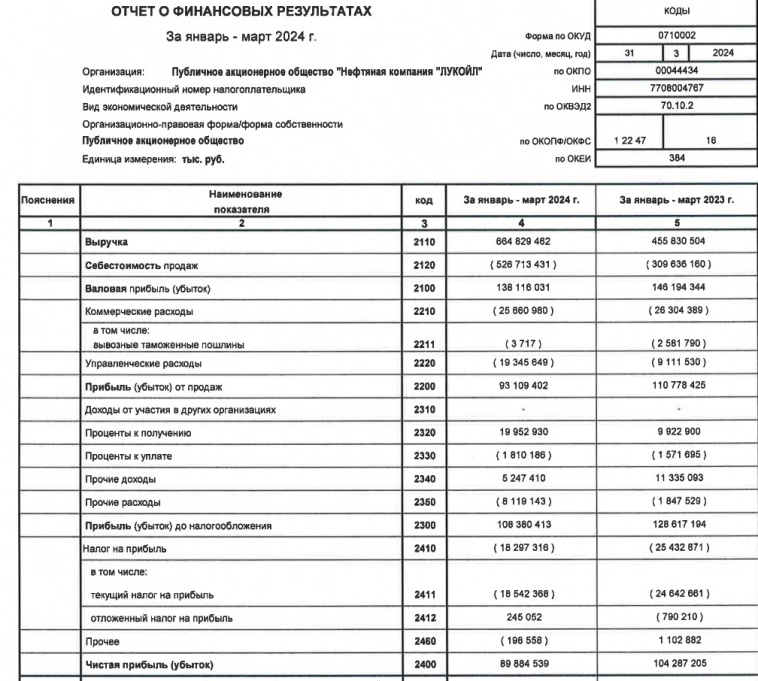

Важно понимать, что отчетность по РСБУ не показывает реальные денежные потоки и прибыль всего ЛУКОЙЛа (т.к. это холдинг и надо смотреть отчетность по МСФО)

Но какую-то информацию почерпнуть можно из этого отчета

Во втором квартале Чистая прибыль упала на 28,6% и составила 256 млрд рублей

( Читать дальше )

Блог компании Mozgovik |Нефтяной срез: выпуск №1. Дисконт нефти, маржа переработки и фрахт танкеров

- 10 мая 2024, 16:46

- |

Уже почти год собираю интересные данные в отношении нефти — пора делать регулярную рубрику.

Почему это важно? Тут будут данные, которые еще не впитаны в отчетность и показывают тенденции (будущее) на которых можно заработать с высокой вероятностью (гарантий никто не дает).

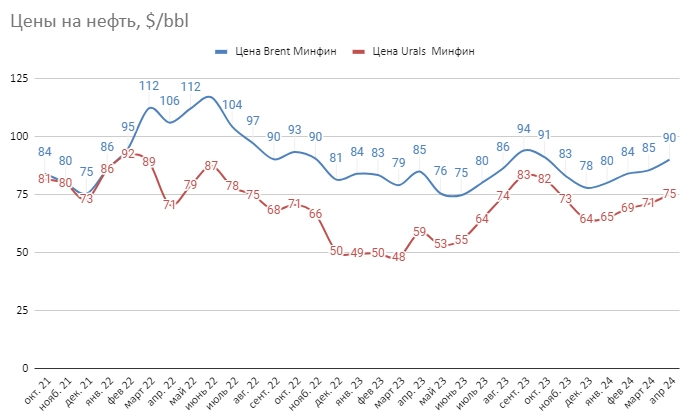

Начинаем со стандартного — дисконта российского Urals к Brent. Цена на нефть в последние 5 месяцев стремительно росли в долларах (в мае Brent упал до 83$, но май еще не закончился)

Дисконт сейчас стабильный и составляет примерно 15$ уже последние месяцы. В целом это нормальный дисконт, сейчас объясню почему на примере поставок в Индию

( Читать дальше )

Блог компании Mozgovik |ЛУКОЙЛ отчет по РСБУ за 1-й квартал 2024 года: следим теперь за базой для дивидендов именно в этих отчетах

- 26 апреля 2024, 18:03

- |

ЛУКОЙЛ опубликовал отчет по РСБУ за 1-й квартал 2024 года

Чистая прибыль упала 13.8% г/г

( Читать дальше )

Блог им. CaptainAlbinos |Демпферные выплаты за март составили 164,4 млрд рублей

- 03 апреля 2024, 12:54

- |

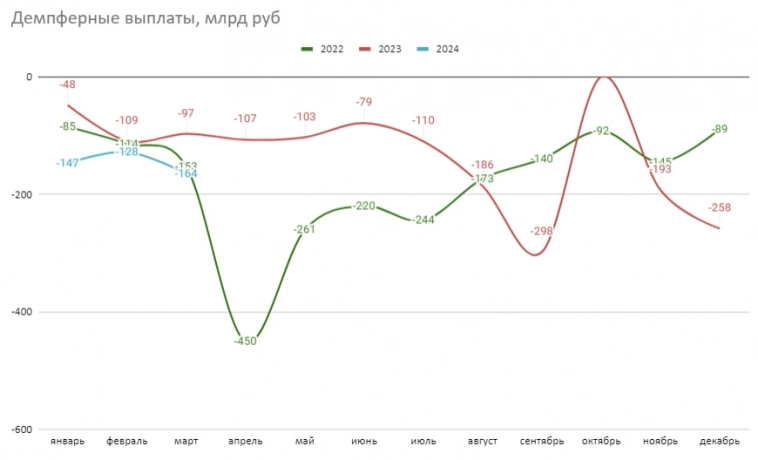

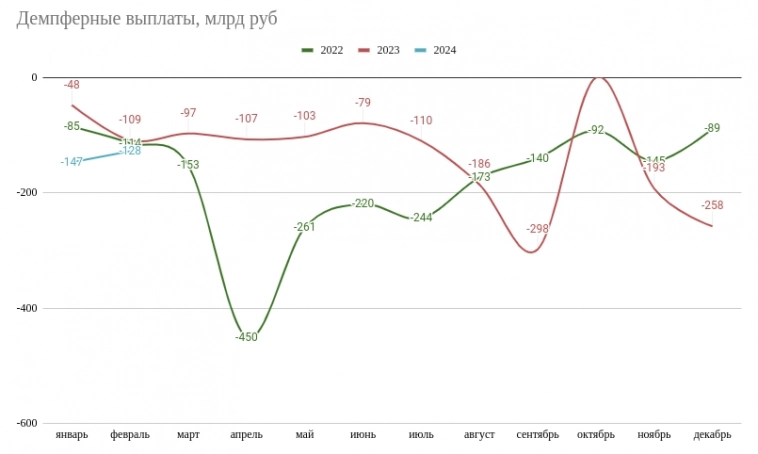

Демпферные выплаты нефтяникам за март составили 164,4 млрд руб

за 1 квартал выплатили уже 439 млрд рублей (годом ранее было 254 млрд руб за 1 кв 2023 года)

НДПИ на нефть снизился месяц к месяцу на 200 млрд руб (как раз ушла та самая переплата с прошлого года), т.е. чистая маржа добычи нефти выходит на интересную кривую.

( Читать дальше )

Блог компании Mozgovik |ЛУКОЙЛ рекомендовал выплатить дивиденды ниже консенсуса на 180 рублей

- 25 марта 2024, 12:23

- |

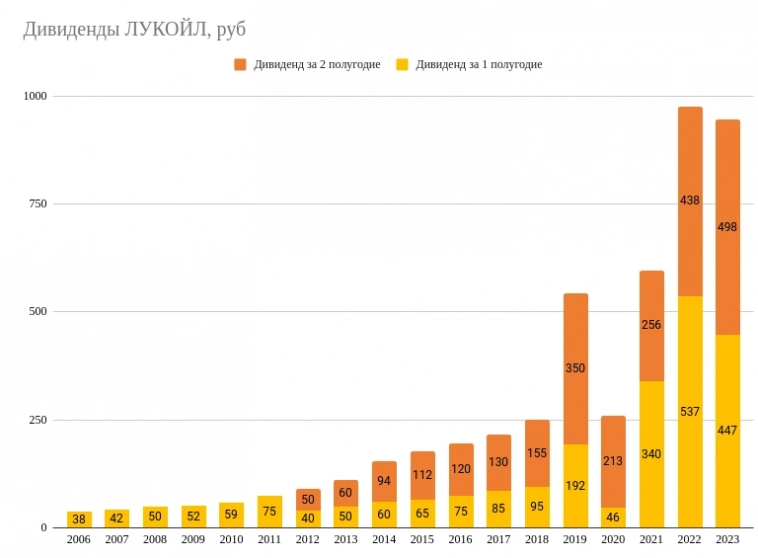

Выглядит немного!

Писал про предполагаемые дивиденды тут: smart-lab.ru/company/mozgovik/blog/996634.php

Консенсус брокеров был 680 рублей, я ждал около 800 рублей исходя из отчетности.

Варианта 2: либо нарушили дивидендную политику (выплата 100% скорректированного денежного потока), либо создали большой резерв на байбек в 2023 году и отразили это в див политике

( Читать дальше )

Блог компании Mozgovik |ЛУКОЙЛ отчитался за 2023 год: СНИЖАЕМ РЕЙТИНГ с 4 до 3 - лучшее уже позади, а впереди ремонт НПЗ и премирование менеджмента?

- 12 марта 2024, 19:55

- |

ЛУКОЙЛ вторым после Роснефти отчитался по МСФО за 2023 год. Вышло всё ожидаемо неплохо, тем более второе полугодие (особенно 3-й квартал) 2023 года для нефтянки было лучшим в истории.

Результаты 2022 года ЛУКОЙЛ так и не раскрыл, поэтому пока оставляем прочерк. Чистая прибыль 2023 года к 2021 году выросла на 50%, сопоставимо с результатам Роснефти

Операционная прибыль выросла так же на 50%

( Читать дальше )

Блог им. CaptainAlbinos |Нефтегаз в феврале вернул из бюджета 128 млрд рублей за поставки топлива на внутренний рынок

- 05 марта 2024, 12:21

- |

Демпфер в феврале 127,9 млрд рублей (компенсация отечественным нефтяным компаниям за поставку бензина и дизеля на внутренний рынок)

Наклон кривой пока радует нефтегаз, как и говорил ранее — пока все указывает на то, что окурок превратился в сигару

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс