Блог им. CaptainAlbinos |Завтра фрифлоата в российских акциях станет больше?

- 24 августа 2022, 14:19

- |

«Мосбиржа: Напоминаем, что, начиная с 25 августа инвесторы, имеющие в портфелях депозитарные расписки, в результате автоконвертации будут получать пропорциональное количество акций, если российский эмитент инициировал процесс в установленные сроки. „

Готовимся к отражению атаки.

По информации хорошего знакомого:

“В первый день под автоматическую конвертацию попадут акции Северсталь, Газпром, Роснефть. По ним первыми будут и зачисления локалок, значит

Во второй день — Сбербанк, Сургутнефтегаз и несколько более мелких

Лукойл будет последним»

Учтите. что ГДРы аля озон, мать и дитя и прочие иностранные акции (кипрские) это не касается.

- комментировать

- ★4

- Комментарии ( 23 )

Блог им. CaptainAlbinos |Спецоперация по импортозамещению акционеров Газпрома завершена?

- 23 августа 2022, 21:56

- |

Лонг Газпром завтра)) дивы видать будут за 22

«1 октября — Газпром запустит опционную программу для руководства — решение СД»

Блог им. CaptainAlbinos |Ежедневные наблюдения 23.08.22

- 23 августа 2022, 21:00

- |

Поднимаемся с колен

👉 Российский индекс растет всем чертям на зло (особенно натовским). Всепропальщики посрамлены!)

👉 Рублик в нулях, мегатрейд в виде покупки юаня (который упал к баксу до 2-х летнего минимума) оказался так себе идейкой (я этого кста не делал))

👉 Нефть по сотке, хотя недавно было 93. Саудовский министр всех успокоил, сказав, что его заколебали голдманы с бумажными спекуляциями в нефти. Если что они готовы снизить добычу, Бидон короч зря ездил к Салману))

👉 Газ в США упал, СПГ проект Freeport запустится не раньше ноября. Хорошо туда съездил Петров (кстати где его посты на смартлабе) или Боширов.

👉 ОЗОН бахнув +10%, вышел в прибыль по ЕБИТДЕ. В целом ожидаемо, тем более на таком хайпрынке и инфляции, в будущем с сгоревшим складом и более осмотрительным потребителем будет сложнее. С другой стороны — ребята с сильным брендом могут захватить условный букинг в России, но что-то пока все через одно место у них.

( Читать дальше )

Блог им. CaptainAlbinos |Федун залез в карман к акционерам ЛУКОЙЛа

- 22 августа 2022, 13:53

- |

На примере ЛУКОЙЛа (крупнейшей компании в России) — видим, что это не так. Сегодня они сделали «хрень», которая заслуживает серьезного снижения качества корпоративного управления, за который так сильно топил Леонид Арнольдович, будучи вице-президентом ЛУКОЙЛа:

«ПАО «ЛУКОЙЛ» сообщает о приобретении 100% акций АО «Футбольный Клуб «Спартак-Москва», а также стадиона «Открытие Банк Арена».»

Внимание вопрос, зачем частной нефтегазовой компании, убыточный непрофильный актив в момент кризиса? Может лучше купить что-то поинтереснее и не у дружественных структур?

( Читать дальше )

Блог компании Mozgovik |Конспект: МТС телеконференция за 2 квартал 2022

- 19 августа 2022, 20:05

- |

Вчера была телеконференция с топ менеджментом МТС по результатам 2 квартала, выписал основные тезисы, специально для Вас:

👉 В марте закупили оборудование на год вперед (доллар был тогда 80-110, видимо не совсем удачно?)

👉 Капзатраты в 2022 будут ниже, чем в 2021

👉 в июле и августе видят восстановление спроса на кредиты (позитив для банков!)

👉 чистая прибыль снизилась из-за высоких ставок, в 3 квартале получают госсубсидии за высокие ставки в 1 полугодии.

👉 Фактическая сумма выплаты дивидендов была 48,2 млрд рублей из 66 млрд (18 млрд рублей не выплатили нерезам на АДР, эти деньги ОСТАЛИСЬ в компании пока)

👉 Крайний срок конвертации АДР в локальные акции — 12 января

👉 Новую див политику утвердят, но неизвестно когда

👉 Инвестируют в кибербез (Serenity), видят там синергию с текущими активами

👉 На текущий момент не работают над продажей башен, ждут предложений (видимо их нет)

👉 Планируют уменьшать розничную сеть по продаже симкарт/телефонов

( Читать дальше )

Блог компании Mozgovik |Мой Рюкзак #4. Избавление от ГДР и нефтегазификация портфеля

- 19 августа 2022, 17:01

- |

Продолжаю регулярную рубрику в виде публикаций своего портфеля, предыдущие посты тут:

Мой Рюкзак #3

Мой Рюкзак #1

Индекс Мосбиржи практически пробивал 2000, тянув мой портфель на дно (кстати с НГ просадка около 40% сейчас, полностью обнулён результат 2021 года :( ), но сейчас немного стало получше. Нерезиденты, конвертаторы… долгосрочно это всё не имеет смысла, если бизнесы стоят несколько прибылей, имеют некоторый возврат денег (дивиденды, байбек). а ключевая ставка 8%. Хотя сейчас это все не работает и возможно лучше спекулировать по теханализу вместе с Тимофеем, но я пока еще не сдался))

( Читать дальше )

Блог компании Mozgovik |МТС результаты за 2 квартал 2022 года

- 18 августа 2022, 17:47

- |

Прошлые посты:

МТС: ставка на низкую ставку

МТС: отчет за 1 квартал 2022, дивиденды растут, денежный поток падает

Конспект: звонок с IR МТС

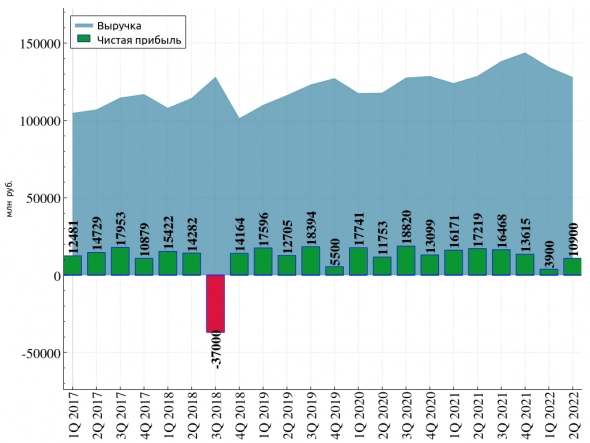

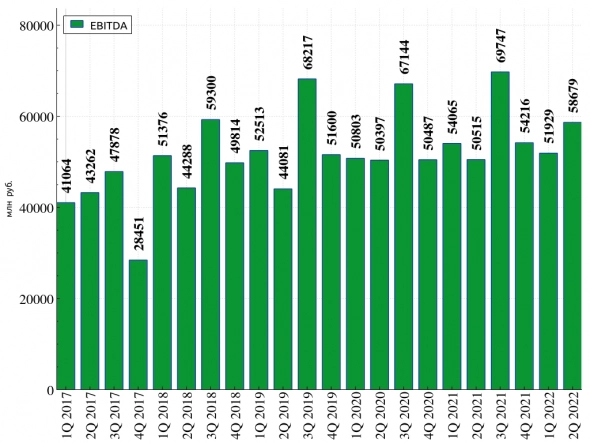

Прибыль падает относительно прошлых кварталов вместе с выручкой — 18% инфляцию МТС впитать в себя не может.

EBITDA в целом чувствует себя неплохо

( Читать дальше )

Блог компании Mozgovik |ЭН+ результаты за 1 полугодие 2022 года

- 18 августа 2022, 14:20

- |

Коротко пробежимся по основным показателям и «сверим часы» с прогнозом, который я делал 2 месяца назад тут - En+: лакомый value актив

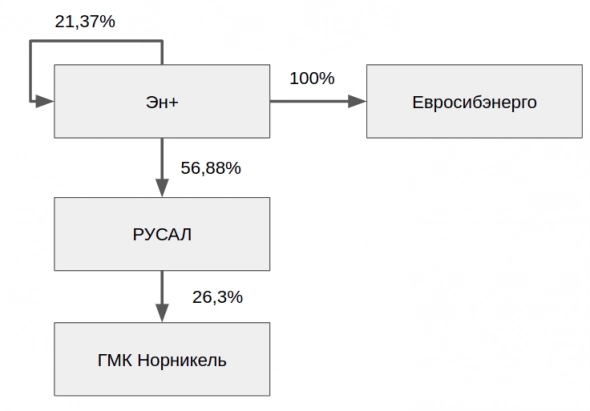

Вспомним схему владения:

Корреляция с Русалом продолжает расходится, особенно от коэффициента 1:20 (который ранее был принят справедливым соотношением при обмене акций РУСАЛ на Эн+ еще Гленкором) — соотношение достигало рекордных 8,5!

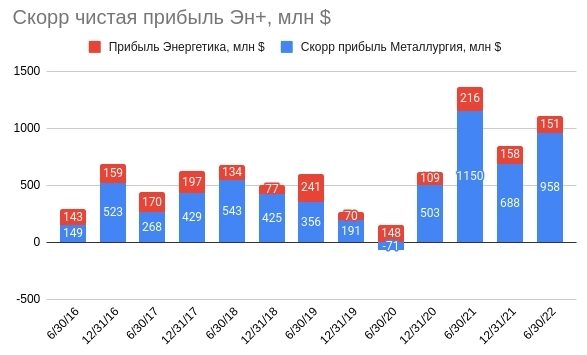

Перейдем к результатам, сначала общие финансовые:

Вычленим скорр прибыль (получим реальную прибыль без консолидации 100% РУСАЛа, а только лишь доли в 56,88% + посмотрим, сколько заработал энергосегмент)

скорр EBITDA кстати рекордная, за все время:

( Читать дальше )

Блог компании Mozgovik |❗️Глобалтранс и резкое снижение ставок на аренду вагонов

- 17 августа 2022, 17:37

- |

Отчет за 1 полугодие Глобалтранса (единственный публичный представитель сектора) предполагается в конце августа/начале сентября, тезисно опишу свой взгляд на ситуацию в компании.

Пару дней назад ведущие газеты сверкали заголовками:

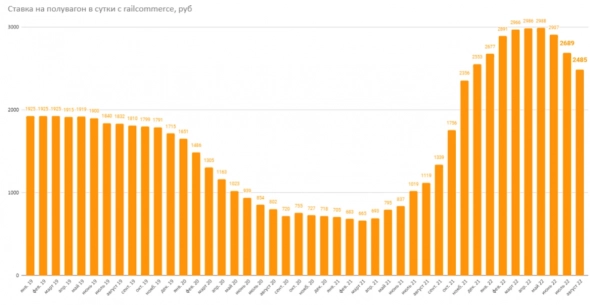

“Ставки предоставления вагонов на перевозку грузов с начала 2022 г. снижаются, в отдельных случаях ниже 1000 руб. за вагон в сутки, сообщил «Ведомостям» представитель ФАС”

Основные тезисы:

👉 Ставки на полувагоны падают, это факт, но пока еще не драматично. По данным сайта railcommerce и сервиса РЖД-Партнер ставки снизились и, вероятно, снижаются, но они еще далеко не 1000 руб/сутки.

( Читать дальше )

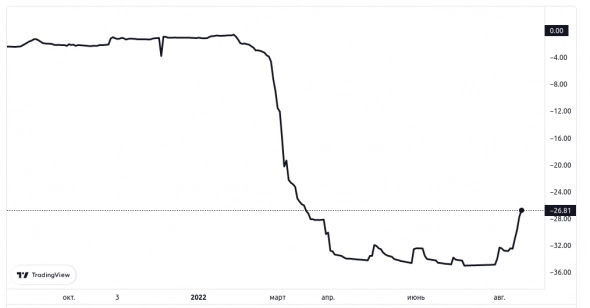

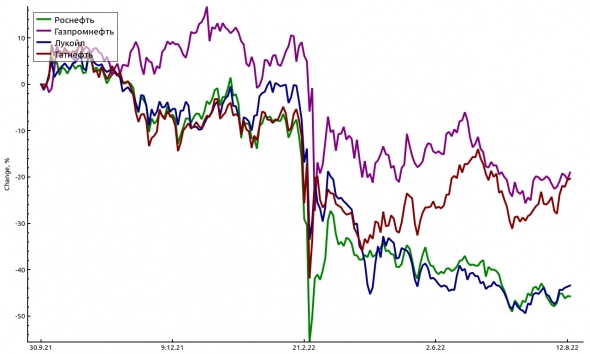

Блог им. CaptainAlbinos |Дисконт Urals'a исчезает, дивидендам быть?

- 16 августа 2022, 13:17

- |

Хотя казалось бы санкции, «токсичный сорт нефти», замедление Китая и так далее.

Текущие цены позволяют нефтегазу хорошо заработать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс