Новости рынков |Американские инвесторы увеличивают вложения в иностранные акции

- 10 апреля 2023, 10:47

- |

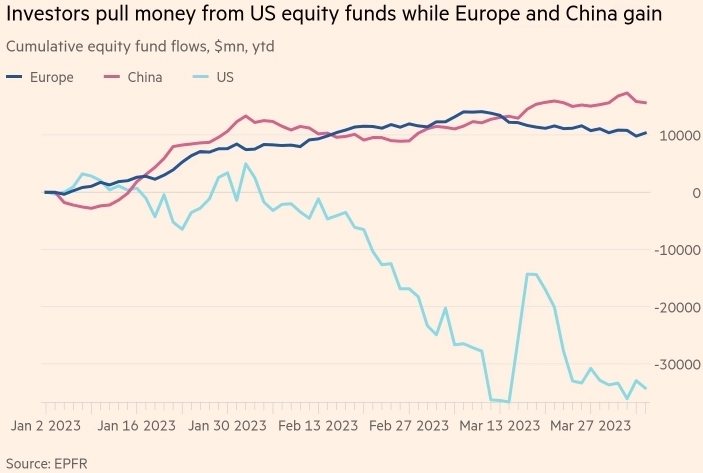

Американские управляющие фондами увеличивают инвестиции в международные фондовые рынки после того, как рост процентных ставок и опасения экономического спада положили конец более чем десятилетнему доминированию на внутреннем рынке.

Акции США значительно превзошли большинство других развитых и развивающихся рынков после финансового кризиса, но в прошлом году тенденция начала меняться.

Общеевропейский индекс Stoxx 600 в настоящее время демонстрирует более высокую доходность, чем S&P 500 в течение четырех кварталов подряд, что является самым продолжительным периодом опережения с 2008 года. И управляющие активами, которые воспользовались тенденцией роста в США, осознали необходимость диверсификации.

Шарпс сказал, что T Rowe работает над расширением своих возможностей в области международных инструментов с фиксированным доходом и глобальных акций.

Инвестиционный институт BlackRock также заявил, что ожидает, что акции США будут отставать от акций развивающихся рынков, Европы и Китая в ближайшие десятилетия, хотя и с широким спектром потенциальных позитивных результатов активов Китая.

( Читать дальше )

- комментировать

- 186

- Комментарии ( 0 )

Новости рынков |Уровень безработицы в США в марте составил 3,5%; изменение числа занятых в частном несельскохозяйственном секторе: 189K, прогноз 215K

- 07 апреля 2023, 15:37

- |

США — безработица (март) = 3.5% (ожид 3.6% / пред 3.6%)

Новости рынков |Банки США продолжают сокращать привлечение средств у ФРС в рамках кредитных программ

- 07 апреля 2023, 11:51

- |

На предыдущей неделе объем составлял $154 млрд, еще неделей ранее — $164 млрд, по данным Федрезерва.

Сокращение объема заимствований указывает на то, что спрос на ликвидность стабилизировался, а напряженность ситуации в финансовой системе пошла на спад.

Новости рынков |Goldman Sahcs предсказал худший сезон отчетностей в США со времен пандемии

- 07 апреля 2023, 11:22

- |

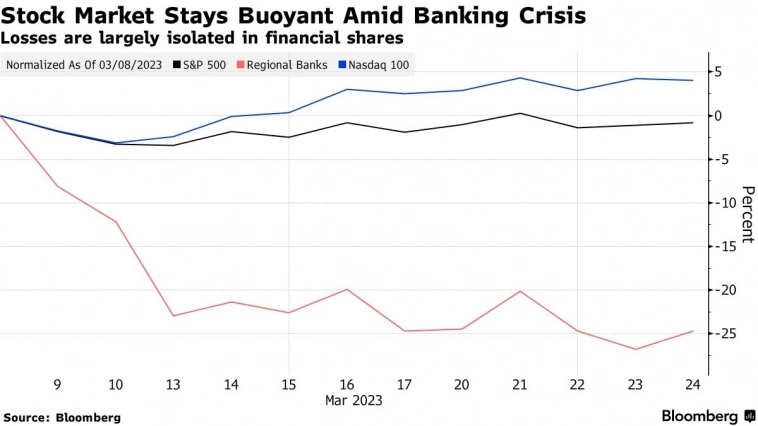

Особое внимании после выхода отчетов на рынке будут уделять тому, как компании справляются с ростом ставок, проблем в банковском секторе и ухудшением ситуации со спросом на свою продукцию и услуги. По мнению аналитиков Goldman Sachs, сильнее всего банковский кризис отразится на доходах относительно небольших компаний, поскольку они более чувствительны к изменениям в экономике и в большей степени зависят от региональных кредиторов, у которых как раз и начались проблемы.

( Читать дальше )

Новости рынков |JP Morgan предупреждает, что акции находятся в состоянии «затишья перед бурей» — Bloomberg

- 04 апреля 2023, 13:07

- |

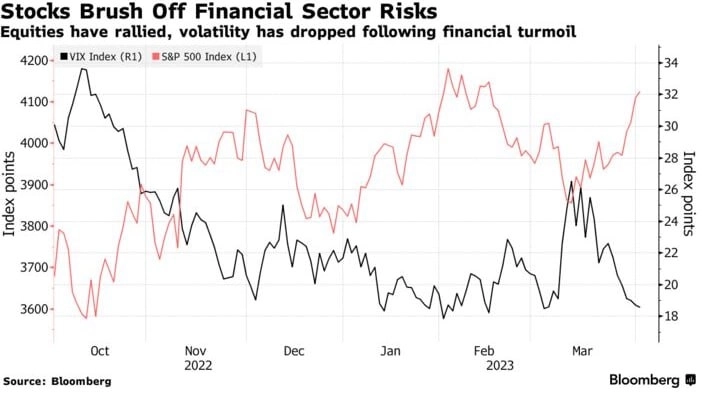

По его мнению, приток капитала в акции за последние несколько недель «не имеет большого смысла» и был в значительной степени обусловлен системными инвесторами, коротким сжатием и снижением индекса волатильности CBOE, или VIX.

Падение VIX ниже 20, уровня, связанного с менее напряженными периодами, предполагает, что инвесторы считают, что банковский кризис сдержится в ближайшем будущем. Однако Коланович характеризует нынешний рыночный фон как «затишье перед бурей».

Коланович, один из самых больших оптимистов Уолл-стрит, который не смог предугадать большую часть рыночных распродаж в прошлом году. Но с тех пор он изменил свое мнение, сократив в портфеле долю акций в середине декабря, январе и марте из-за слабых экономических перспектив в этом году.

( Читать дальше )

Новости рынков |Спекулянты заработали свыше $2 млрд на ставках против акций региональных банков США

- 03 апреля 2023, 11:26

- |

В первом квартале спекулянты, открывавшие короткие позиции по акциям американских региональных банков, заработали на трех из них свыше $2 млрд, пишет Bloomberg со ссылкой на данные S3 Partners. Эти цифры являются разницей между стоимостью бумаг, занятых для продажи без покрытия, и стоимостью возвращенных бумаг.

Первые три места в списке топ-10 акций, принесших медведям наибольшую прибыль в первом квартале, занимают бумаги американских банков: SVB Financial Group, First Republic Bank и Signature Bank.

Неудивительно, что на этом фоне отношение индекса производителей полупроводников (Philadelphia Semiconductor Index, SOX) к индексу региональных банков (KBW Regional Bank Index) показало наиболее масштабный с 2001 года 10-дневный рост в 28%, вернувшись в область рекордных значений (см. график ниже).

Напомним, что проблемы в банковском секторе сначала США, а потом и Европы начались с коллапса SVB

( Читать дальше )

Новости рынков |Фонды денежного рынка увеличились более чем на 286 миллиардов долларов, поскольку инвесторы выводят депозиты из банков

- 27 марта 2023, 14:31

- |

Goldman Sachs, JPMorgan Chase и Fidelity являются крупнейшими победителями изменения поведения инвесторов, которые увеличили вливания в фонды денежного рынка США за последние две недели, поскольку крах двух региональных банков США и сделка по спасению Credit Suisse вызвали опасения по поводу безопасности банковских депозитов.

По данным поставщика данных EPFR, в марте в фонды денежного рынка влилось более 286 миллиардов долларов, что сделало этот месяц самым большим притоком со времен кризиса Covid-19.

Денежные фонды Goldman в США получили почти 52 миллиарда долларов, что на 13% больше, с 9 марта, за день до того, как власти США национализировали Silicon Valley Bank. Согласно данным iMoneyNet на утро пятницы, фонды JPMorgan получили почти 46 миллиардов долларов, а Fidelity зафиксировала приток почти 37 миллиардов долларов.

Фонды денежного рынка обычно держат активы с очень низким уровнем риска, которые легко покупать и продавать, включая краткосрочные государственные долговые обязательства США.

( Читать дальше )

Новости рынков |Аналитики BofA отметили, что банковский кризис вызвал пузырь фондов денежного рынка

- 27 марта 2023, 13:06

- |

Новости рынков |Акции хорошо держатся после краха нескольких кредиторов — Bloomberg

- 27 марта 2023, 10:46

- |

В последнее время повороты сюжета на рынках были захватывающими. Желание реагировать было сильным. В большинстве случаев это было ошибкой.

Пока еще все только начинается, и ситуация может стать изменчивой, если финансовый стресс на пороге. Но на фоне предупреждений о банковском кризисе, рецессии, стимулируемой кредитами, повороте центральных банков и стагфляции, лучшей стратегией до сих пор — особенно в акциях — было сидеть тихо.

S&P 500 только что завершил свою вторую неделю роста подряд, и хотя казначейские облигации нанесли удар по коротким продавцам, если бы они держались во время самой сильной волатильности за последние четыре десятилетия, то получили бы значительную прибыль.

Заткнуть уши от шума — стандартный инвестиционный совет, который часто подтверждается. «Паника никогда не приносит дохода», — говорит Эйприл ЛаРусс, руководитель отдела инвестиционных специалистов компании Insight Investments. «Самое разумное, что можно сделать в условиях сильной неопределенности, — это сесть поудобнее, собрать информацию, провести анализ и не бросаться с головой в попытки что-то изменить».

( Читать дальше )

Новости рынков |Экономика движется в "бермудский треугольник" рисков, который приведет к кризису, сравнимому с 2008 годом, говорит экономист "Dr. Doom" Нуриэль Рубини

- 24 марта 2023, 12:31

- |

По мнению экономиста Нуриэля Рубини, экономика движется в «бермудском треугольнике», и рынкам следует готовиться к кризису, который может соперничать с кризисом 2008 года.

В недавнем интервью в подкасте McKinsey Global Institute «Forward Thinking» ведущий экономист предупредил, что экономике грозит еще один финансовый кризис, поскольку центральные банкиры продолжают ужесточать денежно-кредитную политику.

На этой неделе чиновники ФРС повысили процентные ставки еще на 25 базисных пунктов, а за последний год они повысили ставки на 475 базисных пунктов, чтобы сдержать инфляцию. Это один из самых агрессивных циклов ужесточения ФРС в истории, который может подвергнуть экономику трем различным видам стресса, предупреждает Рубини.

Во-первых, высокие процентные ставки могут легко привести экономику к рецессии, говорят эксперты, что снизит доходы домохозяйств и корпораций.

Во-вторых, высокие процентные ставки означают, что компании борются с более высокой стоимостью заимствований и снижением ликвидности, что негативно сказывается на ценах активов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс