Блог им. AVBacherov |Пора бежать в Магнит, или лучше за его акциями?

- 19 августа 2019, 16:44

- |

Инвестиции в Магнит могут оказаться весьма выгодными

Несмотря на то, что Галицкий ушёл из Магнита, компания потеряла существенно в капитализации, а новый менеджмент не сможет развиваться компанию столь же успешно, как её основатель, акции Магнита, могут оказаться весьма неплохими вложениями.

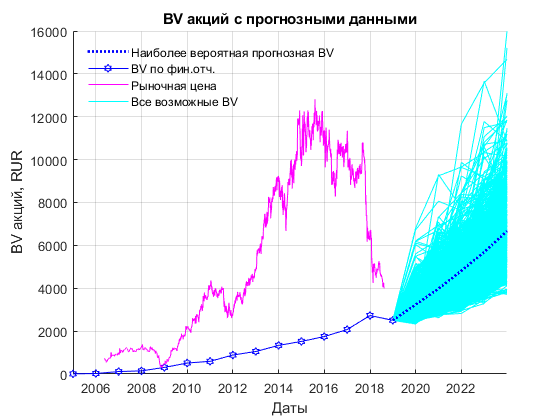

По моей фундаментальной оценке наиболее вероятная балансовая стоимость компании будет 6665 рублей, при минимальных наблюдаемых темпах роста на пятилетних промежутках. Наиболее вероятная рыночная цена акций через пять лет — 8389, при условии что P/BV будет находится в пределах от 0.5 до 2. Я сознательно не использовали данные исторических значений P/BV, потому что компания всегда была сильно переоценена по данному показателю, и немалую роль в этом играл «любовь» инвесторов к бывшему акционеру и менеджменту. Оценив возможные дивиденды – совокупный результат инвестора через пять лет может составить 9631, что даёт доходность к текущей рыночной цене на уровне 16,2 % годовых.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 11 )

Блог им. AVBacherov |Фундаментальные оценки теперь доступны в Инвестиционном бюллетене

- 30 июля 2019, 13:05

- |

Друзья, совсем недавно я вас порадовал циклом собственных фундаментальных исследований акций, которые можно найти в моём блоге здесь.

Следующим логическим шагом было совместить то, что я делаю как портфельный управляющий, с этими самыми исследованиями. Задача не совсем тривиальная, и тем она интересна. Поскольку я всё люблю максимально автоматизировать, этот процесс не явился исключением. Проще всего результаты проделанной работы продемонстрировать на том, как она включилась в инвестиционный бюллетень.

Поскольку я не пересматриваю свои фундаментальные прогнозы чаще раза в год, если на это нет каких-то уж очень серьёзных оснований, а расчёты строятся на данных годовой отчётности, то и каждый раз пересчитывать там вроде бы нечего. Однако, поскольку рынок не стоит на месте, ожидаемая доходность инвестора меняется и этот факт можно учесть при формировании портфеля. Тем, кто знаком с портфельной теорией, сразу смекнули о чём идёт разговор.

( Читать дальше )

Блог им. AVBacherov |Почему я не участвую в IPO

- 03 июля 2019, 10:17

- |

Меня иногда спрашивают — «Почему я не участвую в IPO?»

Меня иногда спрашивают — «Почему я не участвую в IPO?»

Если ответить коротко – то я не люблю азартные игры, а если бы любил, то предпочёл бы казино, поскольку там вкусное шампанское и красивые девушки, а не «котировальная доска»

Ответ длинный, по сути объясняет короткий и связан с моей инвестиционной философией/подходом.

Я категорически не переношу непонятный риск. О риске можно писать много, начал этот разговор ещё Фрэнк Найт, но если сократить долгие рассуждения, тот под непонятным риском я называю тот, который невозможно измерить. При этом сама мера риска необязательна должна быть догматична и математически безупречна. Она вполне может стоять на некоторых эмпирических допущениях, но самое главное, чтобы она была измерима. Понимая как измерен риск, и каков его размер, мне комфортно принимать инвестиционные решения, ориентируясь на ту ожидаемую доходность, которая соответствует моему запасу прочности (замечательное понятие введенное Бэном Грэмом).

Что же не так с IPO и с измеримостью его риска?

( Читать дальше )

Блог им. AVBacherov |Скоро развязка? Почему я не рекомендую покупать сейчас риск

- 01 июля 2019, 16:38

- |

Обновлённый Инвестиционный бюллетень ABTRUST от 01.07.2019 показал насколько мы близко подошли «к краю пропасти». Конечно, я не возьмусь говорить о сроках, но как говорят в инвестиционной среде – покупать риск сейчас, я бы точно не стал.

Итак, какие интересные выводы можно сделать из последнего инвестиционного бюллетеня.

Во-первых, и самое простое. Индекс Московской биржи вышел за 95% доверительный интервал на 5 летних и 10 летних трендах, что говорит об очень большой вероятности скорой коррекции и в случае развития мирового кризиса перехода к полноценному медвежьему рынку (график 1). Также на статистической диаграмме видно, что Индекс находится в наиболее вероятной зоне и может продолжить свой рост ещё до августа, но потом вероятность продолжения роста начинает стремительно уменьшаться, что подтверждает первичный вывод об опасности входа в настоящее время в рискованные активы (График 2).

( Читать дальше )

Блог им. AVBacherov |«Рулонный человек» идёт в мусор, или почему я не буду следить за акциями Rollman в ближайшие 5 лет

- 26 июня 2019, 11:51

- |

У Уоррена Баффета есть небольшая статья «Самое главное – история деятельности», и она как нельзя лучше подходит к данной ситуации.

Сейчас объясню почему. Достаточно много людей считают, что они инвестируют на основании фундаментального анализа, когда через различные скринеры выбирают бумаги с какими-нибудь коэффициентами P/E, P/BV и т.д., которые вроде как характеризуют оцененность бумаг рынком по сравнению с различными показателями финансово-хозяйственной деятельности компании. При этом я встречал некоторые варианты где брался не один показатель, а некая их совокупность, которая вроде как уменьшает риск инвестиций. Но как я всегда говорю на своих вебинарах и на своем курсе Три Кита Инвестиций, скринер может служить только поводом для изучения деятельности компании глубже, и только понимание сути бизнеса, исторического подтверждения его стабильности развития и хороший момент для покупки акций могут стать основанием для инвестиций, сделанные на основе фундаментального анализа.

( Читать дальше )

Блог им. AVBacherov |Почему я не буду покупать ФОСАГРО

- 25 июня 2019, 12:00

- |

Продолжаю серию своих публикаций по фундаментальному анализу. Сегодня поговорим о компании ФОСАГРО.

Если посмотреть на механистическую оценку, которую я уже демонстрировал на примере ПРОТЕК и ЧЕРКИЗОВО, то ФОСАГРО является неплохим кандидатом для покупки. Она сулит очень хороший результат – вероятность получить доход свыше удвоенной ставки без риска составляет 95%

Но дьявол кроется в деталях!

Во-первых, мы имеем дело с очень неустойчивыми показателями по росту выручки. Пятилетние темпы роста имеют среднее значения в 61% годовых, при стандартном отклонение в 27%.

Во-вторых, при достаточно стабильном отношении Валовой прибыли к выручке (Средняя – в 45% и стандартное отклонение (сто) – 8%), имеется очень большая волатильность статей не относящихся к основной деятельности компании, сильно влияющих на чистую прибыль (Средняя величина доходов/расходов не от основной деятельности по отношению к выручке 55%, сто – 29.94%). Строить прогнозы по такой волатильности очень проблематично.

( Читать дальше )

Блог им. AVBacherov |ПАО Группа Черкизово. Возможно стоит приглядеться...

- 13 июня 2019, 15:39

- |

По моему мнению на 5 летнем промежутке с вероятностью 99,9% рост балансовой стоимости акций превысит уровень 2100 рублей, что эквивалентно росту стоимости акции на уровне ставки без риска 7,6 по ОФЗ, и с вероятностью 60% превысит уровень в 3000 (эквивалент роста по удвоенной ставке без риска).

За период владения инвестор сможет получить дивиденды. Наиболее вероятный их размер за весь период владения составит 320 рублей, с вероятностью же в 95% они будут находится в пределах от 60 до 800 рублей.

С учётом прогнозируемых дивидендов, совокупный результат инвестиций с вероятностью более 93% превысит рост по удвоенной ставке без риска, что можно считать очень хорошим результатом.

Но инвестиционная привлекательность падает, если учесть историческую статистику оценки рыночными игроками цены акций через коэффициент P/BV. Более 70% времени «мистер рынок» оценивает акции компании с коэффициентом меньше 1, что смещает возможные рыночные цены акций для доверительного интервала в 95% в диапазон от 1700 до 7000, но при этом практически 80% лежит от 2000 до 4000 на пятилетнем горизонте.

( Читать дальше )

Блог им. AVBacherov |Как я инвестирую и на что опираюсь...

- 11 июня 2019, 11:14

- |

3 июня 2019 опубликовал новый инвестиционный бюллетень, в котором был доработан раздел Готовые инвестиционные портфели и я в своем посте (https://smart-lab.ru/blog/542394.php) анонсировал передачу, на которой рассказал, как можно пользоваться консенсус прогнозами с точки зрения оптимизации при составлении собственного портфеля.

Передача прошла на ProValue.club 6 июня 2019, где я достаточно подробно описал подход в составлении собственного портфеля, и по сути изложил существо принятия решения в собственных инвестиций.

( Читать дальше )

Блог им. AVBacherov |Консенсус прогноз. Готов для включения в инвестиционный бюллетень

- 23 апреля 2019, 13:14

- |

Друзья!

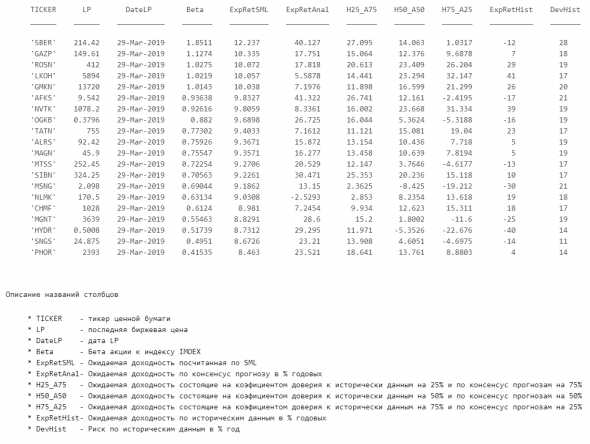

Добил модуль консенсус прогнозов. И скорее всего он будет включен в следующий инвестиционный бюллетень.

Кроме расчёта самих консенсус прогнозов с учетом вероятности их исполнения (писал в прошлый раз https://smart-lab.ru/blog/534364.php), я добавил часть, в которой смешиваются исторические данные по ожидаемой доходности с консенсус прогнозами с учётом разных степеней доверия для каждого из показателей.

Вот так это выглядит в табличке (описание столбцов описывает суть расчётов)

Также я добавил расчёт ожидаемых доходностей по Security Market Line (SML), чтобы было удобнее сравнивать бумаги, которые интереснее взять в портфель, а для каких лучше купить ETF

( Читать дальше )

Блог им. AVBacherov |Консенсус прогнозы ИНВЕСТДОМОВ. Модернизируя свои портфели

- 18 апреля 2019, 13:32

- |

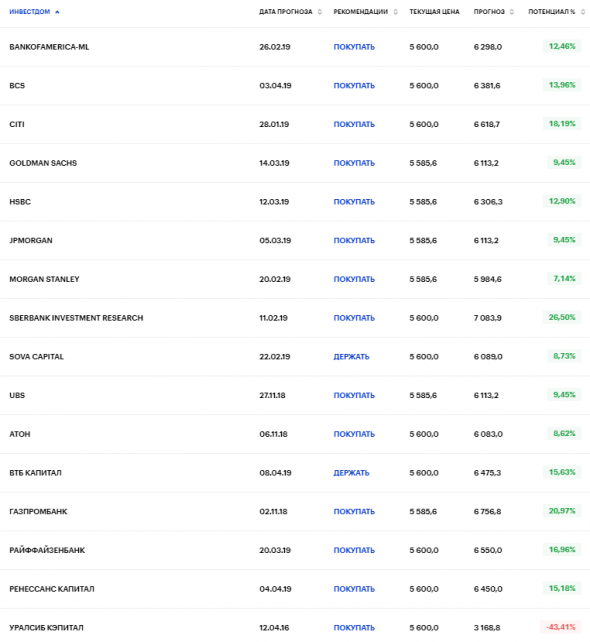

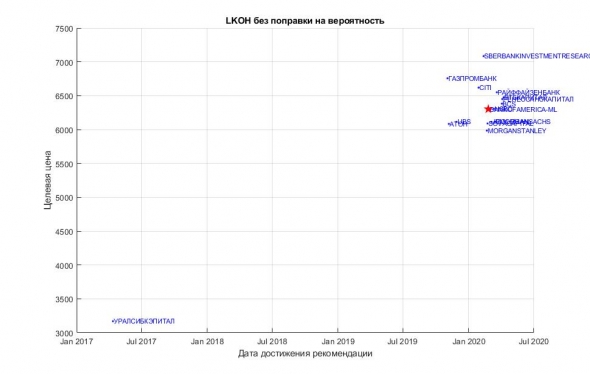

Я потихоньку продвигаюсь к оптимизациям инвестиционных портфелей с использованием консенсус прогнозов инвестиционных домов.

Я оптимизировал сбор информации по инвестиционным прогнозам, и теперь практически в полном автоматическом режиме собирается и анализируется информация, которая предоставляется инвестиционными домами и агрегируется в удобном виде для анализа. Источником самих прогнозов является BCS-express.

Так, например, выглядит информация по прогнозам на акции LKOH: (скриншот из BCS)

Конечно, не обходится без определённых допущений. Например, в данных БКС нет информации о дате к которой дается прогноз. Поэтому первым этапом, я считаю, что он дан на 1 год с даты выдачи прогноза. Вторым этапом я независимо друг от друга ищу два медианах значения среди таргетируемых цен и полученных сроков. Таким образом получаю нескорректированный консенсус прогноз по конкретному эмитенту

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс