Блог им. 3Qu |Планы по опционам на понедельник.

- 05 июня 2020, 22:14

- |

Посмотрел свою давно закрытую (во вторник) опционную позицию — сейчас по ней был бы убыток 20 р на стрэнгл. Говорил же, опционы, Дельта-нейтральные позиции, в основном малорисковые. Убытки достаточно редки.

Ну, а планы по опционам: набираем новую Дельта-нейтральную позицию. Для начала, стрэнгл. Думаю, ко вторнику наберу. Дальше посмотрим как будут развиваться события.

Пока, полагаю, предварительная позиция (стрэнгл) будет: в RTS-6.20 с экспирацией 18.06.20 Call — 135000, Put — 120000. Пока она Дельта-неуравновешанная, Дельта Call больше, но это в понедельник, по ходу пьесы, скорректируется, или поменяю страйки. Посмотрим, если расти будем, то и менять не придется. Если падать, то тем более, сама выровняется.)

Кстати, это, наверное, последняя сделка в этих опционах — уже будет слишком близка экспирация, и работать стрэнглами можно будет только при сильных движениях. Да и уже надо аккуратней, сейчас Тета по позиции уже -150 р. за сутки. Следующая сделка будет, наверное, уже в опционах по фьючу RTS-9.20. Но, посмотрим.

Ну, и еще, вроде, погода налаживается — не уехать ли мне на дачу. Еще не был. Буду торговать с огорода.)

Чем еще хороши опционы — несколько раз в день посмотрел позицию, решения принял, и занимайся своими делами.

- комментировать

- Комментарии ( 8 )

Блог им. 3Qu |Опционы. Реальность.

- 04 июня 2020, 16:20

- |

В прошлый вторник 26.05.2020 присмотрел себе стрэнглы в опционах RTS 18.06.20 — Put — 105000, Call — 135000. во вторник купить позицию дешево не удалось, и т.к. предполагался рост, на ночь была оставлена заявка на Call, на открытии рынка часто случаются чудеса и купить опционы можно оч. дешево. Call действительно купился при теор цене 400, и дешевле нее. Это уже сразу позволило быть в прибыли.

Потом началась болтанка в убыток, и покупка Put за 450 до стрэнгла, близко к теор цене.

Итак, наша позиция Call — 135000 — 400, Put -105000 — 450. стоимость позиции 850 — это чуть больше 1000 р. (коэф -~1.4) на 1 стрэнгл.

К моменту покупки стрэнгла позиция была уже изначально перекошена по Дельте в сторону роста цены фьючерса, т.е. при падении фьюча мы бы были длительное время в небольших убытках.

До пятницы позиция болталась вокруг нуля прибыли/убытков, и даже ту прибыль которая была сжирал временной распад. Я уже хотел ее продать с небольшой прибылью, но в пятницу это сделать не удалось. Позиция была оставлена на выходные.

( Читать дальше )

Блог им. 3Qu |Дельта. Или, где выгоднее покупать опционы.

- 19 мая 2020, 16:37

- |

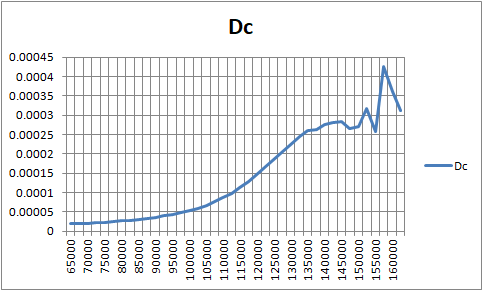

Давайте по простому посмотрим эффективность этого действа исходя из наших затрат на позицию. Для этого возьмем отношение Дельты в страйке к теоретической стоимости опциона — получим зависимость скорости роста опциона на рубль затат на позицию. Смотрим рисунок:

Показано отношение Дельты для Call к цене опциона 18.06.20 для фьючекса на индекс RTC. Центральный страйк — 117500, цена БА -116080.

Ну, и где на рубль затрат скорость больше. Угу, там, где опционы дешевле. Т.е., купив дешевых опционов на ту-же сумму, что и ближе к центральному страйку, мы получаем большую скорость и большую прибыль. Для опционов PUT все тоже самое.

( Читать дальше )

Блог им. 3Qu |Мой опционный софт в Excel.

- 18 мая 2020, 18:50

- |

На листе все строится-перестраивается автоматом, или по нажатию кнопок — они тоже на листе. Слева вверху доска опционов, экспорт из терминала по DDE. В софте много VBA.

Это шаблон на оч старом фьюче, и надо просто скопировать лист, и поместить туда новую доску опционов. Не показал потому, что там полный бардак, как и на любом рабочем столе.)

Не правда ли, это выглядит не хуже любого готового опционного софта?

Блог им. 3Qu |Об опционах без зауми.

- 16 мая 2020, 16:40

- |

Для начала, все таки, немного зауми.

1. Об опционах рекомендую почитать книгу — А.Н.Балабушкин Опционы и фьючерсы. Кратко, сжато, все по делу и без воды. Много хорошей математики. В общем, математику можно пропустить, нужно уловить только общий смысл — о чем эта математика.

2. На сайте eLearning есть 6-7 бесплатных лекций Твардовского — просто, ясно, доступно. Он хорошо и интересно излагает. Смотрел лет 10 назад, 2 раза. Очень рекомендую.

Теперь непосредственно об опционных стратегиях.

Простейшей стратегией является — покупка опциона. Если цена базового актива (БА) растет или будет расти — покупаем опцион CALL вне денег, в нескольких страйках (лучше не более 4-5) от центрального. Если БА падает, аналогично покупаем опцион PUT. Больше стоимости опциона при его покупке вы никак не проиграете (хотя, теперь уж и не знаю )). ГО опциона равно его стоимости, и об этом можно не беспокоится.

Теперь более сложная стратегия для совсем ленивых. Если вы считаете, что актив будет хорошо расти или падать, на центральном страйке покупаем CALL и PUT — такая позиция называется Стрэддл. Теперь, куда бы не пошла цена БА, мы будем в выигрыше. Однако, если цена за пару дней никуда существенно не сдвинется, мы проиграем из за уменьшения внутренней стоимости опциона. Это называется временной распад.

Позиция Стрэддл хороша тем, что думать вообще ни о чем не надо, однако, она, пожалуй, очень, даже слишком, дорогая, и, далеко не самая хорошая за такие-то деньги.) Вообще, начинающим в позиции типа Стрэддлы лучше не лезть.

Пожалуй наилучшей позицией в опционах является Стрэнгл. Суть его в том, что мы покупаем опцион CALL вне денег в нескольких страйках от центрального (тоже желательно не более 4-5), и примерно симметрично ему покупаем опцион PUT. Теперь, как и в случае со Стрэддлом, куда бы цена не пошла, мы получаем прибыль. Такая позиция гораздо дешевле Стреддла, и у нее есть масса других преимуществ, но это уже ближе к зауми.

Ну, и недостатки у Стрэнгла аналогичны Стрэддлу — если цена 2-3 дней никуда существенно не пойдет, мы опять получим убытки от временного распада.

Кроме того, Стрэнгл сложнее конструировать, чем Стрэддл, для которого вообще думать не надо.

В опционах есть такой параметр — Дельта, это скорость изменения цены опциона от изменения цена БА

Дельта = (Изменение стоимости опциона)/(Изменение стоимости БА)

Т.е., на сколько рублей изменится стоимость опциона, при изменении стоимости БА на 1 рубль. От страйка к страйку эта скорость меняется, и при приближении нашего опциона к центральному страйку и переходе опциона в деньги она будет возрастать.

Дельта транслируется в Quik, и ее можно добавить в таблицу опционов.

При выборе Стрэнгла желательно, чтобы параметры Дельта для опционов CALL и PUT были равны или близки друг к другу. Можно купить несколько опционов CALL и PUT в разных страйках, чтобы суммы их Дельт были примерно равны для CALL и PUT. Если же вы считаете, что актив скорее пойдет, например вверх, то Дельту для CALL можно выбрать и побольше, чем для PUT. И наоборот, в случае уменьшения стоимости БА.

Графически позиция Стрэнгл выглядит так:

( Читать дальше )

Блог им. 3Qu |Мнение о актуальности модели ценообразования опционов Блэка — Шоулза и последствиях ее применения в реальной торговле.

- 13 мая 2020, 22:50

- |

Мой ответ — работает и хорошо применима для реальной торговли. Все просто, по модели Блэка — Шоулза расчитываются теоретические цены опционов (они указаны на доске опционов), и реальные цены опционов оч. близки или даже совпадают с моделью Блэка — Шоулза. Отсюда, на эту модель вполне можно рассчитывать при практических расчетах и прогнозировании цен опционов.

Таким образом, пока теоретические цены опционов будут рассчитываться биржей по модели Блэка — Шоулза, она будет успешно работать, и не менее успешно применяться.

PS Ну и мое скромное мнение: модель Блэка — Шоулза является достаточно хорошим приближением для реально «справедливых» цен опционов.

Блог им. 3Qu |Прогноз по рынку: все еще только начинается!

- 13 марта 2020, 21:40

- |

Оптимист — Может, может!

Я оптимист.

Прогноз по рынку — будет падать или расти, имхо, бесперспективное занятие. Понятно, что он будет. Будут падения и взлеты, но, главное, высокая волатильность будет сохраняться еще продолжительное время. И, пожалуй, что касается рынков, это оч. оптимистичный прогноз для спекулянта.

Хотя, да, для экономики все неважно, но деньги пока никто не отменял и зарабатывать их все равно надо. Тем более, все будет только дорожать — вот автомобили уже с понедельника, говорят, и существенно. Для меня это, кстати, неплохая новость — машина уже куплена, и даже не вчера. Я как бы в лонге.)

Теперь о том что делать спекулянту в периоды высокой волатильности и непредсказуемого поведения рынка.

Для таких случаев есть хороший инструмент — опционы. Покупка опционов — это ограниченные риски и прибыль примерно аналогичная прибыли фьючерсов. При покупке опционов Коля вам уже изначально не грозит.

А если вы покупаете хотя-бы стренглы, то вам уже все равно куда пойдет актив, важна только высокая волатильность.

( Читать дальше )

Блог им. 3Qu |Инвестор = Спекулянт.

- 11 марта 2020, 22:22

- |

Попробую объяснить. Однако, учитывая обилие постов, за последние 2 дня, о том как надо инвестировать и торговать — от весьма толковых до полной чуши, учить ничему не планирую.

Вначале банальные, но необходимые, истины. Инвестиции на рынке связаны с большими рисками. В России, при ее общем состоянии экономики, эти риски многократно больше.

Мы все читали про сверхуспешных Баффетов-Соресов и иже с ними. Возможно они владели неким инсайдом, но они что, заранее знали где дно? Допустим даже, знали. Они могли с их суммами закупиться одномоментно? — Нет, никак не могли — процесс затягивался минимум на месяцы.

В таком случае, каким же образом они сколотили или существенно преумножили свои состояния? Пахали сами и кормили штат сотрудников за 10-15% годовых? — Так это только немногим больше инфляции — особо не преумножишь.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс