Интер РАО Неоднозначные операционные показатели за 4 кв. 2018 г.

- 12 февраля 2019, 11:20

- |

Реализация электроэнергии на розничном рынке выросла на 4,6% год к году. Вчера Интер РАО опубликовало неоднозначную операционную отчетность за 4 кв. и весь 2018 г. Объемы реализации электроэнергии на розничном рынке в 4 кв. выросли на 4,6% (здесь и далее – год к году) до 52,7 млрд кВт, замедлившись с 4,8% кварталом ранее, а по итогам всего года – на 4,3% до 190,5 млрд кВт. При этом доля Интер РАО на розничном рынке РФ увеличилась до 17,7% с 17,2% в 2017 г. и 17,6% по итогам 9 мес. 2018 г. Рост показателей зафиксирован на фоне увеличения числа конечных потребителей на 4,4% до 15,3 млн.

Падение выработки электроэнергии окажет давление на маржу. Выработка электроэнергии в 4 кв. снизилась на 3,5% до 36,5 млрд кВтч (против прироста на 0,2% в 3 кв.), а за весь год – на 1,7% до 96,0 млрд кВтч. На российском рынке сокращение составило 1,4% и 0,3% до 33,6 млрд кВтч и 121,8 млрд кВтч, тогда как на зарубежных активах произошло падение на 23,6% и 15,5% соответственно. Негативная динамика обусловлена как более продолжительными ремонтными кампаниями, так и общим переизбытком мощностей в секторе. Отметим, что установленная мощность за 2018 г. увеличилась на 3,1% до 33,7 ГВт, что привело к падению коэффициентов использования установленной мощности на 2,9 п.п. до 45,3%.

( Читать дальше )

- комментировать

- 153

- Комментарии ( 0 )

МТС: перспектива делистинга резко повышает риски для владельцев АДР

- 12 февраля 2019, 11:14

- |

Сохранение листинга в Нью-Йорке под вопросом. МТС в пятницу объявила о том, что начинает пересматривать стратегию присутствия на рынках капитала (об этом мы писали в нашем вчерашнем выпуске). В рамках этого процесса может быть рассмотрен в том числе вопрос о необходимости сохранения листинга АДР на Нью-Йоркской фондовой бирже с точки зрения затрат и выгод для самой компании и ее акционеров.

Даже теоретическая возможность вывода АДР МТС с Нью-Йоркской фондовой биржи будет негативно воспринята рынком. С нашей точки зрения, делистинг выглядит высоковероятным сценарием, несмотря на заявления компании об отсутствии каких-либо решений на этот счет в настоящий момент. Если такой сценарий реализуется, это неизбежно приведет к оттоку части портфельных инвесторов из бумаг МТС и, возможно, изменит качество базы инвесторов компании. Также перспектива делистинга способна вызвать опасения, связанные с качеством корпоративного управления в МТС. При этом технически обязательств по выкупу акций у миноритариев у компании не возникнет. Соответственно, новость, на наш взгляд, будет оказывать давление как на цену АДР, так и (в меньшей степени) на котировки локальных акций компании как минимум до появления большей ясности в этом вопросе. МТС остается недооцененной исходя из нашего анализа, но фундаментальные факторы в ближайшее время не будут иметь определяющего значения для инвесторов.

Инвесторы ждут новостей с переговоров США и Китая по торговле

- 12 февраля 2019, 10:31

- |

( Читать дальше )

МТС может пересмотреть структуру листинга своих акций

- 11 февраля 2019, 11:47

- |

Сохранение листинга в Нью-Йорке под вопросом. МТС в пятницу объявила о начале процесса пересмотра своей стратегии присутствия на рынках капитала. В рамках этого процесса в том числе может быть рассмотрен вопрос о необходимости сохранять листинг АДР компании на Нью-Йоркской фондовой бирже с точки зрения затрат и выгод для самой компании и ее акционеров.

Компания не называет возможных сроков или критериев принятия решения. МТС объявила о том, что она начинает процесс консультаций с инвесторами для сбора и анализа их мнений о структуре листинга и текущем распределении акций МТС в свободном обращении. При этом компания не назвала никаких ориентиров по времени или критериев, на основании которых могло бы быть принято решение о делистинге в США. В настоящее время 54% акций МТС суммарно принадлежат АФК «Система» и дочерним компаниям МТС. Остальные 46% акций находятся в свободном обращении, включая 38%, обращающихся в форме АДР, и 8% в виде локальных акций, торгующихся на Московской бирже.

( Читать дальше )

Русал: неоднозначные результаты за 2018 г.

- 11 февраля 2019, 10:51

- |

Компания увеличила производство,... Русал опубликовал в пятницу, 8 февраля, производственные результаты за 4 кв. и за весь 2018 год. Объем производства первичного алюминия вырос в прошлом году на 1,3% год к году до 3,753 млн т, а в 4 кв. 2018 – на 0,4% квартал к кварталу до 943 тыс. т. Производство глинозема за год не изменилось и осталось на уровне 7,8 млн т, причем в 4 кв. зафиксирован спад производства на 2,1% год к году до 1,985 млн т.

… но сократила объем продажи. В то же время объем продаж алюминия в 2018 г. сократился на 7,2% до 3,671 млн т. В то же время средняя цена реализации алюминия выросла на 7,3% по сравнению с ценой 2017 г. до 2 259 долл./т. Таким образом, в денежном выражении объем продаж металла не должен сильно отличаться от прошлогоднего. Более высокие цены пришлись в основном на 1–3 кв. 2018 г. В 4 кв. цены снижались (средняя цена реализации за квартал 2 115 долл./т оказалась на 7% ниже цены 3 кв. 2018 г.). В 4 кв. 2018 г. падение объема продаж достигло 16,2% квартал к кварталу – до 877 тыс. т.

( Читать дальше )

ЦБР оставил ключевую ставку без изменений

- 11 февраля 2019, 10:15

- |

( Читать дальше )

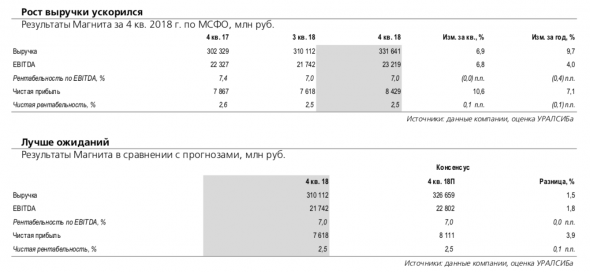

Магнит: лучше ожиданий

- 08 февраля 2019, 13:18

- |

Сопоставимые продажи вернулись к росту. Сопоставимые продажи Магнита в 4 кв. 2018 г. возобновили рост, увеличившись на 0,6% (против снижения на 2,0% в предыдущем квартале), при росте среднего чека на 3,7% и падении трафика на 3,0%. Валовая прибыль увеличилась на 8,0% до 78,7 млрд руб. (1,2 млрд долл.), что предполагает снижение валовой маржи на 0,4 п.п. до 23,7%. Торговая сеть Магнита за 4 кв. выросла на 957 магазинов до 18 399, в том числе 13 427 магазинов шаговой доступности, 467 супермаркетов и 4 505 косметических магазинов. Общая торговая площадь увеличилась на 11,6% до 6 424 тыс. кв. м.

( Читать дальше )

Сбербанк: прибыль вернулась к месячным рекордам

- 08 февраля 2019, 11:41

- |

Январское снижение маржи оказалось меньше, чем в предыдущие годы. Сбербанк вчера опубликовал финансовые результаты за январь по РСБУ. Чистая прибыль, после сезонного снижения в декабре, вернулась на рекордные для банка месячные уровни, а год к году увеличилась на 13% (доналоговая прибыль – на 6%). Январские результаты традиционно подвержены влиянию ряда сезонных факторов, однако их масштаб оказался относительно невелик. Так, ЧПМ снизилась на 30 б.п. за месяц против снижения на 50–60 б.п. в предыдущие два года (январь к декабрю). Корпоративные кредиты уменьшились на 2%, или на 0,5% с поправкой на переоценку, но при этом рублевая часть портфеля выросла на 0,7% – возможно, за счет продолжающейся замены компаниями долларовых заимствований на рублевые. Розничные кредиты прибавили 1% за месяц, год к году их рост остался на уровне 25%. Вклады населения сократились на 3,3% месяц к месяцу (без учета переоценки – на 2,3%), в абсолютном выражении их отток был компенсирован притоком средств юрлиц (плюс 4,1%, или 6,3% без переоценки).

( Читать дальше )

НЛМК: рентабельность под давлением

- 08 февраля 2019, 11:30

- |

EBITDA сократилась на 17% квартал к кварталу. Группа НЛМК опубликовала консолидированную отчетность за 4 кв. 2018 г. по МСФО, которая оказалась на уровне консенсус-прогноза в части выручки и EBITDA. Эти показатели снизились квартал к кварталу на 4% и 17% до 3,0 и 0,85 млрд долл. соответственно, а рентабельность по EBITDA сократилась на 4 п.п. до 28%, а чистая прибыль – на 11% до 646 млн долл. Долговая нагрузка компании остается низкой: Чистый долг/EBITDA за 12 мес. составил 0,25, практически не изменившись по сравнению с предыдущим кварталом.

Рентабельность под давлением. На снижение выручки в 4 кв. повлияло как падение цен на стальную продукцию, так и рост доли полуфабрикатов в структуре продаж. Снижению EBITDA, помимо снижения выручки, способствовало сокращение спредов между ценами реализации продукции и ценами на металлургическое сырье. Свободный денежный поток сократился на 21% до 502 млн долл. как следствие роста капитальных затрат и снижения операционного денежного потока.

( Читать дальше )

Результаты ММК за 4 кв. 2018 г. по МСФО: снижение основных показателей

- 08 февраля 2019, 11:20

- |

EBITDA сократилась на 20% квартал к кварталу. Вчера Магнитогорский металлургический комбинат (ММК) опубликовал консолидированные результаты за 4 кв. 2018 г. по МСФО, которые оказались на уровне рыночных ожиданий по EBITDA и на 3% выше консенсус-прогноза по выручке. Так, выручка и EBITDA снизились соответственно на 6% и 20% (здесь и далее – квартал к кварталу) до 1 962 и 537 млн долл., а рентабельность по EBITDA – на 4,7 п.п. до 27%. Чистая прибыль сократилась на 39% до 245 млн долл. Среди факторов, оказавших влияние на прибыль, – прибыль от изменения валютных курсов (39 млн долл.), обесценение сегмента «Сталь Турция» (258 млн долл.) и восстановление резерва под обесценение по сегменту «Сталь Россия» на 256 млн долл. По итогам 4 кв. 2018 г. денежные средства на балансе превышали долговые обязательства.

Снижение объемов продаж и цен реализации привело к уменьшению выручки. Снижение объемов продаж и цен реализации негативно повлияло на выручку в 4 кв. Средняя цена реализации за отчетный квартал упала к уровню прошлого квартала на 5%, отражая динамику мировых цен на стальную продукцию.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал