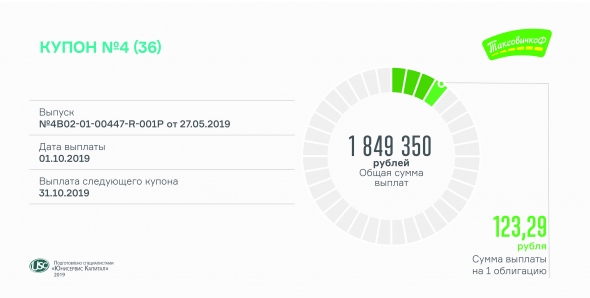

«Транс-Миссия» выплатила 4-й купон

- 01 октября 2019, 18:49

- |

Общий размер начисленных процентов превышает 1,8 млн рублей, на одну ценную бумагу — 123,29 рубля. Выплаты производятся по ставке 15% годовых, установленной на весь срок обращения выпуска.

Облигации находятся в обороте с июня, объем вторичных торгов в августе составил 53,2 млн рублей, треть суммы выпуска. Средневзвешенная цена выросла до 100,19% от номинальной стоимости ценной бумаги.

Напомним, объем первого выпуска ООО «Транс-Миссия» — 150 млн рублей. Срок обращения — 3 года. Предусмотрена амортизация по 12,5% в квартал, начиная с 15-го купонного периода. То есть с августа 2020 г. компания раз в 3 месяца будет досрочно возвращать инвесторам часть номинала облигации равными долями. ISIN код выпуска: RU000A100E70.

В сентябре компания сообщила об освоении 100 млн рублей: инвестиции направлены на погашение лизинга и рекламную кампанию.

- комментировать

- Комментарии ( 1 )

«Ламбумиз» приобрел 3 станка и освоил производство WOK-упаковки

- 30 сентября 2019, 11:23

- |

Завод начал выпускать стаканы для китайской лапши и риса, картонные тарелки, коробки для упаковки промышленных изделий и фармацевтической продукции. Ранее компания запустила производство подложек для сыра.

Освоение новых видов продукции стало возможно благодаря приобретению двух станков на собственные средства. Также компания заменила продольно-резательный станок для производства гибкой упаковки, покупка которого была частично профинансирована за счет лизинга.

Проект по производству новых видов продукции из картона собственной ламинации «Ламбумиз» оценивает как эффективный: валовая рентабельность реализованных в первом полугодии 2019 г. товаров составила 41%.

Компания планирует и дальше развивать направление ламинированного картона. В рамках данного проекта в 2019 г. была проведена работа по поиску поставщиков картона, закуплены пробные партии, подготовлены и направлены образцы потенциальным клиентам, разработан

( Читать дальше )

Алексей Антипин рассказал о малых рыночных займах

- 30 сентября 2019, 08:39

- |

Выступление гендиректора «Юнисервис Капитал» состоялось в рамках ежегодной конференции для финансовых директоров, организованной сибирским отделением издания «Коммерсантъ».

Алексей Антипин обозначил возможности малого и среднего бизнеса в привлечении финансирования на бирже и выгодах для инвесторов, затронув вопросы общего положения рынка ВДО — объема размещений, количества эмитентов за последние два года и текущих параметров действующих рыночных займов субъектов МСП.

Формирование репутации на публичном долговом рынке компанией, выход на новые рынки и возможность увеличивать объемы привлеченных средств, используя удобный для компании график гашения — в числе преимуществ рыночного заимствования МСП.

Инвесторам, в свою очередь, сегмент ВДО интересен высокой доходностью, освобождением от налога по части купонных выплат и возможностью вступить в диалог с компанией, что нехарактерно для эмитентов из числа крупного бизнеса.

( Читать дальше )

«Ламбумиз» наращивает прибыль и сокращает оборотный цикл

- 25 сентября 2019, 11:18

- |

Ключевые тезисы:

- Компания располагает производственными линиями, размещенными на собственной площадке. Рыночная стоимость всех активов оценивается в 2 млрд руб.

- Ключевым драйвером роста для сегмента молочной упаковки является шестицветная упаковка. Ее доля с 2013 г. выросла с 10% до 43,9% на конец июня 2019 г.

- Во втором квартале 2019 г. «Ламбумиз» продолжил работу над повышением эффективности: валовая рентабельность в сравнении с 2018 г. выросла на 1,6%, до 15,3%, операционная рентабельность — на 0,8%, до 3,2%.

- Долговая нагрузка сокращается: долг в выручке держится ниже уровня 40%, долг/EBIT снизился до 10,6х. Относительно оборотного капитала долг показывает положительную динамику: он покрывается ликвидным капиталом на 150%.

( Читать дальше )

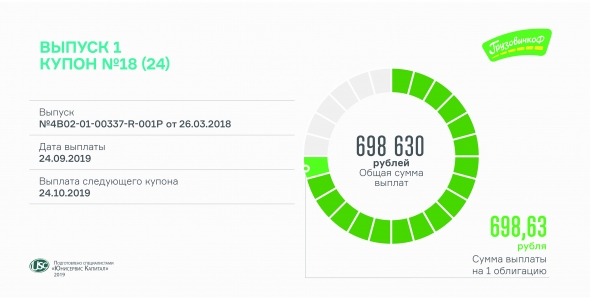

«ГрузовичкоФ-Центр» выплатит 18-й купон

- 24 сентября 2019, 14:22

- |

Купонный платеж составляет почти 700 тыс. рублей. Размер начисленных доходов по одной облигации — 698,63 рубля. Выплаты осуществляются каждые 30 дней по ставке 17% годовых. Перечисление средств за 18-й купонный период ожидается сегодня.

Двухлетний выпуск облигаций объемом 50 млн рублей в рамках программы на 300 млн рублей «ГрузовичкоФ-Центр» разместил в апреле 2018 г. Всего в обращении 1 тыс. ценных бумаг серии БО-П01 номинальной стоимостью 50 тыс. рублей. Международный код идентификации бондов (ISIN) — RU000A0ZZ0R3.

Оборот облигаций первого выпуска «ГрузовичкоФ-Центр» в августе превысил 5,8 млн рублей (111 бумаг). Средневзвешенная цена составила 104,8% от номинала.

Несмотря на то, что по облигациям 1-й серии установлена самая высокая среди трех выпусков компании купонная ставка, наибольшей популярностью по количеству сделок на вторичном рынке пользуются бонды серии БО-П03, выпущенные 3 месяца назад.

Программе биржевых облигаций «Ультра» присвоен номер

- 24 сентября 2019, 11:21

- |

Максимальный срок погашения каждого выпуска облигаций, который компания будет размещать в рамках программы, составляет 3 года, минимальный — не ограничен. Номер программы: 4-00481-R-001P-02E от 23.09.2019.

Ожидается, что в ближайшие дни компания опубликует условия первого выпуска, а после их регистрации объявит дату начала торгов. Предварительно известно, что компания планирует привлечь средства для вывода на рынок новой продукции — универсальных модульных стеллажей, и увеличения сбыта текущего ассортимента.

ООО «Ультра» (Магнитогорск) является управляющей компанией, объединяющей изготовление, продвижение на рынок и оптовую реализацию изделий из металла производства ЗАО «Белорецкий завод сеток и настилов» (республика Башкортостан). В ее основные функции входит организация продаж, закупки и снабжение, логистика и распределение, кадровые вопросы, финансирование деятельности.

( Читать дальше )

Поставщик бумаги «ИТЦ-Трейд» разместил облигации

- 24 сентября 2019, 09:27

- |

Торги в процессе размещения выпуска объемом 50 млн рублей начались 23 сентября. Владельцами биржевых облигаций на первичном рынке стали 66 частных инвесторов.

Максимальные вложения одного инвестора составили почти 20 млн рублей (1987 ценных бумаг). Объем самой популярной заявки — 50 тыс. рублей.

Всего за вчерашний день было реализовано 5 тыс. ценных бумаг по номинальной стоимости каждой 10 тыс. рублей. Их обладатели будут получать купонный доход раз в месяц по ставке 14,5% годовых.

На вторичных торгах 23 сентября совершено 36 сделок на 2,9 млн рублей по цене 101,81-102,5% от номинала.

Срок обращения выпуска составляет 4 года, купонная ставка установлена на весь период. Через 1, 2 или 3 года компания может объявить оферту и выкупить облигации, о чем обязуется сообщить за 2 недели до даты погашения. Также установлен график амортизации, согласно которому за 10 месяцев до окончания обращения выпуска «ИТЦ-Трейд» начнет досрочное частичное погашение по 10% от номинала. В торговых системах выпуск можно найти по ISIN коду RU000A100UP0.

( Читать дальше )

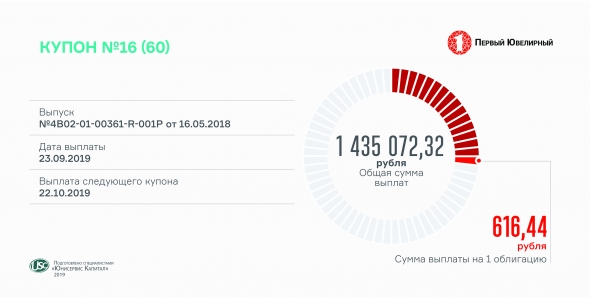

«Первый ювелирный» выплатил 16-й купон

- 23 сентября 2019, 14:27

- |

Размер купонного платежа по биржевым облигациям трейдера драгоценными металлами превышает 1,4 млн рублей.

На одну облигацию начисляется по 616,44 рубля. Всего в обращении находится 2328 ценных бумаг «Первого ювелирного» (RU000A0ZZ8A2). Согласно условиям выпуска, купонный доход выплачивается ежемесячно, ставка на второй год обращения — 15% годовых, номинал облигации составляет 50 тыс. рублей.

«Первый ювелирный — драгоценные металлы» («ПЮДМ») начал привлекать капитал в мае прошлого года. Облигации первого выпуска размещались постепенно до апреля 2019 года. Таким образом, компания привлекла 116,4 млн рублей. Срок обращения облигаций — 5 лет. В мае 2020 г. состоится оферта.

В августе бонды «ПЮДМ» торговались по средневзвешенной цене 101,54% от номинала. Объем вторичных торгов составил 3,6 млн рублей, или 3-4 облигации в день.

Вскоре мы презентуем финансовые результаты компании за первое полугодие 2019 г.

«Дядя Дёнер» заключил контракт с Lay’s

- 23 сентября 2019, 12:53

- |

Чипсы компания использует как дополнительную начинку, альтернативную картошке фри. Также на их основе разработан «Дёнер STIX».

Состав нового блюда включает куриное мясо, сыр, соус и чипсы Lay’s в виде картофельной соломки. Пока компании договорились о сотрудничестве на ближайшие 3 года.

Возможность добавить более пяти различных видов добавок порадовала участников автоэкспедиции с «Комсомолкой». Остановившиеся позавтракать в одном из павильнов журналисты назвали дёнер настоящим конструктором в мире шаурмы.

Отметим, что газета «Комсомольская правда» проводит автоэкспедиции по России третий год подряд. В 2019 году блогеры из Новосибирска отправились в Томск. По программе было запланировано знакомство участников с малоизвестными музеями города, судоверфью, на которой строят уникальные речные суда, Лагерным садом, Университетской рощей и другими достопримечательностями города. Ход проекта освещало множество СМИ. «Дяде Дёнеру» как его участнику удалось повысить узнаваемость бренда через нативное продвижение.

Анализ отчетности «Дядя Дёнер» за первое полугодие 2019 г.

- 20 сентября 2019, 07:51

- |

Ключевые тезисы:

- Выручка ООО «Дядя Дёнер» на 30.06.19 составила 145,2 млн руб., рост на 9% показал формат кафе. При этом относительно 6 мес. 2018 г. она снизилась на 13 млн руб. вследствие сокращения прочих поступлений, в том числе от фуд-кортов, которые закрылись в апреле 2019 г.

- Рентабельность компании по чистой прибыли выросла до 9%. Чистая прибыль в абсолютном выражении составила 13,1 млн руб. Ожидается рост рентабельности в связи с прекращением выплат по фуд-кортам.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал