«ПЮДМ» делится новостями «золотого рынка»

- 03 ноября 2020, 09:52

- |

В августе-сентябре «Первый Ювелирный — Драгоценные Металлы» начал подготовку к получению кредитного рейтинга и презентовал новую специализированную площадку Graam.ru, которая позволит участникам рынка удобно, а главное, легально осуществлять операции по покупке и продаже золота.

Будучи эмитентом и имея на счету уже два биржевых выпуска компания приняла решение пройти аккредитацию для получения кредитного рейтинга. Сейчас рассматриваются два рейтинговых агентства — «Эксперт» и «АКРА». В рамках предварительной подготовки ООО «ПЮДМ» сначала проведет внутренний аудит, используя методологию рейтинговых агентств, и уже в новом году, после подведения итогов 2020 года обратится в специализированную компанию.

Запуск электронной площадки Graam.ru — масштабный проект, который возьмет на себя функции брокера в операциях, связанных с покупкой и продажей золота. Основная цель — сделать коммерчески выгодный, удобный и понятный потребителю продукт, который делает услугу прозрачной. Площадка позволит в режиме онлайн осуществлять покупку и продажу лома и гранул металла, а также удобно оборачивать товар.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

«Юниметрикс» выплачивает доход за 14 купон

- 02 ноября 2020, 12:21

- |

Общая сумма выплат, перечисленная компанией в пользу инвесторов составила 4 108 000 руб. На одну бумагу номинальной стоимостью одна тысяча приходится по 10,27 руб. купонного дохода.

Облигации серии 01 (RU000A100T81) поступили в обращение в сентябре 2019 года. Общий объем выпуска составил 400 миллионов рублей. Купонный доход по ним начисляется ежемесячно по ставке 12,5% годовых, зафиксированной на весь трехлетний период обращения бондов.

Срок погашения займа установлен на август 2022г., однако, начиная с 9-го купона, эмитент имеет право досрочно погасить бумаги их номинальной стоимости путем объявления Call-опциона в последний день очередного купонного периода.

В октябре облигации ООО «Юниметрикс» сформировали рекордный оборот в 113 млн руб. Средневзвешенная цена опустилась на 1,78 п.п. и составила 98,92% от номинальной стоимости.

В начале каждого месяца мы публикуем итоги торгов по всем выпускам эмитентов «Юнисервис Капитал», внимательно следите за нашими обновлениями, чтобы всегда оставаться в курсе событий.

«Грузовичкоф» и «Таксовичкоф» объявили о новом этапе привлечения инвестиций

- 30 октября 2020, 14:04

- |

Сервис малотоннажных грузоперевозок «Грузовичкоф» совместно с сервисом заказа такси «Таксовичкоф» объявили о новом этапе привлечения совместных инвестиций в сумме 15 млн долл. Оба бизнеса планируют направить инвестиции на развитие новых услуг, параллельно расширяя количество регионов присутствия в России и продолжая экспансию в страны СНГ.

Подготовка привлечения капитала ведется с начала года. В январе 2020 года «Грузовичкоф» и «Таксовичкоф» начали работу по привлечению иностранных инвестиций при поддержке инвестиционного банка «Lincoln International Russia & CIS» и лидера в области аудита, налогообложения, сопровождения сделок и консультирования «EY». Но пандемия заставила взять паузу.

Несмотря на карантин оба сервиса продолжили эффективную работу. С января по сентябрь текущего года оборот мувингового направления «Грузовичкоф» составил 2,7 млрд рублей, аналогично показателям 2019 года. При этом в направлении сервисов для DIY-ритейла отмечается прирост почти в 60% по отношению к прошлому году и составляет 620 млн руб. Вместе с тем, «Грузовичкоф» значительно усилил свое присутствие в городах — 43 города России, в сравнении с началом года — 32 города. В ближайшее время сервис «Грузовичкоф» запустится в столицах Республики Беларусь, Киргизии и Таждикистана.

( Читать дальше )

«Нафтатранс Плюс» без серьезных потерь переживает кризис

- 30 октября 2020, 07:35

- |

Благодаря умению гибко подстроиться под внешние условия — замещение услуг, подключение дополнительных клиентов — компания продолжает развитие, удерживая позиции на рынке.

О работе в период коронакризиса и сегодня

На деятельности компании кризис глобально не отразился, как например, на работе ТЦ, поскольку в Новосибирске АЗС не закрывали в период самоизоляции. Конечно, наблюдалось падение спроса в течение примерно двух недель с начала режима самоизоляции, но в этот период «Нафтатранс» подключил муниципальные контракты, пусть более мелкие, с более низкой стоимостью, но за счет которых удалось сохранить обороты. Также доходную часть помогло сохранить снижение цены на нефть, которое наблюдалось в течение двух месяцев, что повысило маржинальность компании.

( Читать дальше )

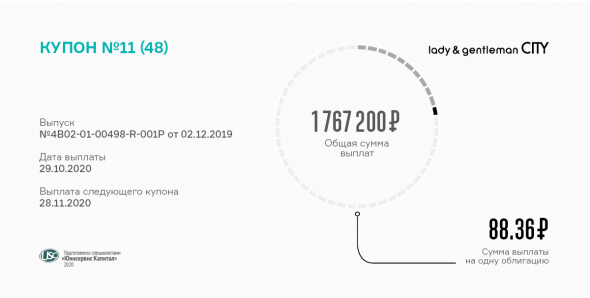

Инвесторам lady & gentleman CITY выплачен 11 купон

- 29 октября 2020, 10:22

- |

К начислению купонного дохода была применена ставка 10,75% годовых. Всего в этом месяце компания выплатила инвесторам 1 767 200 руб. из расчета 88,36 руб. на одну облигацию номинальной стоимостью 10 тысяч.

В декабре 2019г. ООО «Трейд-Менеджмент» эмитировало биржевые облигации общим объемом 200 млн руб. под серией БО-П01 (ISIN код: RU000A1014V7). Инвестиции, привлеченные в ходе размещения бумаг, компания планирует использовать на протяжении 4-х лет. С августа 2021г. 1 раз в квартал будет проводиться амортизационное погашение займа траншами в 10% от номинала бумаг.

В сентябре общий объем сделок с участием бондов компании составил свыше 10 млн руб., более чем в 2 раза превысив августовские показатели. Средневзвешенная цена опустилась за месяц на 0,12 п.п., по-прежнему держится в околономинальной плоскости — 98,03%.

О том, в каком направлении компания продолжает свое развитие, какие нововведения предлагает своим клиентам, и как в целом коронакризис повлиял на одного из крупнейших fashion-ритейлеров России, читайте в нашем недавнем материале.

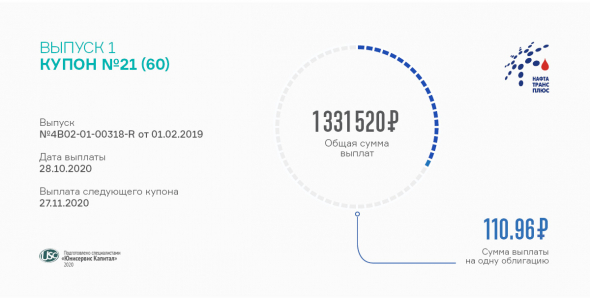

21 купон выплачен по 1-й эмиссии ТК «Нафтатранс плюс»

- 28 октября 2020, 14:35

- |

В октябре купонные выплаты по дебютному выпуску эмитента составили 1 331 520 руб. На одну облигацию, выпущенную в номинале 10 000 руб., инвесторы получают по 110,96 руб. дохода.

Купон начисляется ежемесячно по ставке 13,5% годовых. Размер купонного дохода останется в прежнем значении до ближайшей оферты, которая состоится в феврале следующего года.

Напомним, что свой первый облигационный заем БО-01 (RU000A100303) объемом 120 миллионов рублей компания разместила на Мосбирже в феврале 2019 г. сроком на 5 лет. По выпуску, также предусмотрена возможность досрочного погашения по решению эмитента.

За 22 активных дня биржевых торгов в сентябре бонды данной серии сформировали объем порядка 7,3 млн руб., на 1,2 млн превысив показатели предыдущего месяца. Средневзвешенная цена облигаций седьмой месяц подряд сохраняет положительную динамику — за сентябрь бумаги подорожали еще на 0,83 пункта и торговались на уровне 103,43% от номинальной стоимости.

Рынок вынудил перестроить планы, но результат порадовал

- 28 октября 2020, 05:55

- |

Половина периода размещения дебютного выпуска позади, в связи с чем, актуально подведение некоторых итогов освоения финансирования — что осуществлено согласно стратегии, что нет? Что помешало, куда были перенаправлены средства? Повлиял ли коронакризис на стратегию развития и насколько ощутимо отразился на работе? Подробнее об этом, а также о новинках, географии развития и ребрендинге.

Планировалось, что средства от дебютного выпуска облигаций будут использованы для выхода на столичный рынок, но основные конкуренты «Ситимобил» и «Яндекс» не дали такой возможности, сделав стоимость заказа дешевле себестоимости. В результате «Таксовичкоф» вынужден был переиграть планы и пойти в другие регионы, и остался доволен результатом.

На сегодня сервис продолжает активную экспансию не только в России, но и за рубежом.

В настоящий момент сервис присутствует в 42 городах России, а также работает в Казахстане (Нур-Султан). В активной стадии идет запуск еще в 12 городах России и в 2 городах Казахстана. Также ведутся переговоры еще в 35 городах России, Беларуси, Казахстана, Киргизии, Азербайджана, Узбекистана. Параллельно «Таксовичкоф» изучает рынок для развития еще в 36 городах России.

( Читать дальше )

Благодаря высокой диверсификации по направлениям, карантин почти не повлиял на работу «ГрузовичкоФ»

- 27 октября 2020, 06:20

- |

Последний, уже четвертый, выпуск облигаций «ГрузовичкоФ» был размещен в конце марта, как раз перед началом режима самоизоляции. На привлеченные средства в планах было развитие новых направлений в сфере внешнеэкономической деятельности и расширение списка услуг по перевозке коммерческих грузов. О том, насколько планы совпали с реальностью, ниже.

«В целом самоизоляция, карантин значительно меньше повлияли на работу „ГрузовичкоФ“ в сравнении с конкурентами, благодаря высокой диверсификации по направлениям. Автопарк сервиса оснащен всеми типами автомобилей — от „каблуков“ до 20-ти тонных машин и спецтехники. Благодаря широкому спектру услуг и большому автопарку „ГрузовичкоФ“ закрывает любые потребности.» — комментирует Вячеслав Алексейцев, руководитель отдела по работе с инвесторами.

( Читать дальше )

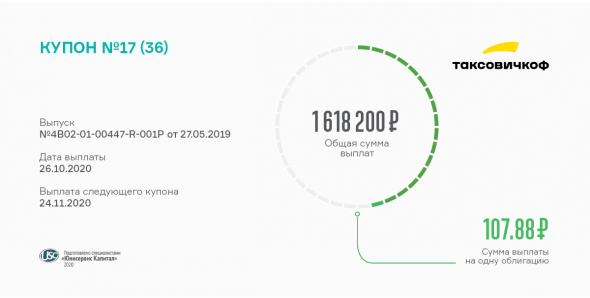

Инвесторам выплачен 17 купон по облигациям «Транс-Миссии»

- 26 октября 2020, 11:06

- |

Компания начисляет купонные выплаты по фиксированной ставке 15% годовых. На одну облигацию номинальной стоимостью 10 тысяч рублей держатели в этом месяце получили по 107,88 руб.

Очередная выплата по графику выпала на 25 октября, воскресенье, но была перенесена на следующий рабочий день.

Общий объем эмиссии облигаций владельца сервиса «Таксовичкоф» (серия БО-П01, ISIN-код: RU000A100E70) составил 150 миллионов рублей. Бумаги были размещены на бирже в июне 2019-го сроком на 3 года. В данный момент в обращении находятся бонды на общую сумму 131,25 млн руб. Еще 18,75 млн были выплачены инвесторам в августе, в рамках начавшегося амортизационного погашения займа.

В сентябре облигации выпуска торговались на протяжении 22 дней, сформировав оборот порядка 9,4 млн руб., показав более скромный результат, нежели в августе (15 млн руб.). Средневзвешенная цена выросла на 0,35п.п. и составила 105,33% от номинала.

Напомним, что сервис «Таксовичкоф» с недавних пор является резидентом «Сколково». Компания активно участвует в разработке целого ряда инновационных проектов. Об одном из них читайте в нашем свежем материале.

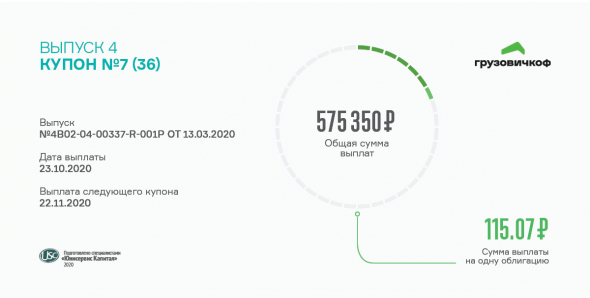

«Грузовичкоф» перечислил средства на выплату 7 купона по 4 выпуску

- 23 октября 2020, 16:04

- |

Размер купонного дохода установлен на уровне 14% годовых на все три года обращения облигационного займа. Общая сумма купонных выплат составляет 575 350 руб. (115,07 руб. на одну облигацию номиналом 10 тысяч).

Компания разместила свой 4-й по счету выпуск серии БО-П04 (RU000A101K30) объемом 50 миллионов руб. в марте 2020г. Привлеченные средства были направлены на масштабное брендирование автомобилей с целью повышения узнаваемости сервиса и увеличения количества заказов.

Во время сентябрьских биржевых торгов облигации 4-й серии мувингового сервиса «Грузовичкоф» набрали объем в пределах 4,9 млн руб. Средневзвешенная цена по ним выросла еще на 1,69 пункта и составила рекордные среди наших эмитентов 112,93% от номинальной стоимости бумаг.

На сегодняшний день сервис компании работает уже в 45 городах России, Казахстана и Узбекистана. На очереди — 11 населенных пунктов, где «Грузовичкоф» начнет функционировать в ближайшее время, и еще порядка 80-ти городов изучаются для дальнейшей экспансии (проводится анализ рынка, ведутся переговоры с потенциальными партнерами).

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал