EUR/USD развернулась, поэтому ожидаем новые вершины!

- 16 октября 2019, 22:43

- |

Добрый день!

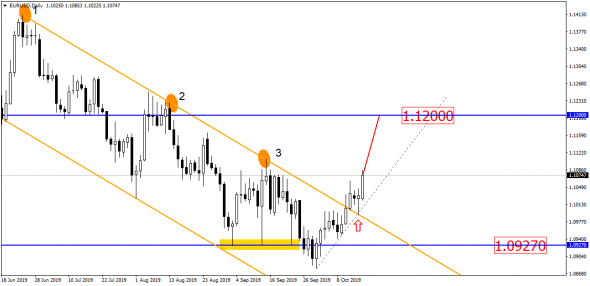

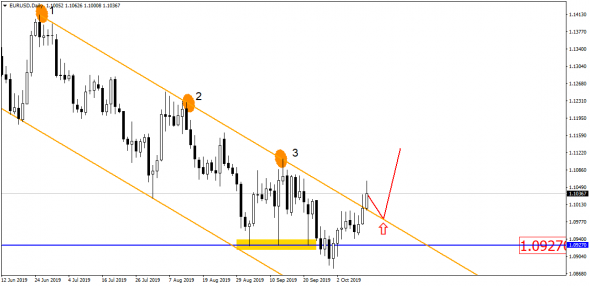

Евро удачно отскочило от пробитого нисходящего канала и нового аптренда, при этом обозначив ближайшую перспективную цель в 1.1200. В принципе, пока стоит ожидать роста пары до уровня 1.1200, который может в дальнейшем оказать сопротивление росту пары:

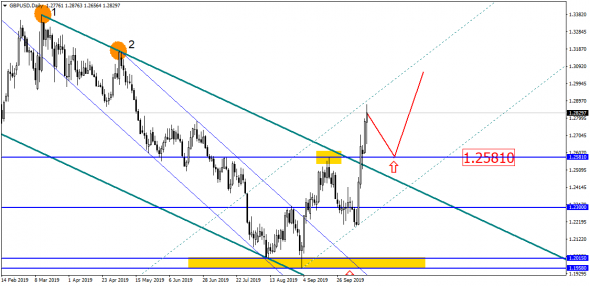

Британская валюта пробила нисходящий канал и уверенно полетела вверх. В принципе, поддержкой, в случае коррекции цены, может выступить пробитый уровень 1.2581:

( Читать дальше )

- комментировать

- Комментарии ( 2 )

«Игра со статистикой» и проблемы потребления в США.

- 15 октября 2019, 14:17

- |

Затянувшееся разногласие между опросами PMI в производственном/непроизводственном секторе США и устойчивой динамикой потребления — наверно единственное, что сдерживает развитие темы упадка в рыночных настроениях. Как заметил Morgan Stanley, фундаментом текущей экспансии было отсутствие потребительских шоков, с чего, собственно говоря, начиналось большинство прошлых рецессий.

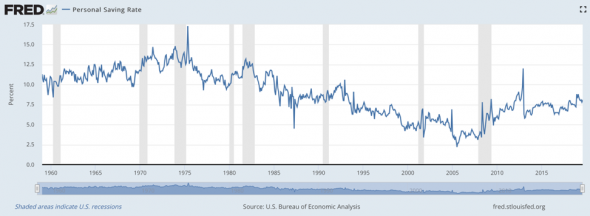

Несколько недель назад, в интервью CNBC, чиновник ФРС Ричард Кларида даже позволил себе заявление, что «домохозяйства находятся в лучшей форме за всю историю». Разумеется, он имел в виду баланс (активов-обязательств) домохозяйств, рекордно низкую безработицу и высокий уровень потребительского доверия. Процентные ставки на историческом минимуме позволяют выгодно обслуживать обязательства заемщиков, а норма частных сбережений находится в аптренде сдерживая риски «индивидуальных дефолтов»:

( Читать дальше )

Рубль у ключевого уровня и деваться некуда – надо бы развернуться!

- 13 октября 2019, 21:27

- |

Добрый день!

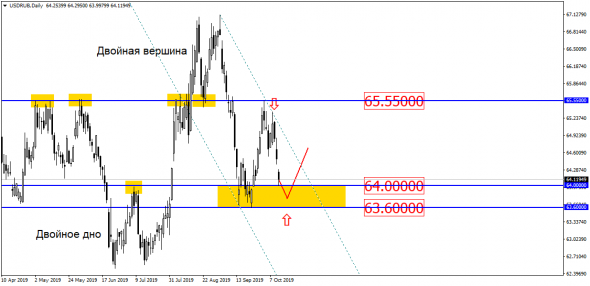

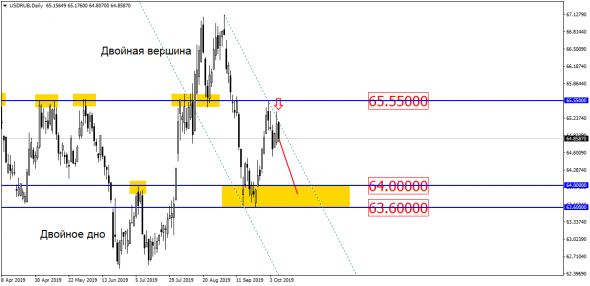

Пара USD/RUB коснулась уровня 64.00, который является нижней границей диапазона и пробитой линией шеи двойного дна. В принципе, здесь материализуется вариант отскока пары и рост котиовок:

По европейской валюте цена пробила нисходящий канал, тем самым сигнализируя о возможной смене тренда и продолжении зарождающегося восходящего движения:

( Читать дальше )

О чем говорит нам высокая инфляция в Великобритании?

- 11 октября 2019, 15:28

- |

В «клубе» развитых стран, устойчивая инфляция выше целевого уровня и уж тем более высокие инфляционные ожидания, являются довольно необычным явлением. Структурные перемены, объясняющие долгосрочное сокращение инфляции примерно везде одни – старение населения, снижение долгсрочных темпов роста ВВП, равномерное распределение ценовой власти, отсутствия «опыта высокой инфляции» у молодого населения (и, следовательно, упорно низкие инфляционные ожидания) и т.д. Так можно ли считать, что отклонения от нормы являются временным явлением?

Рыночные ожидания инфляции в США и Еврозоне резко снизились в последние месяцы, что способствовало рекордному ралли в бондов. Однако ландшафт рынка фиксированной доходности в Великобритании кардинально отличается от других развитых стран: инвесторы закладывают в цены инфляцию, существенно превышающую целевое значение Банка Англии в 2% в течение следующего десятилетия и даже позже. Это ставит ЦБ в необычное положение, где несмотря на замедление экономического роста политику нужно выстраивать чтобы сдерживать цены, а не стимулировать их рост. Проблему можно списать на торговые последствия Брексит (ожидания более дорогого импорта из главного торгового партнера), однако есть и другие факторы, например уникальные потребности пенсионных фондов Англии. Те, кто считает, что Великобритании должна повторить участь других развитых экономик и в итоге попасть в ловушку низких цен, видят возможность извлечь прибыль из текущей иррациональности.

( Читать дальше )

ФРС: нам нужно QE, но только с другим названием

- 10 октября 2019, 15:07

- |

Протокол заседания FOMC в сентябре, опубликованный в среду показал, что большинство членов высказались за смягчение, однако мнения по поводу дальнейшего курса политики разделились.

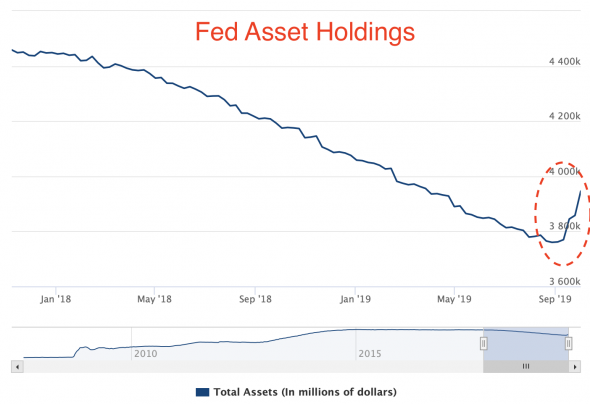

С почти полной определенностью «минутки» показали, что в повестку следующего заседания войдет проблема увеличения активов на балансе. Анализ частоты и объема РЕПО с момента выхода рыночной ставки из-под контроля в сентябре, указывает на то, что это далеко не одноразовые интервенции и регулятор, похоже, входит во вкус. С середины сентября объем активов на балансе ФРС увеличился почти на 200 млрд. долларов:

По последним данным, РЕПО будут продолжаться по крайней мере до начала ноября, размер операций будет варьироваться от 35 до 75 млрд. долларов. Эта программа отличается от QE лишь известной датой реверсной операции (т. е. изъятия ликвидности), которая вызывает лишние колебания в спросе или предложения резервов. Во вторник Пауэлл заявил, что «увеличение активов на балансе будет отличаться от масштабных программ скупки активов, проводимых ранее».

( Читать дальше )

USD/RUB, после манёвров, летит в нужную сторону – падает!

- 09 октября 2019, 23:27

- |

Добрый день!

По российской валюте, после небольшого отката, цена оформила бычье поглощение, упершись в локальный нисходящий канал и тем самым намекая, что коррекция закончилась и нисходящее движение продолжается. Фокус по рублю – цены в районе 54-й фигуры:

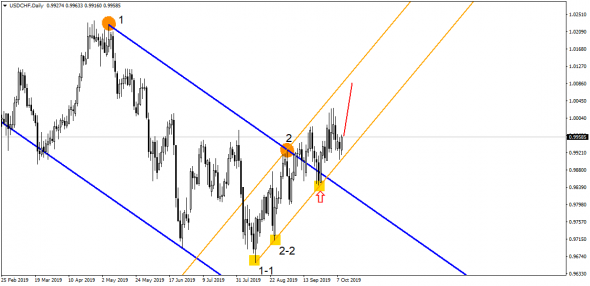

По швейцарскому франку цена отскочила от восходящего канала и оформила бычье поглощение. Пока все ведёт к восходящему сценарию, в район цен 1.0100:

( Читать дальше )

Китай "ищет подход" через сельхозпродукцию

- 09 октября 2019, 15:25

- |

В преддверии переговоров 10-11 октября Китай выступает весьма с противоречивыми заявлениями, что провоцирует настоящие «американские горки» в отношении инвесторов к риску. Вчера китайские чиновники жестко отреагировали на решение США увеличить санкционный список, состоящий из китайских фирм, пообещав «симметричный ответ». Тем не менее уже сегодня информированные источники FT сообщили, что Китай планирует увеличить закупки сельхозпродукции США и даже готов «на промежуточную сделку», что ранее не рассматривалось.

Руководитель переговорной группы Китая Лю Хе встретится со своими коллегами Лайтхайзером и Мнучиным в четверг, чтобы начать двухдневные переговоры. Если все пойдет хорошо, то он будет «просить аудиенции» Трампа. По словам одного из источников, «Хе едет не пустыми руками, ему есть что предложить». «Китай готов начать процедуру деэскалации».

Обе стороны конфликта очевидно должны опасаться введения тарифов и объявления контрмер, так как макроэкономический фон отказался служить аргументом в споре не у одной сторон. В США такими данными стали индексы активности в производстве и услугах от ISM, оптовые цены и конечно же слабый отчет по безработице. В Китае это объемы промышленного производства, розничные продажи (в первую очередь продажи автомобилей), экспорт, импорт, индексы активности и т. д.

( Читать дальше )

Немецкая экономика «подает признаки жизни»

- 08 октября 2019, 14:17

- |

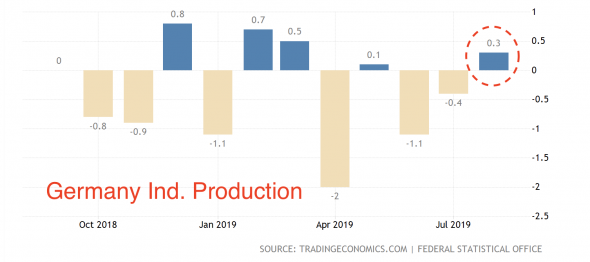

Объемы промышленного производства Германии неожиданно показали положительный прирост в августе, заронив позитивные надежды относительно состояния главного локомотива роста Еврозоны. Рост оказался скромным, всего 0.3% MoM, однако в свете недавнего спада, даже перешедшего в рецессию, такие цифры оказались достаточными чтобы стимулировать укрепление европейской валюты.

Вычитая из показателя прирост в энергетическом секторе и строительстве, прирост выпуска составляет уже 0.7% по сравнению cпрошлым месяцем, так как производство промежуточных и капитальных товаров (спрос на которые пострадал больше), компенсировали снижение выпуска потребительских товаров. В оценке состояния производственного сектора Германии стоит учитывать также другие данные. Заказы в августе снизились на 0.6%, а опросы PMIв производстве, и компонент ожиданий в индекс делового климата от IFO снизились в сентябре, говоря в пользу продолжения нисходящего тренда.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал