Годовой отчет МСБ-Лизинг по МСФО за 2024 г.

- 27 мая 2025, 15:44

- |

Уважаемые инвесторы!

Опубликовали аудиторское заключение и годовой отчет по МСФО за 2024 г. (PDF, 11.09 МБ).

Вся отчетность компании доступна на сайте, в разделе Инвесторам / Раскрытие информации.

Наш телеграм-канал для инвесторов: @msbleasing

- комментировать

- 300

- Комментарии ( 0 )

Итоги работы компании «МСБ-Лизинг» за II квартал 2024 года

- 11 июля 2024, 15:27

- |

Генеральный директор «МСБ-Лизинг», Роман Трубачев, подготовил небольшой видео-обзор по итогам II квартала 2024г.

🎥Полный обзор вы сможете посмотреть на нашем YouTube-канале

✅Темы обзора:

- ключевые показатели «МСБ-Лизинг»

- структура и динамика портфеля

- меры для улучшения финансовой устойчивости и роста компании

- оценки рейтинговых агентств, активность на публичном рынке

✅Дайджест II квартала:

- «МСБ-Лизинг» принял участие в дискуссии на облигационной конференции «II Ярмарка эмитентов» в Москве

- Роман Трубачев выступил сомодератором встречи «Финансовая устойчивость лизинговых компаний и ключевые тренды развития» с представителями лизинговых компаний

- II выпуск облигаций «МСБ-Лизинг» полностью погашен. Итого успешно завершены 4 выпуска

- Получили положительное аудиторское заключение за работу «МСБ-Лизинг» в 2023 г.

- АКРА подтвердило кредитный рейтинг компании «МСБ-Лизинг» на уровне BBB-(ru). По рейтингу установлен стабильный прогноз

( Читать дальше )

📣АКРА подтвердило кредитный рейтинг компании «МСБ-Лизинг» на уровне BBB-(ru) по рейтингу установлен стабильный прогноз

- 09 июля 2024, 15:48

- |

В пресс-релизе отмечены следующие позитивные моменты, способствующие стабильности высокого рейтинга ООО «МСБ-Лизинг»:

✅лизинговый портфель в 2023 году увеличился более чем вдвое, до 3,6 млрд руб.

✅высокая и стабильная способность к генерации прибыли: коэффициент усредненной генерации капитала (КУГК), рассчитанный за последние пять лет, составляет 155 б. п., что соответствует адекватному уровню.

✅адекватный показатель достаточности капитала (ПДК — 11,9%)

✅высокое кредитное качество лизинговых требований и адекватный уровень страхового покрытия лизингового имущества

✅сбалансированная клиентская концентрация лизингового портфеля

✅активное присутствие на облигационном рынке, а также планомерное наращивание количества банков-кредиторов по мере роста портфеля.

✅система риск-менеджмента позволяет эффективно контролировать риски и обеспечивать приемлемую степень независимости принимаемых решений

✅текущее совершенствование системы внутреннего контроля и развитие службы управления рисками

( Читать дальше )

В рамках форума «Ярмарка эмитентов» генеральный директор «МСБ-Лизинг» принял участие в дискуссии по поводу малого и среднего бизнеса.

- 03 июня 2024, 17:21

- |

Посмотреть выступление генерального директора, Романа Трубачева, вы можете на канале АВО.

🔗📹Сессия «Малый и средний бизнес. Что происходит в реальной экономике?»

В обсуждении также приняли следующие спикеры:

- Роберт Смакаев, директор департамента рынков капитала «Совкомбанк» — модератор сессии

- Людмила Бородина — Заместитель генерального директора ООО МФК «Джой Мани»

- Олеся Киселева — Управляющий директор МФК «Лайм-Займ»

- Михаил Брюханов — Председатель Совета Директоров АО «ПЕРВОУРАЛЬСКБАНК»

- Александр Карпов — Представитель инвесторов ООО «Мой Самокат»

Затронули проблематику малого и среднего бизнеса:

- Влияние периода высоких ставок на сектор МСП

- Планы по инвестированию в облигации МСП

- Тенденции развития рынка

- Выход банковских организаций на рынок займового кредитования

- Влияние регуляторных изменений на на рынок МФО

- Процесс импортозамещения и модернизация производства

- Изменение сферы логистики и рост спроса на железнодорожные и морские перевозки

( Читать дальше )

Рэнкинг лизинговых компаний по объему ЧИЛ и активов в операренде

- 30 мая 2024, 18:10

- |

С 2023 года в связи с применением к российским лизинговым компаниям правил бухгалтерского учета ФСБУ 25/2018 введен новый стандарт отчетности по объему ЧИЛ и активов, переданных в операционную аренду.

🎮На текущий момент рейтинговое агентство «Эксперт РА» представило новый рэнкинг лизинговых компаний по объему ЧИЛ и активов в операренде.

🔼МСБ-Лизинг занимает 64 место среди 102 компаний лизинговой отрасли, представленных в исследовании.Совокупный объема ЧИЛ составил 1 786 млн ₽, что в 2,1 раза выше показателя 2022 года (865 млн ₽).

Чистые инвестиции в лизинг (ЧИЛ в соответствии с ФСБУ 25/2018) представляют собой валовые инвестиции в лизинг (без учета операционной аренды), дисконтированные с использованием процентной ставки по лизинговому договору.

💼Использование объёма лизингового портфеля в качестве индикатора размеров бизнеса было исторически обусловлено отсутствием данных по размеру чистых инвестиций в лизинге у всех участников отрасли. При этом это недостаточно эффективный способ оценки, поскольку лизинговый портфель включает в себя все будущие платежи, в том числе проценты по договорам и НДС.

( Читать дальше )

Аудиторское заключение и годовой отчет по МСФО за 2023 г.

- 30 мая 2024, 18:05

- |

🔈 Уважаемые инвесторы!

📄 Публикуем аудиторское заключение и годовой отчет по МСФО за 2023 г. (PDF, 4.34 МБ).

Вся отчетность компании доступна на сайте, в разделе Инвесторам / Раскрытие информации.

Провели эфир с Ассоциацией владельцев облигаций на тему "Финансовая устойчивость лизинговых компаний и ключевые тренды развития отрасли"

- 23 мая 2024, 14:45

- |

Как развивается лизинговая отрасль в 2024 году?

Этот вопрос обсудили на встрече «Финансовая устойчивость лизинговых компаний и ключевые тренды развития отрасли».

Модераторами встречи выступили Роман Трубачев, генеральный директор «МСБ-Лизинг», и Алексей Ребров, частный инвестор, соавтор проекта «CorpBonds».

Гости эфира:

- Пешков Александр (Техно Лизинг, ruBBB-)

- Добринский Кирилл (БЭЛТИ-Гранд)

- Бочков Виктор (Директ-Лизинг, BB+)

- Толок Станислав (Соби Лизинг, BB)

- Брюханов Михаил (Первоуральскбанк, ruBB-)

В обсуждении актуальных вопросов приняли участие руководители лизинговых компаний, представитель банка, эмитенты ВДО.

Ключевые темы:

- Основые тренды развития лизингового рынка

- ТОП объектов лизинга, которые пользовались спросом в I квартале 2024

- Преимущества лизинга для лизингополучателя

- Как оценивать устойчивость лизинговой компании

- Факторы финансовой устойчивости лизинговых компаний в 2024

Посмотреть видео вы сможете на нашем YouTube-канале

( Читать дальше )

🎁Дарим промокод -30% на посещение II Ярмарки эмитентов

- 03 мая 2024, 10:14

- |

Генеральный директор «МСБ-Лизинг», Роман Трубачев, выступает спикером на самой крупной облигационной конференции для частных инвесторов. Мы с организаторами решили сделать для вас подарок!

🎟Забирайте промокод -30% на посещение II Ярмарки эмитентов: Trubachev30

«II Ярмарка эмитентов» станет не просто конференцией, а настоящим праздником для всех, кто интересуется облигациями. Гостей ждет яркое и нестандартное мероприятие с насыщенной программой:

▫️форум об инвестициях для частных инвесторов

▫️выставочные стенды и дегустации продукции эмитентов

▫️фотосессии, новые знакомства и теплые встречи.

На форум приглашены более 1000 представителей эмитентов, брокеров, организаторов выпусков, аудиторов, рейтинговых агентств, управляющих активами и частных инвесторов.

Будем рады увидеть вас среди гостей и пообщаться лично! 💚

II выпуск серии 002P-02 полностью погашен

- 02 мая 2024, 14:40

- |

30 апреля 2024 г. состоялась выплата купонного дохода по биржевым облигациям серии 002Р-02

(ISIN — RU000A100DC4) за последний 60 купонный период (01.04.2024 – 30.04.2024).

( Читать дальше )

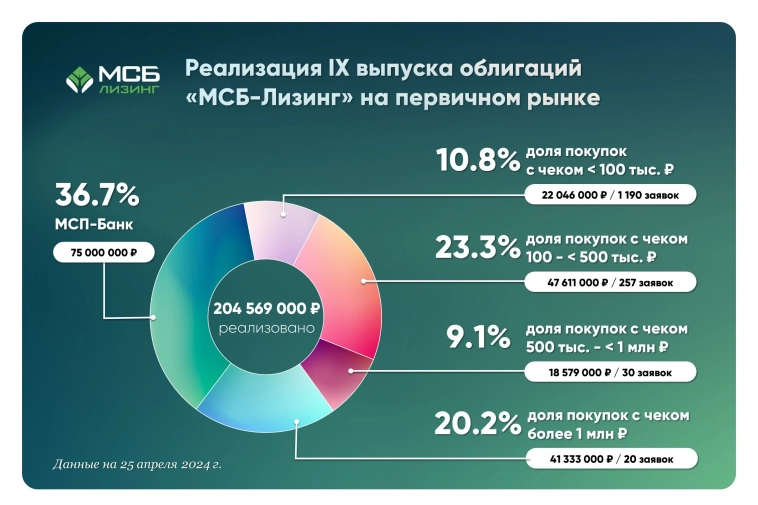

❗️Реализован 51% IX облигационного выпуска «МСБ-Лизинг» на первичном рынке

- 26 апреля 2024, 16:29

- |

Подводим промежуточные итоги. Как мы ранее сообщали, наш давний партнер МСП Банк выступил якорным инвестором выпуска МСБ-Лизинг 003Р-03 и приобрел 18,75% от объема выпуска.

По факту на 25.04.2024 размещена половина выпуска

(204.6 млн ₽):

🔸129.6 млн ₽ — розничные инвесторы

🔷Сделки с чеком до 100 тыс. ₽ составили 10.8 % в денежном выражении, 1 190 заявок.

Средний чек в сегменте: 18 526 ₽

🔷Сделки с чеком в диапазоне от 100 до <500 тыс. ₽ При том, что это самый популярный сегмент: 23.3%, 257 заявок.

Средний чек в сегменте: 185 256 ₽

🔷Сделки с чеком от 500 тыс. до <1 млн ₽ — 9,1%, 30 заявок.

Средний чек в сегменте: 619 300 ₽

🔷Сделки с чеком от 1 млн ₽ и более — 20,2%, 20 заявок.

Средний чек в сегменте: 2 066 650 ₽

Дорогие инвесторы, спасибо за ваше доверие! Все привлеченные средства будут использоваться для финансирования лизинговых сделок💚

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал