Интер РАО - что ждать в 2023 году? Делистинг или 10 рублей за акцию?

- 24 марта 2023, 12:47

- |

Признаюсь Вам честно — сложно изучать компанию, когда очень мало информации (последний отчет по МСФО был за 9 мес.2021 года, есть только РСБУ 2022 г. который не раскроет всей информации), но просто мне жаль своего потраченного времени и ведь все таки что-то я рассчитал (хотя вопросов стало еще больше), поэтому поделюсь с Вами своими расчетами.

Начну с отчета РСБУ за 2022 год, полного отчета я не нашел нигде, только такие данные!

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 9 )

Конспект встречи Вредного инвестора с ГМК Норникелем

- 23 марта 2023, 22:03

- |

Конспект встречи Вредного инвестора с ГМК Норникелем — выписал все самое интересное.

👉 Рост себестоимости в майнинге выше чем рост CPI, как и у всех мировых производителей

👉 Самые большие расходы у ГМК Норникель — расходы на персонал (70 тысяч сотрудников, половина занята майнингом — остальные сопутствующим бизнесом типа супермаркетов и обслуживания города)

👉 Изменение курса рубля на 1% даёт эффект 60 млн долларов в EBITDA (в ту и другую сторону)

( Читать дальше )

Татнефть: итоги 2022 года и куда теперь поедут нефтепродукты из Татарстана?

- 23 марта 2023, 20:04

- |

Татнефть первая и единственная отчиталась по МСФО из российского нефтегаза — посмотрим, что там внутри и сверим со своими прогнозами.

Добыча нефти выросла выше прогноза — удалось добыть 29,1 млн тонн нефти.

В этот раз в документе MD&A Татнефть не опубликовала разбивку по продаже нефти, поэтому в 2022 году разбивка по экспорту и продаже внутри страны — ориентировочные (исходя из выручки). Переработка ожидаемо вышла на рекорд в 16 млн тонн, фантастический рост!

( Читать дальше )

Конспект: звонок Распадской по результатам 2022 года

- 23 марта 2023, 17:10

- |

Спустя неделю после публикации финансовой отчетности Распадская провела звонок с инвесторами.

Некоторые тезисы со звонка:

Было 4 смертельных случая — это недопустимо, будут работать над этим. Отмечу, что на прошлом звонке подчеркивали важность работать над безопасностью потому что эти случаи останавливают процесс.

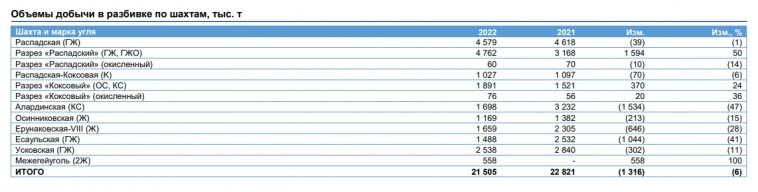

Добыли 21,5 млн тонн, немного ниже 2021 года. Было несколько плановых перемонтажей, плюс работали в сложных геологических условиях.

Выход концентрата снизился из-за повышенной зольности. Ожидают в 2023 году восстановления и добычи и выхода концентрата.

Цены в 1-ом полугодии цены были отличные, 2-ое полугодие цены значительно снизились. Был турбулентный год для сталелитейных предприятий. Внутренний спрос был слабым в том числе из-за санкций. При переориентации спроса в Азию возникли трудности на рынке с транспортировкой. Консенсус, что цены в 2023 году будут ниже 2022 года.

( Читать дальше )

Большой пост-рассуждение на тему скептических тезисов Элвиса Марламова по российскому рынку

- 23 марта 2023, 14:37

- |

Этот пост — рассуждение вслух на тему мыслей Элвиса по рынку. Можно сказать «калибровка» собственной стратегии, путём ее сравнения с мнением авторитетного аналитика.

Индекс IMOEX поднялся до тех уровней, на которых он был в СВО. За торговых 2 дня 17 и 20 марта рынок вырос на 6%, что стало максимальным ростом почти за год. Акции Сбербанка за 2 дня выросли на 16%.

По иронии это произошло после того, как наш друг, грамотный уважаемый аналитик Элвис Марламов опубликовал видео “Стейк 21”, в котором он скептически смотрит на рынок акций, сидит в валюте, зарубежных акциях в евроклире и рассуждает о том, что Сбербанк уже дорогой. Конспект этого видео для вас я сделал 15 марта.

Элвис более 10 лет назад основал сообщество Alenka Capital (сайт с 2016 года), где доступ к аналитике является платным. Элвис является безусловным авторитетом на фондовом рынке, поэтому принимать в расчет его мнение просто необходимо.

Еще до того как видео “Стейк 21” было опубликовано до меня дошли слухи (от нескольких граждан, участников Алёнки), что сообщество не очень довольно тем, что Элвис пессимистичен и не генерирует новые инвестидеи на российском рынке (ведь многие инвесторы держат акции и хотят услышать что-то позитивное, перспективное про них).

В этой нашей еженедельной заметке я бы хотел подробно прокомментировать взгляд Элвиса на рынок и его тезисы, и показать, как он соответствует или противоречит взгляду Mozgovik research.

( Читать дальше )

VK комментарий к отчету за 4 квартал

- 23 марта 2023, 10:15

- |

Отчеты VK становятся все запутанней и запутанней.

Начнем с широкой картинки.

( Читать дальше )

EMC вернулся с важными новостями

- 23 марта 2023, 08:48

- |

Компания сменила банк-депозитарий с Bank of New York Mellon на малоизвестный RCS Issuer Services S.AR.L. Процедура по смене банка-депозитария не потребует никаких дополнительных действий от владельцев Депозитарных расписок Компании и займёт ориентировочно до 150 дней. Данное решение позволит Компании в рамках собраний акционеров улучшить взаимодействие со всеми акционерами, в т.ч. с имеющими расписки в НРД.

Известно только, что Полюс, у которого депозитарная программа бессрочно продлена сделал тоже самое в тот же депозитарий несколько дней назад.

Комментарий Дмитрия Иванова (IR компании EMC):

«Это важный шаг на пути к выплате дивидендов, за которым последует редомициляция. Новый депозитарий позволит полноценно осуществлять права акционерам, которые учитывают бумаги через НРД, а не только с теми, кто работает через Euroclear. С BoNY инвесторы из РФ не получали даже карточки для голосования».

Напомню, что одна из особенностей EMC было то, что листинг был только на Мосбирже. Поэтому переезд компании в российский контур выглядит логичным.

( Читать дальше )

Выручка Ренессанс страхования выросла на 1%

- 22 марта 2023, 10:29

- |

Ренессанс страхование подвел итоги 2022 года.

На первый взгляд результаты неплохие, хоть это и пресс-релиз, и известны только размер полученных страховых премий и инвестиционного портфеля. Пора брать пример с коллег по финансовому сектору и публиковать размер прибыли.

Основные потери в 2022 году были в страховании жизни, так как спрос на рисковые инструменты снизился. Значительный рост в менее рискованном НСЖ пока не компенсирует эти потери.

Переходим к сравнению с рынком, ЦБ как раз не так давно опубликовал статистику. Здесь у 6-ого по размерам страховщика в 4-ом квартале все ухудшилось.

( Читать дальше )

Отчет Распадской: не все так плохо. Какой дивиденд могут заплатить через год?

- 21 марта 2023, 17:48

- |

Кокс нужен для производства чугуна, чугун для производства стали, сталь нужна в основном для строительства.

С учетом негативных бюджетных трендов, слабой потребительской активности мы пока негативно смотрим на российский строительный сектор.

Китай производит 53% мировой стали и 52% потребляет. Что касается Китая, то здесь мы вряд ли сможем угадать тренды, но логически, когда почти весь развитый мир (США, Европа) повышают ставки, следует ждать охлаждения строительного рынка. Ипотечный кризис 2007 начался как раз после того, как ставки ФРС достигли пика и сейчас, ставки могут «догнать» рынок недвижимости и строительства, поэтому в 2023-2024 следует смотреть с осторожностью.

К слову сказать, цена на уголь в Китае сейчас находится на относительно высоком уровне $353/тонну.

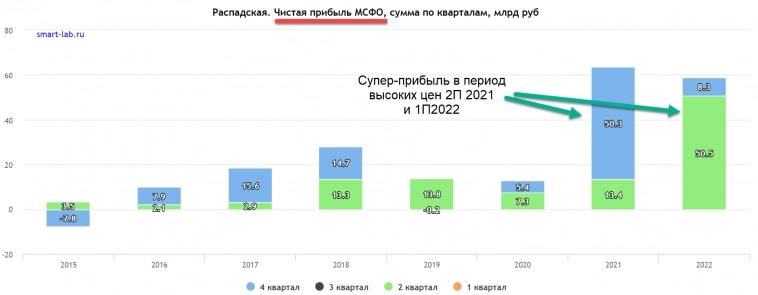

С 2016 до середины 2021 уголь колебался в районе $80-$250 за тонну.

В 2021-2022 году произошел резкий скачок цен, что привело к невероятным результатам Распадской:

https://smart-lab.ru/q/RASP/MSFO/net_income/

( Читать дальше )

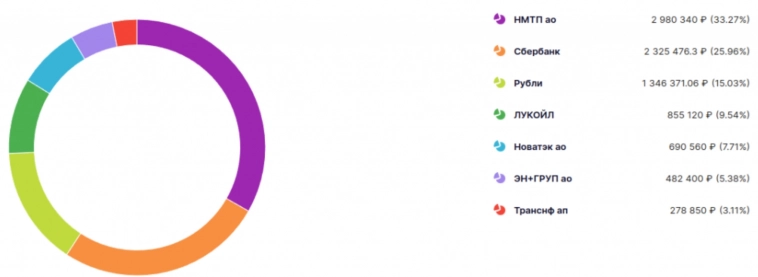

Мой Рюкзак #16: Спасибо Си и Сберу за рост рюкзака

- 21 марта 2023, 16:12

- |

Продолжаю писать про свой портфель (либо ежемесячно, либо если есть сделки). Сделки сегодня есть, а последний раз про портфель писал 13 марта 2023:

Мой Рюкзак #15: Прощание с Совкомфлотом и поиск чего-то нового

Продолжается безумное ралли моего инвестиционного портфеля или рюкзака.

Было 9 млн рублей на 13.03.23

Стало 9,5 млн рублей на 21.03.23. Хорошая неделька!)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал