Ждем сигналов из Вашингтона и Лондона

- 29 января 2019, 09:21

- |

Американский фондовый рынок продемонстрировал по итогам торгов понедельника нисходящую динамику, индекс DOW 30 24528,22 (-208,96 -0,84%), индекс S&P 500 2643,85 (-20,91 -0,78%). Фьючерс S&P 500 на открытии торгов вторника продолжает снижение. Накануне стало известно об обвинении властей США китайской компании Huawei в краже интеллектуальной собственности. Советник президента США по национальной безопасности Д. Болтон сообщил, что США намерены полностью лишить доходов действующего президента Венесуэлы, ранее были введены санкции в адрес крупнейшей государственной нефтяной компании Венесуэлы PDVSA.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Etalon Group - лучший выбор среди девелоперов

- 28 января 2019, 09:27

- |

Etalon Group – российская строительная и девелоперская компания. Основана Вячеславом Заренковым в 1987 году. IPO Etalon Group прошло в апреле 2011 года на Лондонской бирже. За всю историю существования Группа построила более 200 жилых и коммерческих зданий, в которых проживает более 200 тысяч человек. За это время у компании не было ни одного просроченного объекта. Сейчас Etalon Group образуют более 65 компаний с общей численностью сотрудников свыше 4000 человек. В 2017 году компания занимала 4 место в списке крупнейших застройщиков России.

Капитализация компании: 38 млрд руб. Средний Объем торгов около 25 миллионов рублей в день.

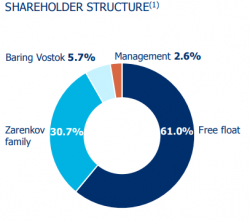

Распределение акций среди акционеров представлено на диаграмме ниже. Так, Заренкову сейчас принадлежит 30,7% акций. В свободном обращении 61%, что является положительным фактором, повышающим ликвидность и снижающим возможности для манипуляций. Однако с изменением структуры основных акционеров в данной компании далеко не так все просто, но об этом немного позже.

( Читать дальше )

Снятие санкций как повод для роста

- 28 января 2019, 09:15

- |

Американский фондовый рынок так же продемонстрировал рост по итогам пятничных торгов, индекс DOW 30 24737,20 (183,96 0,75%), индекс S&P 500 2664,76 (22,43 0,85%). Фьючерс S&P 500 на открытии торгов понедельника демонстрирует слабую тенденцию к снижению. Накануне стало известно о возобновлении работы правительства США сроком на 3 недели, в течение которых Конгресс должен согласовать финансирования строительства стены на границе с Мексикой.

( Читать дальше )

Внешний фон способствует росту

- 25 января 2019, 09:34

- |

Американский фондовый рынок так же завершил торги разнонаправленно, индекс DOW 30 24553,24 (-2238 -0,09%), индекс S&P 500 2642,33 (3,36 0,14%). Фьючерс S&P 500 на открытии торгов пятницы демонстрирует положительную динамику. Накануне в Сенате США провалились две попытки завершить приостановку работы правительства, ни один из предложенных законопроектов не набрал необходимого количества голосов.

( Читать дальше )

МосБиржа идет на 2500

- 24 января 2019, 09:40

- |

Американский фондовый рынок по итогам торгов продемонстрировал рост, Индекс DOW 30 24575,62 (171,14 0,70%), индекс S&P 500 2638,70 (5,80 0,22%). Фьючерс S&P 500 в ходе утренних торгов четверга торгуется в районе закрытия предыдущей торговой сессии. Президент США Д. Трамп и ряд глав стран Латинской Америки накануне официально признали главу оппозиции Венесуэлы временно исполняющим обязанности президента страны.

( Читать дальше )

ОАК 2016. Фундаментальный анализ. Часть 2.

- 23 января 2019, 09:36

- |

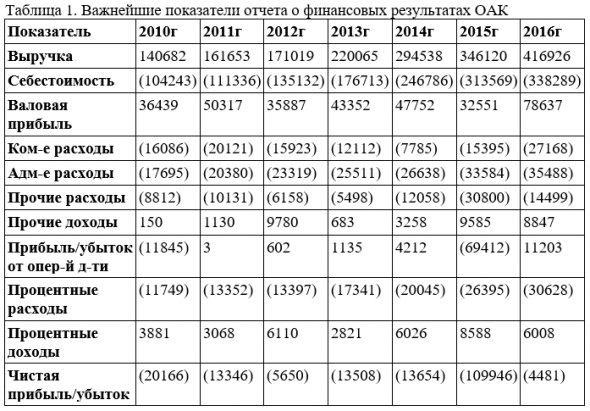

Часть 1: https://smart-lab.ru/company/investpalata/blog/517591.php

На завершающем этапе исследования я постараюсь предположить возможное время выхода Объединенной авиастроительной корпорации на чистую прибыль, а также рассчитать её возможное значение в долгосрочном периоде. Проведу анализ по отчетам о финансовых результатах ОАК за последние несколько лет, а данные для лучшего восприятия информации представлю в виде таблицы. В таблицу я внесу наиболее значимые, по моему мнению, показатели деятельности организации, доля которых в отчете наиболее весома, а именно: выручка, себестоимость, валовая прибыль, коммерческие расходы, административные расходы, прочие расходы, прибыль/убыток от операционной деятельности, процентные расходы, чистая прибыль/убыток, процентные и прочие доходы. Все данные в млн руб.

( Читать дальше )

Неоднозначная ситуация на фондовых рынках

- 23 января 2019, 09:26

- |

Американский фондовый рынок продемонстрировал снижение по итогам торгов вторника, индекс DOW 30 2444,48 (-301,87 -1,22%), индекс S&P 500 2632,90 (-37,81 -1,42%). Фьючерс S&P 500 на открытии торгов среды демонстрирует слабые попытки роста. Согласно ежемесячному отчету Национальной ассоциации риэлторов США, продажи на вторичном рынке жилья в декабре продемонстрировали существенное падение на 6,38% по отношению к предыдущему месяцу. Палата представителей Конгресса США накануне приняла законопроект, ограничивающий финансирование попыток выйти США из НАТО.

( Читать дальше )

ОАК 2016. Фундаментальный анализ. Часть 1.

- 22 января 2019, 09:29

- |

Давеча у себя в кулуарах я обнаружил статью, которую написал еще в далеком 2016-м году и где попытался сделать прогноз динамики курсовой стоимости акций Объединенной авиастроительной корпорации (ОАК) на ближайшие 20 лет.

Можно сказать, что в то время я де-факто не имел за плечами хоть мало-мальски достаточного практического опыта в области финансовых рынков, хотя сам так не считал. Поэтому многое из написанного мне сейчас кажется неверным, наивным и даже забавным. Также многие данные попросту устарели. Однако данный анализ может служить неким примером, как можно оценить компанию посредством фундаментального анализа, основываясь на каком-либо натуральном показателе (количество самолетов, магазинов, клиентов и т.д.), а также на предположении о том, что рынки в течение времени все-таки стремятся к эффективности и равновесию, и, как следствие, к этому равновесию будут стремиться «схожие» компании из одной отрасли. Предположений и допущений огромная масса, которая красиво называется «экспертным методом исследования».

( Читать дальше )

Запас позитива на исходе, ждем коррекцию.

- 22 января 2019, 09:09

- |

На американском фондовом рынке торги в понедельник не проводились, на открытии торгов вторника Фьючерс S&P 500 продолжает снижение, торги проходят в районе 2653,62 пунктов. Согласно опубликованным данным проведенного опроса компании PwC зафиксирован рекордный рост пессимистичных прогнозов руководителей компаний относительно перспектив экономического роста в течение ближайших 12 месяцев.

( Читать дальше )

В шаге от максимумов

- 21 января 2019, 09:03

- |

Американский фондовый рынок так же завершил торги ростом, индекс DOW 30 24706,35 (336,25 1,38%), индекс S&P 500 2670,71 (34,75 1,32%). Фьючерс S&P 500 после достаточно существенного роста по итогам минувшей торговой сессии демонстрирует снижение. Данные о возможном снижении США пошлин на китайские товары и предложение Китая по увеличению импорта американских товаров были благосклонно восприняты рынками. Продолжающаяся приостановка работы правительства США стала причиной отмены или переноса ряды важных экономических отчетов, в понедельник в США празднуется День Мартина Лютера Кинга.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал