Топ-5 лидеров и аутсайдеров января. Ждать ли изменений?

- 30 января 2024, 13:57

- |

С прицелом наверх

Начало года на рынке выдалось оптимистичным, идея январского подъема полностью оправдалась, и рост индекса МосБиржи остановился лишь на важном сопротивлении 3200 п. Последние две недели рынок курсирует в границах 3200–3150 п., постоянно проверяя на прочность сопротивления и поддержки. Январь закрывается с приростом в 3%, у верхней границы узкого боковика.

Взгляд на февраль не меняем — преимущество за фондовыми быками, и когда сопротивление 3200 п. останется позади, то взоры уже устремятся к верхней границе широкого полугодового боковика 3000–3300 п. Естественно, у акций будет свой темп подъема, а пока посмотрим на лидеров и аутсайдеров месяца, обозначим ориентиры бумаг на февраль. Как правило, среднесрочные тенденции сохраняются, но, может быть, кто-то поменяется местами?

Топ-5

• ВК (+21%)

( Читать дальше )

- комментировать

- Комментарии ( 0 )

«Головы и плечи» тяжеловесных акций

- 29 января 2024, 14:51

- |

Главное

• Акции Сбера, ЛУКОЙЛа и Газпрома, составляющие 40% индекса МосБиржи, выглядят невыразительно в начале года. Дальнейшее падение фишек может подтолкнуть к коррекции весь рынок. В такой ситуации пора задуматься о хеджировании портфеля.

• С Газпромом все более-менее понятно — высокие капзатраты, потеря основного рынка, неопределенность с дивидендами. А что происходит с фаворитами рынка: Сбером и ЛУКОЙЛом?

Сбер

• Когда до заветных 300 руб. оставалось всего ничего, зеленый гигант решил развернуться и пробить трендовую линию октября 2022 г. Почему? Возможно, чтобы перейти к более пологому росту.

• На недельном таймфрейме можно даже разглядеть «голову и плечи« — классическую разворотную фигуру. Радует, правда, что «шея» все-таки смотрит наверх, а правое плечо выше левого. Напомним, что паттерн реализуется не всегда. Это может быть просто форма боковика. Активация паттерна наступает после пробития линии «шеи». Пока этого не произошло, но такой сценарий не исключен.

( Читать дальше )

Ключевые события недели: отчетность, макростатистика и заседание ФРС США

- 29 января 2024, 13:00

- |

В России

Корпоративные события

• 29 января операционные результаты за 2023 г. опубликуют ГМК Норильский никель, Группа Позитив и Русагро

• 30 января совет директоров ОГК-2 рассмотрит вопрос о порядке определения цены размещения дополнительных акций, а также об утверждении документа, содержащего условия доп. эмиссии

• 31 января операционные результаты за 2023 г. опубликуют РусГидро, Polymetal и О'Кей

• 31 января TCS Group планирует провести делистинг глобальных депозитарных расписок (GDR) с Лондонской фондовой биржи

• 2 февраля Северсталь опубликует финансовую отчетность по МСФО за IV квартал 2023 г.

• 2 февраля Московская биржа опубликует данные об объеме торгов за январь

• 2 февраля ГК Самолет опубликует операционные и финансовые результаты за IV квартал и весь 2023 г.

Макростатистика

• Во вторник Банк России опубликует информационно-аналитический материал «О развитии банковского сектора РФ» и комментарий «Платежный баланс России».

( Читать дальше )

Продавайте эти акции! Новый выпуск Без плохих новостей

- 27 января 2024, 16:07

- |

Пока рынок в боковике, самое время привести свой портфель в порядок. Что продать, а что купить? С этими вопросами в очередном выпуске шоу «Без плохих новостей» помогает разобраться директор инвестиционной аналитики БКС Кирилл Чуйко.

Также в выпуске:

— самые важные новости российских компаний;

— макро-тренды, за которыми важно следить;

— новое в регулировании;

— ответы на вопросы зрителей.

А еще подводим итоги конкурса и анонсируем новый.

Уже на YouTube:

Текстовая версия:

Всем привет! Это шоу Без плохих новостей на канале БКС Мир инвестиций. С вами — Кирилл Чуйко.

Главная тема выпуска — рынок не растет. Разберемся, как инвестору можно этим воспользоваться.

Также обсудим важные новости, объявим победителей конкурса и разыграем подарки.

Боковик. Что делать?

Российский рынок топчется на месте. Как говорят в нашем профессиональном сообществе: застрял в полугодовом боковике. Индекс Мосбиржи колеблется около уровня 3150 пунктов. В целом затишье ожидаемое, и мы писали об этом в нашей аналитической стратегии на 2024 год, и говорили об этом на YouTube.

( Читать дальше )

Валютная стратегия на I квартал 2024. Взгляд БКС

- 26 января 2024, 15:43

- |

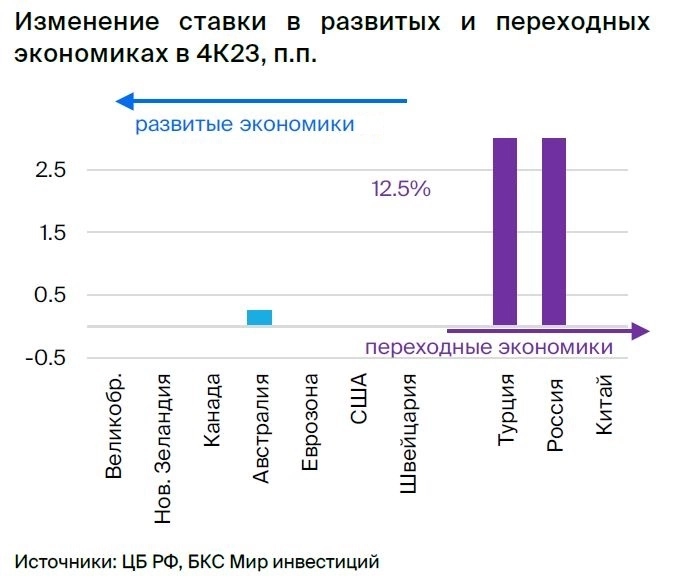

Представляем обновленные валютные прогнозы на I квартал 2024 г. и ближайшие 12 месяцев. В IV квартале 2023 г. доллар США скорректировался к мировым валютам, в рубле сохранялась высокая волатильность с трендом на укрепление, а большинство твердых валют показали рост. В новом квартале ожидаем, что доллар продолжит терять позиции, а мировые валюты — их набирать.

Главное

• Рубль резко укрепился в I квартале 2023 г. на фоне введения мер контроля капитала. В I квартале 2024 г. укрепление сохранится за счет роста валютных интервенций. На горизонте года укреплению помешают фундаментальные факторы.

• Доллар США будет слабеть — большинство мировых валют укрепятся.

• В качестве идей с наибольшим потенциалом выделяем: покупку иен против доллара США с потенциалом изменения на 11,9% на 12 месяцев, покупку австралийского доллара против доллара США с потенциалом изменения на 7,9% на 12 месяцев и продажу лир против рубля с потенциалом изменения на 17,3% на 12 месяцев.

В деталях

Доллар пошел на снижение. В стратегии на IV квартал 2023 г. ожидали, что доллар ослабнет, когда ФРС завершит ужесточение денежно-кредитной политики (ДКП). Этот сценарий реализовался, и рынки теперь настроены, что ФРС скоро начнет снижать ставку. На наш взгляд, инвесторы здесь могут быть слишком оптимистичны.

( Читать дальше )

Куда реинвестировать дивиденды и купоны

- 26 января 2024, 13:51

- |

Мы проанализировали российский фондовый рынок и выделили фаворитов:

• Сбербанк-ао

• Транснефть-ап

• ФосАгро

• Северсталь

• TCS Group

Акции исторически показывают хороший рост и на горизонте нескольких лет могут не только увеличить размер портфеля, но и значительно обогнать инфляцию. Статья будет регулярно обновляться. Выбирайте перспективные инструменты для своих инвестиций.

Подробнее о текущей подборке

• Сбербанк-ао. Взгляд БКС: «Позитивный». Цель на год 370 руб. / +36%

Ждем хороших дивидендов от Сбера за 2023 г. За 12 месяцев по РПБУ заработано 33,1 руб. потенциальных дивидендов на акцию, или 12% дивдоходности по текущим уровням, при выплате 50% чистой прибыли.

Глава Сбера Герман Греф отмечал, что рост прибыли продолжится в 2024–2025 гг. На фоне роста процентных ставок в экономике банк может чувствовать себя лучше сектора в целом благодаря исторически низкой стоимости фондирования.

( Читать дальше )

По инерции — смогут ли топ-5 лидеров недели продолжить движение

- 26 января 2024, 12:09

- |

Индекс МосБиржи был на грани

В течение всей недели шло активное противостояние фондовых быков и медведей в узком диапазоне 3150–3200 п. по шкале индекса МосБиржи. В моменте даже был прокол нижней планки, но покупатели активизировались и выкупили просадку. В пятницу индекс ожидаемо вернулся на исходные, недельное изменение нулевое. Боковик продолжается.

В базовом сценарии по-прежнему значится выход вверх из диапазона консолидации 3150–3200 п., тогда до марта индекс может направиться уже к верхней границе полугодового боковика 3000–3300 п. Но мы может лишь предполагать, а рынок располагает, поэтому активным трейдерам не стоит забывать и про защитные стопы.

Явно лучше рынка

На фоне локальной стагнации широкого рынка акций выделяются бумаги, что за последние пять сессий смогли показать сильную положительную динамику. Вот топ-5 по доходности из состава индекса МосБиржи:

( Читать дальше )

Что шортят и покупают с плечом клиенты БКС. Магнит возвращается в топ

- 25 января 2024, 16:43

- |

Биржевые механизмы позволяют покупать активы на большую сумму, чем есть у вас на счете, и получать дополнительную прибыль. А еще зарабатывать не только на росте акций, но и на снижении. Как бы ни вел себя рынок в целом, отдельные бумаги продолжают дорожать и дешеветь на десятки процентов.

Как зарабатывают на этом клиенты БКС Мир инвестиций, рассмотрим в текущем обзоре.

Покупка с плечом

Покупка с плечом позволяет увеличивать сумму вложений, когда собственных средств в моменте не хватает для получения приемлемого результата по прибыли. Например, вы видите в бумаге потенциал роста 7–10%. Используя плечо, можно увеличить количество покупаемых акций — в итоге получить уже не 7–10%, а 15–20%, сыграв на краткосрочном движении.

Игра на понижение

Продажа акций с плечом работает зеркально. Например, продаем Аэрофлот по 40 с целью выкупить у брокера обратно по 34. Ставка риска — 35%, то есть можем зашортить в 2,9 раза больше, чем имеем. Предположим, 1000 штук будут проданы за 40 тыс. руб., обратная покупка обойдется в 34 тыс. Итого 6 тыс. прибыли при вложенных 14 тыс. Это 43% со сделки.

( Читать дальше )

IPO 2024: потенциальные дебютанты

- 25 января 2024, 10:26

- |

Кто ближе к цели

Путь к сердцу биржи пролегает через… облигации. Благодаря им инвесторы и представители биржи знакомятся с компанией, наблюдают за ее платежеспособностью, а уже после задумываются о приобретении ее акций.

Большинство дебютантов прошлого года стартовали именно с долгового рынка. Этот год не исключение. Более того, IPO может рассматриваться многими компаниями как альтернативный способ привлечения средств в условиях высоких ставок.

Каршеринг Руссия (Делимобиль)

Вчера компания официально анонсировала свое IPO. Состоится оно, скорее всего, в первой половине февраля. По итогам размещения в свободное обращение выпустят 10% акций. Вырученные средства направят на приобретение новых авто и рефинансирование долга. IPO также повысит узнаваемость бренда.

Компания уже хорошо знакома ценителям облигаций. Ее бонды, кстати, входят в сектор РИИ, что дает держателям право на налоговые льготы. В обращении имеется несколько выпусков, которые могут быть интересны в текущих условиях.

( Читать дальше )

Спасайся кто может: как диверсифицировать валютные риски

- 24 января 2024, 17:17

- |

Помимо уже действующих валютных ограничений, которые делают инвестиции в валюту непривлекательными, возможны новые. Однако потребность в диверсификации, в частности валютной, никуда не исчезла, и есть немало альтернативных инструментов, которые подойдут для этой цели.

Валютные фьючерсы

Те инвесторы, которые все же не хотят упускать возможность заработать на динамике валют, но желают снизить риски, могут рассмотреть валютные фьючерсы. Они расчетные, а базовым активом является обменный курс.

Причем можно избежать таких особенностей контрактов, как срочность, необходимость перекладки из инструмента в инструмент — для этого есть вечные фьючерсы. Встроенное плечо позволяет задействовать меньше средств, чем при покупке самой валюты, но нужно контролировать риски, поэтому не стоит брать фьючерсы на всю сумму инвестирования.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал