По инерции — смогут ли топ-5 лидеров недели продолжить движение

- 09 сентября 2024, 09:12

- |

Лидеры обычно остаются лидерами, а сильное недельное закрытие в бумагах может привести к дальнейшему росту курса. Посмотрим на пятерку самых доходных акций и выразим мнение о перспективах цен на будущую торговую неделю.

Нащупали дно

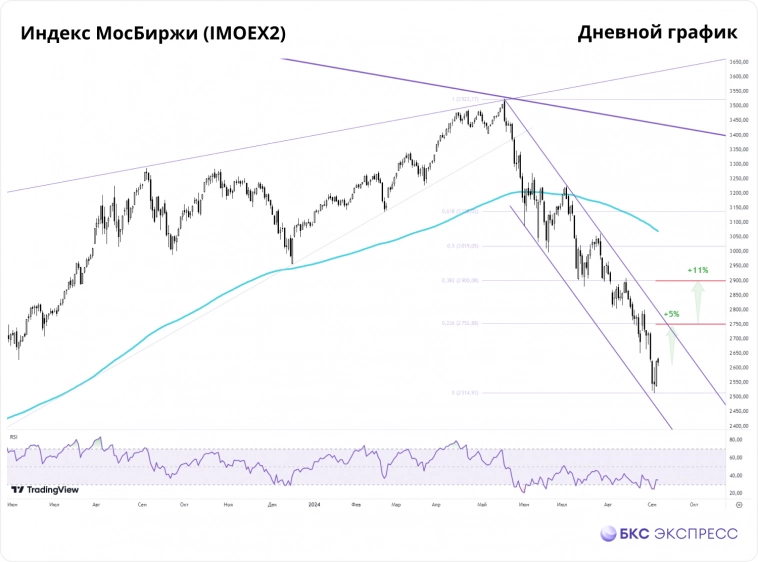

На неделе Индекс МосБиржи в очередной раз рухнул на минимумы с весны прошлого года. Локальное дно зафиксировано 3 сентября у 2512 п., и пошел отскок. На максимуме недели было 2662 п., или +6% с минимума. Тем не менее период для бенчмарка завершается все же в минус процент. Это 7-я неделя нон-стоп падения рынка, так что замедление на спуске может немного обнадеживать. Возможно, в самом начале осени рынок нащупал свое годовое дно и пора уже перевернуть календарь.

Несмотря на все еще локальную слабость широкого рынка, есть изрядно подросшие за неделю бумаги. Обычно сильные тренды в акциях продолжаются. Особенно, если недельное закрытие происходит на максимуме, то инерция курса переносится на следующий период. Но есть вероятность войти в бумаги на излете волны — контролировать риски активным трейдерам помогают защитные стоп-заявки. Посмотрим на пятерку лидеров из состава Индекса МосБиржи и оценим каждую бумагу с точки зрения краткосрочной динамики.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Замещающие бумаги — дело тонкое, но доходное

- 06 сентября 2024, 17:11

- |

В последние месяцы рынок замещающих облигаций обвалился: цены упали в пределах 20% с начала июня, а доходности выросли на 3–8%. Первая из трех причин: курс рубля стал волатильным. Вторая причина заключается в отклонении российского кросс-курса доллара к юаню от мирового. А третья причина: замещение Минфина — уйдет в течение года. Считаем, что на этом можно заработать до 27% за 12 месяцев.

Главное

• Нестабильность рубля вызывает волатильность цен в стакане и рост доходностей. Цена в стакане учитывает курс на сегодня, а расчеты проходят по вчерашнему курсу. Увеличение доходности в стакане снижает ликвидность бумаг — нужна премия за ликвидность.

• В РФ юань был дешевле на 5–9% из-за расхождения кросс-курса USD/CNY в РФ и мире. Сейчас эта аномалия ушла — позитив для замещающих облигаций.

• Первая волна замещения Минфина уже в цене. Потенциальный навес небольшой — $4–7 млрд, это 7–13% валютного рынка.

• Перекладываемся из юаневых облигаций в бумаги в долларах и евро. Покупаем наиболее просевшие Газпром, ГТЛК, ЛУКОЙЛ, ТМК с доходом до 27% за год. Продаем наименее упавшие облигации в юанях: ГТЛК, Газпром нефть и ЮГК. В случае повтора аномалии с кросс-курсом перекладываемся обратно в CNY бонды.

( Читать дальше )

Рубль уже не так силен: как отыграть динамику валюты

- 06 сентября 2024, 12:41

- |

На фоне дефицита юаневой ликвидности и резкого роста курса биржевого юаня активность в торгующихся валютных фьючерсах также заметно выросла. О том, куда могут направиться котировки, рассуждаем в материале.

Вчера биржевой юань показал рекордный дневной рост к рублю за последние 2,5 месяца. Торговые объемы оказались аномальными. Ставка RUSFAR CNY, которая рассчитывается на основании сделок и заявок на заключение сделок РЕПО в китайской валюте в моменте превышала 200%. Этот индикатор отражает процентную стоимость привлечения и размещения ликвидности в юанях овернайт на российском рынке. Еще одним фактором послужила новость о снижении чистых продаж юаня со стороны ЦБ на внутреннем рынке в 36 раз в сентябре.

Уже сегодня ажиотаж несколько спал, но тенденция к ослаблению рубля в последние недели проявляется все больше и больше. Отыграть динамику можно через валютные фьючерсы.

Фьючерс на юань

( Читать дальше )

Доходность в долларах, но как по рублевому вкладу

- 06 сентября 2024, 09:55

- |

Последние несколько месяцев цены на валютные облигации падали. И вот теперь значительная их часть, похоже, достигла очень интересных уровней для покупки. Что происходит? Какие выгоды и подводные камни сулит этот рынок? На какие выпуски обратить внимание?

Подробно обо всем читайте в статье.

Что происходит?

С конца мая валютные облигации находятся в затяжной коррекции. Основные причины:

1. Рост доходности рублевых инструментов на фоне относительно крепкого рубля — этот фактор мог приводить к оттоку инвестиций из замещающих и юаневых облигаций.

2. Коррекционные настроения усилились после введения санкций против Мосбиржи и прекращения биржевых торгов долларом и евро. Вероятно, часть инвесторов опасалась рисков, связанных с внебиржевым определением валютного курса.

Сейчас индекс замещающих облигаций Cbonds пришел к уровням весны прошлого года. Доходность индекса — 11,53%. Но доходности отдельных выпусков уже сравнялись со ставками по рублевым вкладам.

Основные вводные

Стоит ли брать замещающие облигации?

( Читать дальше )

Как самые волатильные акции отработали отскок

- 05 сентября 2024, 17:05

- |

Индекс МосБиржи с годового дна сделал +5%. Оценим локальную динамику самых турбулентных бумаг на рынке.

Отскок со дна

3 сентября сформировано локальное дно рынка. Индекс МосБиржи был 2512 п., или -29% с майского пика. Спустя две сессии бенчмарк отскочил выше 2636 п., в моменте было +5% с годового минимума. Волатильность широкого рынка — высокая, а турбулентность самых рисковых инструментов в разы выше. Августовский топ-5 волатильности и среднесрочные оценки на сентябрь были в специальном материале.

Посмотрим на краткосрочную динамику наиболее волатильных бумаг, подходящих активным трейдерам. В целом они кратно обогнали бенчмарк, что абсолютно типично и ожидаемо.

Сегежа

Лидер биржевой волатильности и аутсайдер доходности всего рынка за август, да и с начала года, вдруг оживился. С исторического минимума от 1,063 руб. пошел стремительный отскок. После тотального обвала на фоне планов допэмиссии за считанные дни цена взлетела выше 1,6 руб., или почти +50%. Неопределенность была очень высокой, но перепроданность экстремальной. Кто рискнул подхватить на всеобщей панике, тот спекулятивно очень хорошо заработал. Волатильность наверняка останется взрывоопасной, главное, успеть зафиксировать результат.

( Читать дальше )

Рынок развернулся вверх. Куда дальше и что купить?

- 05 сентября 2024, 14:07

- |

Российский рынок акций прервал затяжную волну снижения. Индекс МосБиржи потерял 1000 пунктов от майских максимумов, или 29%. Это весьма существенная коррекция. На текущей неделе последовал уверенный отскок. Определяем ближайшие цели восстановления и перспективные бумаги.

Техническая картина

• Индекс едва не протестировал отметку в 2500 пунктов прежде, чем последовал отскок. Он все еще близок к состоянию перепроданности по сигналам RSI.

• Потенциал снижения в нисходящем канале последних месяцев был почти исчерпан, а потенциал роста достигает отметки 2750 пунктов. Здесь же проходит первый уровень коррекции по Фибоначчи.

• Следующий уровень коррекции расположен на 2900 и предполагает подъем еще на 11%. При этом индекс только начинает сближение со своей 200-дневной скользящей средней, до которой еще большой потенциал восстановления.

Мультипликаторы

Последние 10 лет P/E российского рынка держался на значении около 6х, а сейчас опустился до 4х, как в кризисный 2022 г. Это означает, что акции значительно недооценены, а рынок выглядит особенно привлекательным для инвесторов. Ожидаемая дивидендная доходность индекса на горизонте 12 месяцев приближается к 10%.

( Читать дальше )

Кто продолжает покупать золото?

- 05 сентября 2024, 09:37

- |

Всемирный совет по золоту (World Gold Council, WGC) опубликовал отчет, который отразил, что мировые центробанки во II квартале продолжили наращивать запасы золота. Об отчете организации и о том, как просто и быстро инвестировать в золото, в нашем материале.

Согласно представленным данным, список стран возглавляет Польша, которая по итогам квартала увеличила резервы на 18,68 тонн (т).

На втором месте Индия, чьи покупки составили 18,67 т. Напомню, что аналогичный объем золота страна закупила и в I квартале. Вероятно, в ближайшие годы Индия продолжит увеличивать долю резервов в золоте для обретения некой стабильности в текущих условиях, так как доля запасов по итогам II квартала невелика и составляет чуть больше 13%.

На третьем месте по закупкам золота Турция — 14,63 т приобрел турецкий ЦБ во II квартале 2024 г. В I квартале года страна возглавила список по объемам покупки золота и опередила Китай, пополнив резервы на 30,12 т золота.

На 4 и 5 местах расположились Узбекистан и Чехия, нарастив запасы на 7,4 и 5,9 т соответственно.

( Читать дальше )

Защитные бумаги: какие акции могут выглядеть лучше рынка

- 04 сентября 2024, 17:44

- |

Выбираем лучшие компании из крепких секторов экономики.

Картина рынка

Индекс МосБиржи находится в затяжной коррекции. Высокие процентные ставки оказывают давление. В решении о том, каким бумагам отдать сейчас предпочтение, многое зависит от ожиданий и состояния конкретных секторов.

Ключевые вводные

• К концу 2024 г. ждем ослабления нацвалюты к 95 руб. за доллар. В такой ситуации потенциально интересны сильные экспортеры.

• Во всех сценариях ЦБ высокая ключевая ставка с нами надолго — отдаем предпочтение компаниям с низким или отсутствующим долгом.

• Выбираем наиболее перспективные сектора экономики.

Нефть и газ

Данный сектор является главным бенефициаром возможного ослабления рубля. Однако здесь сохраняются риски усиления санкционного давления. Цены на нефть находятся на комфортном для бюджета и компаний уровне. Возможные «черные лебеди» — слабое восстановление китайской экономики и рецессия в США.

С такими рисками лучше всего способны справиться крупные нефтяники с сильным балансом

( Читать дальше )

Не упустить лучшие дни

- 04 сентября 2024, 17:04

- |

В момент падения рынка инвесторы могут придерживаться разных подходов. Кто-то хеджирует позиции, кто-то сокращает, и, конечно, всех интересует, где будет дно. Поймать его очень сложно, но если затянуть с восстановлением позиций, то можно пропустить существенный этап восстановительного роста. Как гласит статистика, треть от всего среднегодового роста приходится лишь на 10 торговых дней.

Рынок акций исторически растущий

Рынок акций исторически растущий. Для того, чтобы в этом убедиться, достаточно посмотреть на долгосрочные графики. Можно оценить статистику и в разрезе одного дня. Для этого посмотрим на Индекс МосБиржи (IMOEX), который не учитывает дивиденды, а также Индекс МосБиржи с дивидендами (MCFTR).

В истории индексы в конкретно выбранный день чаще растут. При этом их средняя доходность также положительна, что говорит о том, что номинально за это время на рынке вы бы скорее преуспели, нежели потеряли деньги.

( Читать дальше )

5 идей в российских акциях. К каким бумагам присмотреться на падении рынка

- 04 сентября 2024, 13:18

- |

Крепкая акция

Акции Сбербанка остаются одними из наиболее понятных и привлекательных бумаг на рынке. У банка исторически низкая стоимость фондирования, из-за этого в период роста ставок он может чувствовать себя лучше банковского сектора в целом. По итогам I полугодия Сбер нарастил чистую прибыль на 11%, до 816 млрд руб. Ранее глава Сбера Герман Греф отмечал, что ожидает роста прибыли по итогам 2024 г. — банк может выплатить крупные дивиденды по итогам года. Падение акций последней недели подняло форвардную дивдоходность бумаг Сбербанка к 15% дивдоходности на горизонте 12 месяцев.

Сбербанк-ао. Взгляд БКС: «Позитивный». Цель на год — 390 руб./ +58%

Высокий коэффициент

Ключевой фактор инвестиционной привлекательности акций Газпром нефти — коэффициент дивидендных выплат выше, чем в среднем по отрасли. За 2023 г. компания направила на дивиденды 75% от чистой прибыли по МСФО против около 50% у большинства конкурентов. Совокупная дивдоходность за 2023 г. составила 10,6%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал