Какие акции ускоряют ваш портфель

- 04 апреля 2024, 16:53

- |

На растущем рынке не всегда очевидно, какие акции растут на волне со всеми остальными, а какие дают доходность сверх динамики индекса. Подберём бумаги, которые выгодно выделяются на общем фоне.

Альфа против беты

В управлении портфелем есть два близких по смыслу показателя: коэффициенты альфа и бета. Оба измеряют относительную доходность активов, но под разным углом.

Бета — это мера систематического риска, от размера которой зависит динамика акции относительно индекса. У подвижных фишек она выше, поэтому они реагируют на рост индексов сильнее (но и на падение тоже).

Альфа — это сверхдоходность за вычетом беты, то есть динамика акции с поправкой на систематический риск. Акции с положительной, а тем более высокой альфой имеют встроенную «премию» к доходности рынка.

Акции с высокой альфой

С точки зрения инвестора, идеально иметь как можно больше акций с положительной альфой. Только в этом случае портфель будет обгонять основные индексы и на росте, и на коррекциях рынка.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Топ-10 популярных акций на начало апреля

- 02 апреля 2024, 17:53

- |

Ключевой показатель спроса на акции — это рост числа сделок. Если цена бумаги двигается вверх на фоне роста объёма торгов, то это верный признак позитивного тренда. Посмотрим, какие акции сейчас пользуются спросом.

Относительный объём

Интерес к отдельным бумагам может меняться в разы всего за пару дней. Поэтому сам факт роста или падения объёма может быть мало информативен: после большого всплеска активности часто идет откат.

На помощь приходит такой показатель, как относительный объём. Он показывает, какой оборот в рублях есть конкретно сейчас (на последней сессии) относительного среднего значения за несколько дней.

Это упрощает поиск акций, которые стабильно держат спрос: если инвесторы скупают бумагу на фоне роста её цены и при этом объём покупок выше среднего, то с высокой вероятностью покупатели быстро не уйдут.

Что популярно на широком рынке

Нас интересуют бумаги, которые оказались на пике спроса в период последнего растущего импульса на рынке акций, когда Индекс МосБиржи быстро поднялся более чем на 100 пунктов (+4%), то есть за неделю с небольшим.

( Читать дальше )

Где выгодно покупать юани и во что их вложить

- 01 апреля 2024, 17:26

- |

Россияне всё охотнее переводят сбережения в юани. В начале этого года в структуре валютных вкладов физлиц его доля впервые обошла долю евро и превысила 20%. Разберёмся, как грамотно инвестировать в юань.

Почему юань популярен

Основной спрос на китайскую валюту создаёт крупный бизнес. Около 40% импорта и экспорта оплачивается в юанях. Более половины средств на валютных счетах юрлиц — также в юанях.

За последние пару лет юань из экзотической валюты превратился в самую торгуемую денежную единицу на Мосбирже. То есть по факту курс российского рубля для остального мира сейчас определяется не в долларах, а в юанях.

Вот лишь три факта, которые наглядно показывают, что мода на юань в России не пройдёт. Это новая реальность, новый расклад сил на рынке и, как итог, новые возможности для российских граждан и их сбережений.

- Юань защищает от девальвации рубля

За прошлый год юань, как и доллар, заметно вырос в рублях: +27 и 28% соответственно. В прежние годы две валюты также синхронно дорожали, если рубль падал. Суммарно за 10 лет они прибавили 125 и 160%.

( Читать дальше )

Пересечения скользящих средних: изучаем «Золотой» и «Мёртвый» крест на практике

- 29 марта 2024, 14:35

- |

Скользящие средние — один из распространённых индикаторов технического анализа. Один из сигналов — пересечение этих линий, его называют крестом. Его используют как трейдеры, так и инвесторы. Проверяем, как это работает на российском рынке.

SMA, или скользящая средняя — это запаздывающий индикатор, на графике он представлен дополнительной линией. Значение считается путём усреднения цены бумаги за выбранный период (например, SMA21 — за 21 день). Скользящие средние сглаживают краткосрочные колебания цен, чтобы оценить общие тренды, а также помогают найти потенциальные точки входа и выхода из позиции.

Что такое «Золотой крест» и «Мёртвый крест»

Если взять 2 средние: с коротким отрезком времени (50 дней) и более длинным (200 дней), — то при их пересечении трейдер получает сигналы:

- «Золотой крест» (Golden Cross). Более короткая SMA50 пересекает более длинную SMA200 снизу вверх. Это считается положительным сигналом, который указывает на возможное начало восходящего тренда.

( Читать дальше )

Новые акции на Мосбирже. Как инвестировать после IPO

- 28 марта 2024, 16:53

- |

Всё больше компаний в России выходит на биржу. Всё сложнее разобраться, какие из новых акций достойны внимания. Оценим их с точки зрения роста и эффективности. Составим портфель из самых свежих эмитентов.

Тем, кто не успел на IPO

У молодых и новых компаний есть несколько этапов вхождения в фондовый рынок: подготовка к листингу (pre-IPO), первые недели и месяцы торгов (период lock-up), реализация обещанной стратегии (post-IPO). Заработать можно на любом из этих этапов.

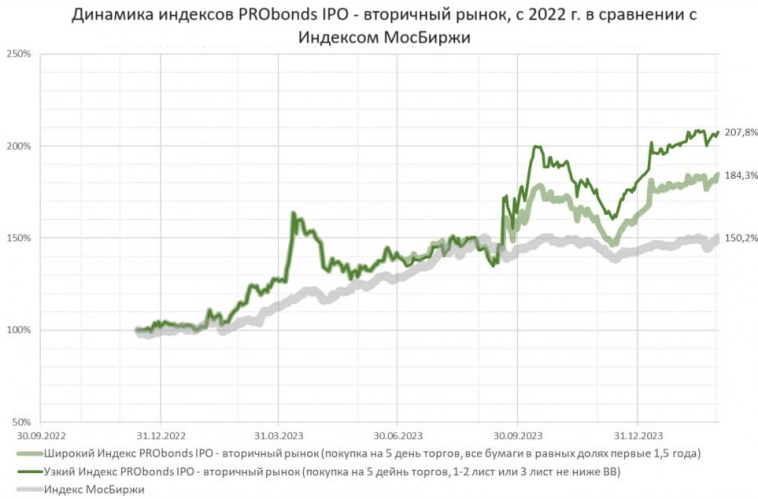

На графике выше можно увидеть, как ведут себя акции компаний, недавно (менее 1,5 лет назад) разместившиеся на бирже. Общее правило: на растущем рынке компании-новички в среднем растут быстрее, чем старожилы.

Как оценить новые компании

Главная трудность для инвестора в выборе акций, недавно прошедших IPO, в том, что у них нет широкого аналитического покрытия (рекомендаций), надёжной истории торгов и ряда финансовых отчётов для сравнения.

На этот случай может пригодиться один из методов оценки стартапов, который используют венчурные фонды: «Правило 40» (Rule of 40). Его смысл в том, что компания должна быть «заряжена» на долгосрочный рост.

( Читать дальше )

Золото: прогнозы цен и курсов. Апрель 2024

- 27 марта 2024, 17:08

- |

В динамике драгметаллов — затишье, которое длится уже две недели. Посмотрим на актуальные оценки аналитиков и трейдеров для золота в рублях и долларах на ближайший месяц, квартал и до конца года.

Мировой консенсус-прогноз

Примерные цены сейчас такие: унция главного драгметалла торгуется у отметки $2180. В пересчете на рубли за грамм это порядка 6490 руб. Официальный курс золота — 6480 руб., биржевой — 6520 руб., ОМС в Альфа-Банке — 6480 руб.

Зарубежный консенсус (Bloomberg) даёт ожидаемую цену на конец второго квартала (июнь) в среднем $2050–2060, на конец 2024 года — около $2100. Это даёт падение в долларах до 6% за квартал и около 4% к концу декабря.

Однако с учётом консенсуса по паре доллар/рубль (Bloomberg) перспективы золота в российской валюте чуть интереснее: 6150 руб. (-5%) на конец квартала и 6600 руб. (+1%) за грамм на конец 2024 года.

Консенсус-прогнозы в России

Кроме зарубежных аналитиков, в России есть внутренний источник экспертных мнений по динамике мировых цен — консенсус Cbonds. Он немного отличается от тех цифр, которые дает Bloomberg.

( Читать дальше )

Дивидендный сезон начнётся в мае. Почему выгодно подбирать акции уже сейчас

- 26 марта 2024, 15:06

- |

Недавно мы рассказывали о трёх сценариях заработка на дивидендных сезонах. Теперь найдём конкретные идеи в дивидендных акциях из Индекса МосБиржи.

Что говорит статистика

Мы уже выяснили, что на российском рынке акций с 2014 года заметна выраженная дивидендная сезонность. Главный сезон — с мая по июль, в этот период проходит самое большое количество дивидендных отсечек.

Инвестор может заработать на самих выплатах от компаний, на росте после дивидендного гэпа, но самая выгодная стратегия — покупка акций за 40–90 дней до отсечки. В среднем акции склонны расти в этот период — и дают доходность больше, чем при покупке за день до отсечки.

Проверяем акции из Индекса МосБиржи

Мы посчитаем данные для акций Индекса широкого рынка. Начинаем с 2014 года и берём только те компании, у которых за это время было не менее 5 отсечек в летних дивидендных сезонах. Под эти критерии подошло 439 отсечек по 53 из 99 компонентов индекса. Мы исключили из исследования те, где не было дивидендного гэпа, так как с большой долей вероятности эти выплаты были несущественными и их влияние на статистику минимальное. Осталось 398 отсечек.

( Читать дальше )

Два новых фьючерса на США. Что в них интересного

- 25 марта 2024, 15:41

- |

Московская биржа анонсировала запуск двух новых контрактов на Америку. Один будет отслеживать динамику Dow Jones, старейшего в мире индекса акций, второй — индекса малых компаний США Russell 2000.

Фьючерс на Dow Jones

Его механизм подобен тому, что использован в других контрактах на топовые зарубежные индексы. Это расчётный фьючерс, цена которого следует за ценой акций фонда (ETF) на индекс, а не сам индекс.

Мосбиржа копирует динамику популярного за рубежом биржевого фонда DIA. Его полное название — SPDR Dow Jones Industrial Average ETF Trust. На рынке США он входит в топ-50 фондов по размеру активов.

Это единственный ETF на индекс Dow Jones, поэтому доступ к фьючерсу можно назвать эксклюзивом. В России теперь можно торговать старейшим индексом США.

Что входит в Dow Jones

Поскольку фьючерс следует за ценой акций фонда DIA, то его условный портфель будет ровно таким же, как у этого ETF. Это виртуальная корзина из топ-30 акций США, преимущественно из реальных секторов.

( Читать дальше )

Почему падает нефть и когда вырастет газ

- 22 марта 2024, 16:00

- |

Главное

- Геополитическая риск-премия сужается, рост на $90 за баррель не состоялся.

- Климатические прогнозы дают надежду на рост котировок газа.

- Запасы нефти в США сократились, запасы газа перешли к росту.

Про нефть

По мере уменьшения числа упоминаний геополитики в СМИ снижается и риск-премия в котировках Brent, которая за последнюю неделю чересчур раздулась.

Несмотря на массовые атаки на российские НПЗ, экспортные поставки остаются стабильными. На Ближнем Востоке намечается очередной раунд переговоров по обмену заложников и прекращению огня в секторе Газа.

В результате котировки Brent сегодня снижаются третий день подряд, теряя приобретения предыдущих дней. Смягчающим фактором стало сокращение запасов нефти в США, хотя в целом отчёт EIA даёт неоднозначные сигналы.

Фьючерсы на Brent с утра приближаются к отметке $85 за баррель сверху. Целью текущей коррекции может выступить коридор $84–85 за баррель.

- Brent фьючерс: $85,78 (-0,2%)

- WTI фьючерс: $81,07 (-0,25%)

( Читать дальше )

Как заработать на дивидендах. 3 сценария на ближайший сезон

- 21 марта 2024, 14:43

- |

Дивиденды — один из важнейших показателей, по которым инвесторы выбирают акции. На Мосбирже явно выделяется один дивидендный сезон, и он вот-вот начнётся. Мы провели исследование, чтобы выяснить, как наиболее эффективно заработать в этот период.

Отсечка — день, когда фиксируется список инвесторов, которые имеют право на получение дивидендов.

Дивидендный гэп — снижение цены акции примерно на размер дивиденда в день отсечки. На скорость закрытия гэпа влияют ожидания будущей динамики акций и прочие факторы.

Главное про дивидендный сезон

- С мая по июль на российском рынке — ярко выраженный сезон дивидендных выплат.

- Дивидендная доходность бумаг из Индекса МосБиржи выше, чем в среднем по рынку.

- Средний срок закрытия дивидендных гэпов — 142 дня.

- От 46 до 86 дней перед отсечкой — период, когда при покупке акций инвестор может ожидать их высокого роста.

- Акции в среднем начинают догонять и обходить доходность индекса с 51-го дня после дивидендного гэпа.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал