«Народный портфель»: ЛУКОЙЛ заметно нарастил свои позиции

- 08 мая 2024, 15:07

- |

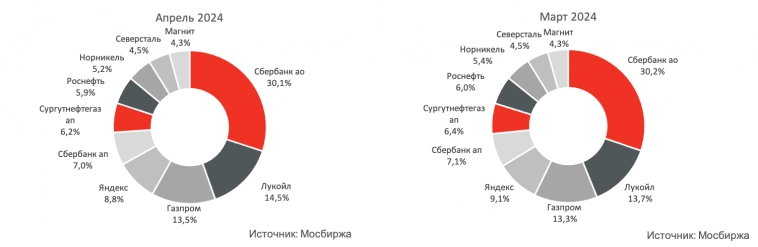

Состав народного портфеля на апрель и март 2024 г.

«Народный портфель» — аналитический продукт Мосбиржи, он показывает топ-10 самых популярных у частных инвесторов бумаг. Каждый месяц биржа публикует структуру портфеля.

Тройка лидеров

- Сбербанк (-0,2%)

- ЛУКОЙЛ (+0,8%)

- Газпром (+0,2%)

Топ-3 «народного портфеля» без изменений. В апреле на первом месте с большим отрывом по-прежнему находится Сбербанк: доля обыкновенных акций – 30,1%, привилегированных – 7% (небольшое снижение доли – по 0,1%). Сбербанк – один из наших фаворитов в банковском секторе во II квартале.

На втором месте ЛУКОЙЛ, прибавивший сразу 0,8% на фоне выплаты дивидендов за 2023 год (общая доля в портфеле выросла до 14,5%).

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Платина или палладий. Что сейчас купить инвестору

- 07 мая 2024, 17:05

- |

Ралли в золоте сошло на нет, зато в других драгоценных активах, прежде всего, в платиноидах — оно толком не начиналось. Сравним два главных металла этой группы, проведем анализ цен и базовых прогнозов по ним.

Сколько стоит платина

Оживление спроса на рынке драгметаллов наблюдается с осени 2023 года. С октября золото и серебро прибавили около 30% в долларах и до 20% в рублях, в то время как платина лишь 10% и почти 0% соответственно.

Это отставание сохраняется уже не первый год, но при этом платина часто следует за остальными драгметаллами. График её цены во многом напоминает график золота с поправкой на то, что откаты вниз у неё случаются чаще.

Последний год цена платины колеблется в широком диапазоне $850–1000 за унцию (±10%) при средней стоимости чуть выше $900. Сейчас металл стоит более $950 за унцию. В рублях это около 2800 руб. за грамм против прошлогодних 2600–2900 руб.

Сколько стоит палладий

У него в динамике нет такой явной связи с золотом и серебром, как у платины, зато есть заметная корреляция с самой платиной. Палладий шире используется в промышленности и может падать одновременно с другими цветными металлами.

( Читать дальше )

Сколько процентов могут приносить дивиденды

- 06 мая 2024, 18:18

- |

Можно услышать мнение, что дивидендная доходность акций редко бывает высокой: в среднем 8–10% годовых. Но есть нюанс, о котором всегда нужно помнить. Размер дивиденда чаще всего растет во времени.

Когда Сбербанк заплатит 28%

Дивидендная доходность не постоянна. Она меняется каждый день, час, минуту и даже секунду — вслед за ценой акции. По той простой причине, что размер выплат — фиксированный, а цена акции — нет.

Например, ближайший дивиденд Сбербанка — 33,3 руб. Он уже объявлен и будет выплачен в июне. Но в процентах рассчитать его можно лишь условно. Относительно сегодняшней цены акции (307 руб.) это 10,8% годовых.

По факту у каждого инвестора будет своя доходность. Многие держат Сбербанк давно. Те, кто брали его в начале года, получат более 12% к цене покупки, год назад — свыше 14%, два года назад — до 28%. И таких примеров на рынке много.

ЛУКОЙЛ: рост выплат в 10 раз

Размер дивидендной выплаты привязан к размеру прибыли компании или денежного потока, которые в свою очередь зависят от соотношения доходов и расходов, а оно может меняться гораздо сильнее, чем цена акции.

( Читать дальше )

Голубые фишки. Фавориты и аутсайдеры на май

- 03 мая 2024, 17:31

- |

Российский рынок, несмотря на остановки и откаты, пробивается к новым вершинам. Почти +4% с начала апреля и ещё больше — в Индексе голубых фишек. Подберём потенциальных фаворитов и аутсайдеров на май.

Сколько голубых фишек

Это неформальное название для самых ликвидных акций на бирже. Точного списка голубых фишек не существует, но мы ориентируемся на бумаги, которые входят сейчас или ранее входили в одноимённый индекс.

На длинной дистанции доходность голубых фишек (топ-15 акций) обычно на уровне более широкого Индекса МосБиржи (топ-50 акций) либо чуть ниже. На более короткой дистанции, например за последний месяц, тяжеловесы обгоняют рынок.

Логично, что инвестор не обязан держать в портфеле все голубые фишки. Можно убрать стабильных аутсайдеров или сократить долю бумаг, которые пока не в тренде. И наоборот, нарастить долю тех, которые оправданно держатся в лидерах.

Как вычислить фаворитов

Будем ориентироваться на три базовых критерия: текущая динамика, фундаментальная оценка и мнение аналитиков. Нас интересуют акции, которые уже в тренде, но всё ещё недороги и сохраняют потенциал роста.

( Читать дальше )

Какие сектора часто растут в мае. Выбираем акции

- 02 мая 2024, 16:51

- |

Сезонность — важный ориентир для инвесторов. Мы исследовали динамику российских акций в мае: какие сектора в этом месяце «любят» расти, а какие — падать. Разбираемся: чего, если верить статистике, можно ждать в мае 2024 года.

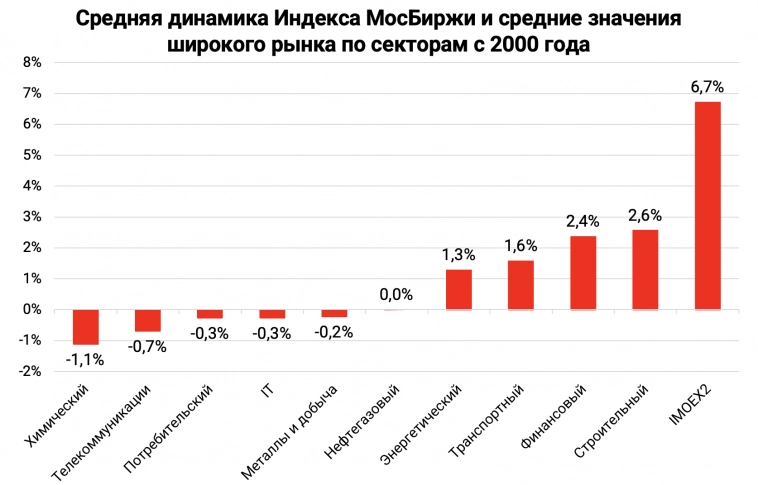

Методология

Мы берём текущий состав всех 10 отраслевых индексов и рассчитываем динамику каждого компонента по месяцам с 2000 года. Далее объединяем данные по месяцам и ищем среднюю динамику.

Результат получается средневзвешенным, то есть влияние каждого компонента одинаковое, в отличие от классических индексов, где наибольший вес у 2–3 акций.

Важно отметить, что некоторые акции появились на бирже позже других, и о таких случаях мы поговорим отдельно.

Статистика в мае

Согласно нашим данным, в среднем 5 из 10 секторов завершали май в минусе, нефтегазовый сектор — около нуля, а росли 4 сектора во главе со строительным и финансовым.

Почему лучше купить индекс, а не сектор

Ни один из секторов в мае не обгонял Индекс МосБиржи.

( Читать дальше )

Какой курс рубля ждать в мае

- 27 апреля 2024, 16:31

- |

Рассказываем, какие факторы будут влиять на рубль в мае 2024 года, и оцениваем, как может измениться курс.

Динамика

В апреле рубль продолжил показывать невысокую амплитуду колебаний относительно ключевых мировых валют. Торговый коридор по доллару уложился в 3,5%-й диапазон.

Денежно-кредитные условия в течение месяца оставались жёсткими, а сырьевой индекс Bloomberg Commodity вырос на 3,5%. Всё это оказало поддержку национальной валюте, ведь причин для выраженной девальвации не было. В моменте курс доллара поднимался выше 94 руб., но достаточно быстро опустился.

Как и на протяжении I квартала, в апреле внутридневная волатильность рубля была пониженной. Более того, она продолжила сокращаться. Причина в репатриации и обязательной продаже валютной выручки.

Среднедневные колебания пары USD/RUB в апреле достигли нового минимума — 0,67%. В последний раз такое было в декабре 2019 года. В январе – октябре 2023 года, когда валютный контроль ещё не работал, среднее значение было в два раза выше (1,37%).

( Читать дальше )

Что купить инвестору на 50 тысяч рублей

- 26 апреля 2024, 15:51

- |

На финансовом рынке огромный выбор: тысячи долговых бумаг, сотни акций и расписок, десятки производных. С небольшой суммой собрать все полезные инструменты в одном портфеле бывает тяжело. Покажем, что и как стоит выбирать в первую очередь. Например, если у вас только 50 тыс. руб.

Сколько инвестору нужно денег

Чем больше денег на счёте, тем шире выбор, но строгих ограничений не существует. Более того, есть обратная закономерность: небольшие по стоимости портфели в среднем растут быстрее, чем крупные.

Небольшую сумму (десятки тысяч рублей) можно целиком вложить в одну–две рискованные, но перспективные идеи. Если они сработают, то прибыль может составить 100–200% и больше. Обычно это спекулятивные идеи.

Крупным капиталом (на миллионы рублей) рисковать не принято. Как правило, эти деньги копились многие годы, и инвестору важнее их сохранить и сберечь от обесценения. Такой портфель будет расти чуть быстрее депозитов.

Большинству инвесторов подходит смешанный стиль: элементы защиты + умеренный рост. В таком портфеле должны быть и облигации, и акции, и по возможности другие активы (валюта, металлы, сырьё).

( Читать дальше )

Нужно ли покупать упавшие акции и продавать выросшие

- 25 апреля 2024, 16:15

- |

На фондовом рынке бытует мнение, что выросшие в цене акции нужно продавать — ведь дальше им расти некуда. А упавшие бумаги, наоборот, следует покупать — в надежде на их разворот к росту. Мы решили проверить эту гипотезу: составляем и анализируем портфели акций-лидеров и аутсайдеров.

Какие акции входят в портфели

Для анализа мы берём акции, которые входят сейчас в Индекс МосБиржи, и изучаем их динамику с 2019 года — то есть, более чем за 5 лет. Составляем из них два портфеля — лидеров и аутсайдеров. В каждом портфеле по 10 акций, состав меняется каждый месяц.

Как отбираем кандидатов в портфель:

- Считаем динамику всех акций от начала до конца базового месяца. Для февральского портфеля базой будет январь, для мартовского — февраль, и так далее.

- Топ-10 наиболее выросших акций попадают в портфель лидеров, а топ-10 наиболее отстающих — в аутсайдеры.

- Эти акции покупаются в портфели по цене открытия в начале месяца, а в конце месяца все они продаются по цене закрытия. В следующем месяце состав портфелей выбирается заново.

( Читать дальше )

Инвестиции в будущее. Портфель акций роста

- 24 апреля 2024, 18:15

- |

Самая крупная прибыль на рынке приходит к тем, кто раньше других успел купить пока ещё небольшую, но перспективную компанию. Соберём портфель из бумаг, которые имеют высокие шансы взлететь в будущем.

Где искать акции роста

На российском рынке есть примеры взлёта акций в 10–12 раз всего за пять лет. Это эквивалентно 60% годовых, что в разы превышает среднюю доходность рынка акций, а тем более вкладов, золота или недвижимости.

В большинстве случаев такой рост напрямую связан с сильными показателями самого бизнеса. У компаний сопоставимо растут продажи (выручка), размер чистой прибыли, клиентская база и денежные потоки.

При внимательном изучении на рынке всегда можно найти компании, которые имеют шансы повторить такой взлёт. Нужно отбирать самые динамичные, с высокой рентабельностью и щедрыми капитальными затратами.

Попасть на 100% точно в компанию, которая обгонит рынок, невозможно. Её росту может в будущем что-то помешать. Поэтому разумно иметь целый портфель акций роста, тем самым повышая шансы на успех.

( Читать дальше )

Слишком дорого. Топ-15 акций, готовых упасть

- 23 апреля 2024, 13:16

- |

Четыре недели роста подряд. Так высоко по Индексу МосБиржи российский рынок не забирался с начала февраля 2022 года. Всё больше акций упирается в уровни сопротивления, не желая расти дальше. Назовём самые перекупленные и перегретые из российских бумаг.

Не пора ли выходить из акций

Основной индикатор российского рынка — Индекс МосБиржи (IMOEX) — с начала этого года прибавил более 12%, за целый год (12 месяцев) — более 30%. Это лучший результат с 2019 года, то есть более чем за пять лет.

Ещё более мощно выглядит рост по Индексу полной доходности (MCFTR), который включает в себя накопленные дивиденды. Он сейчас торгуется около 7900 пунктов. Исторический максимум — 8125 п. (всего на 3% выше).

Последний раз рынок РФ столько стоил осенью 2021 года на фоне глобального ралли в активах. За все три года, что мировые рынки успели пережить большой взлёт, глубокий спад и отскок — Россия в сумме отработала на уровне США.

В сравнении с другими рынками суммарная доходность индексов (у каждого в своей валюте) выглядит аномально только в Японии. В минусе Гонконг и материковый Китай, а США, Россия и Европа — на пути к перегреву.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал