Какие акции купить на лето

- 27 мая 2024, 14:44

- |

Наступает конец делового сезона, однако некоторые акции хорошо себя показывают именно летом. Отберём бумаги, которые обычно заметно растут в летние месяцы — и могут сделать так же в нынешнем году.

Как отбирали акции на лето

Цель — найти лидеров роста среди самых ликвидных акций (топ-25 Мосбиржи). Для этого берём их динамику с июня по август за последние 10 лет. И сравниваем частоту выхода в плюс и средний прирост за все сезоны.

Далее среди лидеров роста предыдущих лет мы отбираем только те акции, которые именно сейчас попадают в топ рекомендаций инвестиционных домов (по консенсусу Интерфакса).

В итоге получаем список бумаг, которые чаще, чем другие, растут летом и к началу лета 2024 года попадают в список фаворитов рынка. У них максимальная доля рекомендаций на покупку от аналитиков — более 70%.

Летний рынок: растёт или падает

Ниже в таблице собраны лидеры роста, а также приведена динамика Индекса МосБиржи. И первое, что бросается в глаза: летом фондовый рынок чувствует себя весьма неплохо. В 80% случаев он растёт.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 2 )

Акции, которые обгонят депозиты

- 24 мая 2024, 14:14

- |

Период высоких ставок в России затягивается. Заработать 16% можно на банковском вкладе безо всякого риска. В этих условиях всё труднее отбирать акции, которые могут принести хорошую доходность, но такие пока есть.

Что выгоднее: вклады или акции

Темпы роста инфляции в России не снижаются, у Центробанка становится меньше мотивов для снижения ставки, а после недавнего решения сохранить её на уровне 16% речь уже зашла о сценарии её роста до 17%.

Высокая ставка удорожает кредиты для бизнеса и давит на цену акций, прежде всего у компаний, которые вынуждены обслуживать крупные долги в рублях. Возникает вопрос: во что инвестировать, чтобы заработать не меньше 17%.

В среднем на рынке акций сейчас умеренные прогнозы в сторону роста. Медиана, рассчитанная по консенсусу аналитиков, даёт лишь около 15% на год вперёд, то есть ожидается, что более половины акций не обгонит вклады.

Акции с высоким потенциалом

Ниже перечислены бумаги, которые сохраняют высокие рекомендации по версии большинства инвестиционных домов России (консенсус Интерфакс) и при этом имеют потенциал роста до целевой цены не менее 17%.

( Читать дальше )

Почему опасно копировать чужие сделки

- 23 мая 2024, 15:10

- |

Есть тонкая грань между тем, чтобы ловить популярные тренды на рынке, и ситуацией, когда инвестор повторяет чужие ошибки. Следовать за толпой — это простая, но провальная тактика. Расскажем, как не попасть в ловушку.

Иллюзия уверенности

Людям свойственно принимать коллективные решения и следовать им. Так называемый стадный инстинкт — это природный механизм защиты, когда человеку что-то угрожает, и действовать нужно быстро.

Но инстинкт срабатывает не только при угрозе. Те же самые зоны мозга включаются, если нужно совершить покупку или что-то продать, а времени мало. Возникает желание поступить так, как делает большинство.

Иногда это логично и оправданно. Например, выбор популярного товара или услуги экономит время на сравнение, ведь другие люди уже это попробовали, кому-то посоветовали, те ещё кому-то, — и так эти вещи стали популярными.

Однако в инвестициях эта стратегия не работает. Биржевые цены меняются быстро, и в какой-то момент масса покупателей не успевает вовремя остановиться, чтобы понять, что актив уже не должен столько стоить.

( Читать дальше )

Эти акции нравятся инвесторам: топ-5 популярных сейчас

- 22 мая 2024, 16:19

- |

Рынок пробует закрепиться на двухлетних вершинах. Но этот рост очень неоднороден: с начала мая лишь половина акций держится в плюсе. Отберём те из них, которые двигают рынок вверх и объективно пользуются спросом.

Как отбирали акции

Лучшая комбинация для инвестора: когда растёт весь рынок, причём и в ценах, и в количестве сделок. Но так бывает редко. И сейчас, несмотря на рекорды в Индексе МосБиржи, покупки идут в условиях средних или низких объёмов.

Это может означать, что покупателей немного, или они взяли паузу. Но отдельные акции пользуются спросом — и они представляют особый интерес.

Акции, которые выросли в цене за месяц и одновременно лидируют в относительном объёме сделок (к апрелю), можно назвать тактическими фаворитами. Они сейчас нравятся инвесторам.

Выросли в цене и объёме

Ниже собрано 20 акций из 100 самых торгуемых на Мосбирже, которые в плюсе по динамике цены за неделю и месяц, а также имеют самый высокий прирост объёма сделок (или одно из самых низких падений).

( Читать дальше )

Золото: прогноз цен на май-июнь

- 21 мая 2024, 17:57

- |

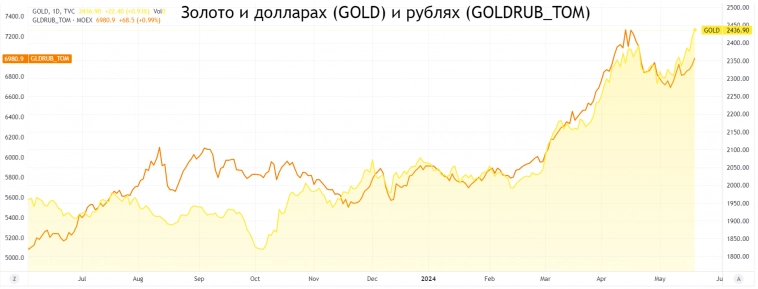

Главный металл в понедельник, 20 мая, в очередной раз обновил исторический максимум. Новый рекорд — $2454 за унцию. В рублях один грамм золота подорожал до 7000 впервые за месяц. Разбираем варианты развития событий.

Почему растёт золото

Основной драйвер роста — геополитический. В выходные стало известно о крушении вертолёта, на борту которого находился президент Ирана Ибрахим Раиси. Гибель главы иранского государства произошла на фоне военного обострения с Израилем.

Золото отреагировало на новость ещё в ночь на понедельник, когда открылись первые торги в Азии. Европейские площадки позднее подхватили тренд. В сумме с начала месяца золото в плюсе почти на $150 (+6,5%).

В рублях прирост не такой сильный, поскольку доллар в мае снижался против российской валюты. Но всё равно с минимальных отметок месяца (около 6700 руб. за грамм) металл прибавил почти 300 руб. (более 4%).

Консенсус-прогнозы аналитиков

Геополитика — временный и плохо предсказуемый драйвер. Данные сайта Cbonds говорят, что большинство аналитиков не ожидали нового взлёта цен на золото и не закладывали его в свой прогноз.

( Читать дальше )

5 облигаций-флоатеров с доходностью больше 18%

- 20 мая 2024, 13:54

- |

На фоне высокой инфляции перспектива снижения ключевой ставки ЦБ отдалилась. Ставка 16% может сохраняться долго, и даже есть риски её повышения до 17%. Это делает флоатеры наиболее предпочтительным классом облигаций. Представляем топ-5 флоатеров по соотношению надёжности и доходности, которые дают более 18% годовых.

Как выбирали

- Флоатеры — облигации с плавающим купоном. Купон по таким облигациям рассчитывается по формуле «базовая ставка + премия». В качестве базовой ставки обычно выступает ключевая ставка (сейчас она 16%) или ставка RUONIA (с начала года в среднем около 15,7–15,8%). Когда меняется базовая ставка, меняется и ставка купона по флоатеру.

- Мы ограничили выбор наиболее надёжными облигациями с кредитным рейтингом не ниже «А» со «стабильным» прогнозом по национальной шкале.

- Для сравнения флоатеров между собой мы используем показатель «текущей доходности». Он рассчитывается, как актуальная ставка купона, разделённая на рыночную цену облигации в % от номинала. Например, облигация с ценой 101% от номинала и текущим купоном 18% обладает текущей доходностью: 18 / 101 = 17,82%. Мы выбираем облигации, у которых этот показатель выше 18%.

( Читать дальше )

Почему «префы» Сургутнефтегаза доходнее доллара и Индекса МосБиржи

- 16 мая 2024, 17:14

- |

Дивиденды по привилегированным акциям Сургутнефтегаза за 2023 год могут составить 12,29 руб. Дивидендная доходность 17% — одна из самых крупных на рынке. Посчитаем, во что выгоднее вкладывать деньги: Сургутнефтегаз-ап, Индекс МосБиржи или долларовый депозит в банке.

Как мы сравниваем

У Сургутнефтегаза есть 2 типа акций — обыкновенные и привилегированные (их инвесторы ещё называют «префы»). Дивидендными акциями считаются именно привилегированные — дивиденды по ним закреплены в Уставе и составляют 7,1% от чистой прибыли по РСБУ.

Накопления на балансе, или так называемая «кубышка» компании, составляют почти 6 трлн руб. Большую часть прибыли Сургутнефтегаз направляет на валютные депозиты.

Из-за этих факторов инвесторы воспринимают привилегированные акции Сургутнефтегаза как защитный инструмент от слабого рубля. Поэтому акции по доходности вполне можно сравнивать с долларовыми депозитами и Индексом МосБиржи.

Сравним 3 условных портфеля, посчитав их доходность с 2014 года:

( Читать дальше )

Рынок облигаций. Доходность ОФЗ уже 14% — где предел

- 15 мая 2024, 14:19

- |

Рынок облигаций привлекает всё больше инвесторов, которые нацелены на стабильную доходность и хотят зафиксировать высокие ставки. Рассказываем про ключевые события прошедшей недели и интересные выпуски облигаций.

Доходности ОФЗ продолжают расти

Индекс RGBI стабилизировался на прошлой неделе, но это был эффект пониженной торговой активности из-за майских праздников. С понедельника распродажи продолжились, их стимулировало резюме обсуждения ключевой ставки, опубликованное Центробанком.

Ключевой посыл регулятора: вариант повышения ключевой ставки до 17% остаётся «на столе». Дезинфляционные процессы развиваются, но слишком медленно, и пока нет уверенности в их устойчивости.

Риски того, что пик по ключевой ставке ещё не пройден, толкают доходности ОФЗ вверх, а цены — вниз. По итогам торгов 14 мая доходности по всей длине кривой ОФЗ превысили 14%. Наибольшую доходность по длинным бумагам, как и прежде, можно получить в выпусках 26243 (14,19%) и 26240 (14,17%).

( Читать дальше )

Сигналы от скользящих средних: акции для шорта

- 14 мая 2024, 15:41

- |

Скользящие средние — простой и удобный индикатор в техническом анализе, который помогает находить инвестиционные идеи. Посмотрим, какие сигналы есть на российском рынке акций прямо сейчас.

Скользящие средние — это запаздывающий индикатор, результат усреднения цены бумаги за выбранный период. Например, SMA50 — это простая скользящая средняя за 50 дней. На графике индикатор представлен дополнительной линией.

Как мы ищем сигналы

Ранее мы проводили наблюдение за разрывами между ценой и простой скользящей средней (SMA) в акциях из Индекса МосБиржи. В результате мы составили таблицу, в которой для каждой бумаги указаны средние значения разрывов, за которыми обычно следует разворот и снижение/рост к SMA50.

Эта статистика служит базой для поиска сигналов по состоянию на 13 мая. Напомним, что сигнал от скользящей средней — это ориентир, но ещё не повод для сделки. Для принятия решения нужно проанализировать и другие факторы.

Какие акции — кандидаты на шорт

( Читать дальше )

Какие акции часто продают в мае

- 13 мая 2024, 14:45

- |

Май — в самом разгаре, и начался он вяло: пока Индекс МосБиржи торгуется в минусе. Впереди — три большие торговые недели, и активность инвесторов может сильно вырасти. Главный вопрос: будут инвесторы покупать или продавать акции.

По статистике, этот месяц считается неудачным для мировых площадок. В мае стартуют продажи активов перед летним затишьем на торгах, и акции могут существенно падать. Посмотрим, как обстоит дело в России.

Продавай в мае и уходи

Изначально популярная присказка по-английски звучит так: Sell in May and go Away. Это утверждение подкреплено некоторой статистикой. Действительно, фондовый рынок США и ряда других стран в мае ломает устоявшиеся растущие тренды.

Обычно это связывают с тем, что управляющие крупных фондов в ожидании конца делового сезона фиксируют позиции в акциях перед началом лета, откладывая новые покупки на более ликвидный осенний период.

В итоге в каникулярные месяцы (с мая по октябрь) индексы растут слабее, чем с ноября по апрель. Однако в России это падение часто сглаживается ослаблением курса рубля, и май выходит не таким слабым.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал