Новости рынков

Uniper не исключает возможность продажи российской Юнипро - руководитель

- 04 марта 2021, 12:23

- |

На российский бизнес приходится значительная часть наших доходов.… Но, конечно, мы всегда рассматриваем другие варианты и мы также не исключаем этого

Отмечается, что Uniper намерен трансформировать свои генерирующие активы, в том числе в России, сделав их более «зелеными».

источник

- комментировать

- Комментарии ( 0 )

Не стоит спешить с преждевременными выводами в отношении ситуации вокруг Норникеля - Альфа-Банк

- 04 марта 2021, 12:13

- |

Норильский никель сообщил, что подтопление будет иметь материальный эффект на производственный план на 2021г. Тем не менее, мы не спешим с преждевременными выводами, так как: 1) на сегодняшний день оба рудника частично функционируют; 2) нет понимания до какой степени производственный план нарушен, так как сроки и масштаб аварии пока не определены. Если работы на рудниках вернутся в нормальный режим в ближайшие 1-2 месяца, мы рассчитываем на позитивную реакцию рынка.

Высокие цены на цветные металлы и МПГ могут смягчить негативные последствия происшествий на финансовые результаты компании. Компания может также воспользоваться своими запасами для поддержания объемов продаж. Кроме того, Норильский никель намерен привести в рабочее состояние Норильскую обогатительную фабрику после 15 марта. Для возобновления эксплуатации потребуется разрешение Ростехнадзора. Фабрика работала на сниженных мощностях с момента происшествия 20 февраля.Альфа-Банк

На следующей неделе Норильский никель планирует остановить линию по производству меди на форсированную модернизацию, чтобы полностью исключить риски новых происшествий.

Сафмар ФИ определил цену выкупа у несогласных в ₽545 за акцию

- 04 марта 2021, 11:44

- |

определить цену выкупа обыкновенных именных бездокументарных акций ПАО «САФМАР Финансовые инвестиции» в размере 545 руб. 00 коп.

ВОСА — 26 марта 2021 г.

закр реестра — 03 марта 2021 года.

В феврале физические лица вложили в акции российских компаний на Мосбирже ₽29,5 млрд, в феврале открыли брокерские счета 883,4 тыс чел

- 04 марта 2021, 11:37

- |

▪ Наибольший приток произошел на неделе с 22 по 26 февраля и составил 22,5млрд рублей.

▪ Совокупный приток за последние 12 месяцев составил 311,3 млрд рублей.

Количество физических лиц, имеющих брокерские счета на Московской бирже, за февраль 2021 года увеличилось на рекордные 883,4 тыс. человек и достигло 10,3 млн.

В феврале 2021 года активность частных инвесторов на бирже также была максимальной: сделки совершали 1,6 млн человек по сравнению с 448 тыс. человек в феврале прошлого года. 8 февраля был зафиксирован рекорд по количеству активных клиентов – в этот день сделки заключали 540 тыс. человек.

В феврале частные инвесторы вложили в российские акции на Московской бирже 29,5 млрд рублей, в облигации – 90 млрд рублей, в биржевые фонды (БПИФы и ETF) – 12,6 млрд рублей. Наибольшая доля вложений в долговые бумаги – 74% – приходилась на корпоративные облигации, 22% – на государственные облигации, 4% – на еврооблигации.

Доля частных инвесторов в объеме торгов акциями составила 41,3%, облигациями – 15,2%, на срочном рынке – 46,2%, на спот-рынке валюты – 13,4%.

Стоимость чистых активов биржевых фондов, торгуемых на Московской бирже, достигла 170,5 млрд рублей (2,32 млрд долларов США). Инвесторам доступны 57 биржевых фондов: 41 БПИФ и 16 ETF.

По итогам февраля количество открытых индивидуальных инвестиционных счетов (ИИС) достигло 3,7 млн. Оборот по счетам ИИС составил 142,8 млрд рублей, в структуре оборота 82,8% – сделки с акциями, 8,1% – с облигациями, 9,1% – с биржевыми фондами.

сообщение

сообщение

АЛРОСА в 20 г продала 7 непрофильных активов на ₽2,2 млрд

- 04 марта 2021, 11:31

- |

Всего за время реализации программы в 2013-2020 годах группа выручила от их продажи более 52 млрд рублей.

сообщение

Совокупная чистая прибыль Mail.ru за 20 г МСФО -32,1%

- 04 марта 2021, 10:23

- |

Основные показатели*

► Четвертый квартал 2020 года на сопоставимой основе:

— Совокупная сегментная выручка компании выросла на 25,0% в сравнении с аналогичным периодом прошлого года и составила 32 979 млн руб.

— Совокупный сегментный показатель EBITDA компании снизился на 25,4% в сравнении с аналогичным периодом прошлого года и составил 7 313 млн руб.

— Совокупная чистая прибыль компании снизилась на 68,8% в сравнении с аналогичным периодом прошлого года и составила 1 768 млн руб.

► 2020 год на сопоставимой основе:

— Совокупная сегментная выручка компании выросла на 21,2% в сравнении с аналогичным периодом прошлого года и составила 107 428 млн руб.

— Совокупный сегментный показатель EBITDA компании снизился на 7,3% в сравнении с аналогичным периодом прошлого года и составил 26 975 млн руб.

— Совокупная чистая прибыль компании снизилась на 32,1% в сравнении с аналогичным периодом прошлого года и составила 10 014 млн руб.

Прогноз:

Мы ожидаем, что в 2021 году выручка вырастет на 18—21% и составит около 127—130 млрд руб., а рентабельность по EBITDA повысится по сравнению с 2020 годом.

Напомним, что деятельность в сфере транспорта, фудтеха и электронной торговли ведется в рамках совместных предприятий, которые учитываются по методу долевого участия и не включены указанный прогнозный показатель.

сообщение

Чистая прибыль Сбербанка за 20 г МСФО составила ₽760,3 млрд, -10%

- 04 марта 2021, 10:18

- |

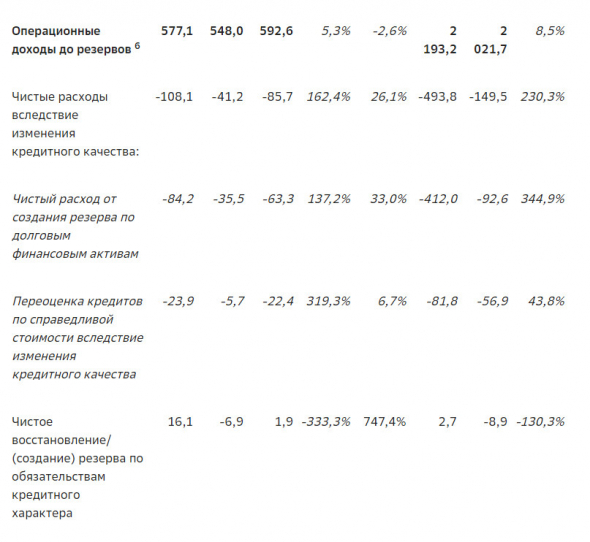

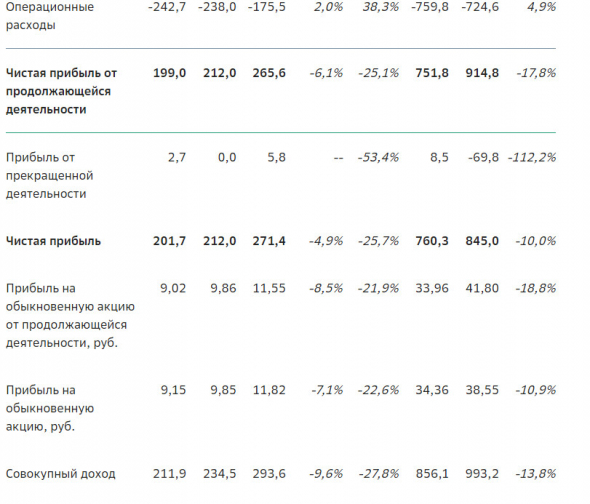

Ключевые финансовые и операционные показатели Сбера за 2020 год:

Чистая прибыль Группы составила 760,3 млрд руб. (-10,0% г/г);

Прибыль на обыкновенную акцию составила 34,36 руб. (-10,9% г/г);

Рентабельность капитала1 составила 16,1%, рентабельность активов22,3%;

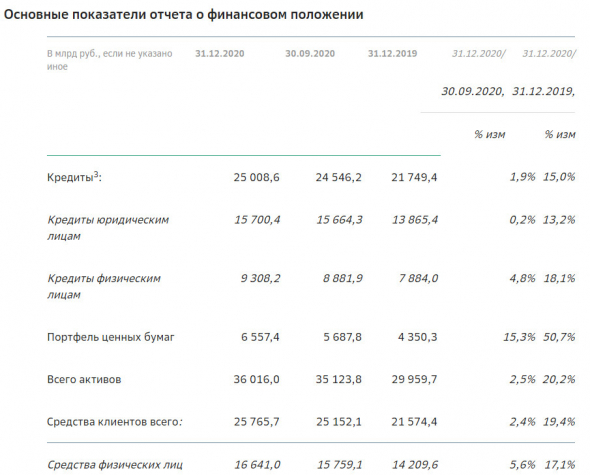

Кредиты Группы3 на конец 2020 года превысили 25 трлн руб., увеличившись на 15,0% за год. Розничный кредитный портфель вырос более чем на 18% до 9,3 трлн руб., а корпоративный кредитный портфель увеличился до 15,7 трлн руб., рост без учета валютной переоценки4 составил 9,3%.

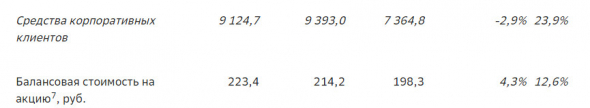

Средства физических лиц выросли на 17,1% (+11,8% без учета валютной переоценки4) и составили 16,6 трлн руб. Средства корпоративных клиентов выросли почти на 24% (+8,7% без учета валютной переоценки4) до 9,1 трлн руб.

Количество активных клиентов-физических лиц выросло на 3 млн человек за год и приблизилось к 99 млн человек;

Количество активных ежемесячных пользователей (MAU) мобильного приложения СберБанк Онлайн выросло за год на 10,6 млн человек до 65,3 млн человек, а количество ежедневных пользователей (DAU) увеличилось на 7,7 млн человек до 32,4 млн;

Количество активных корпоративных клиентов выросло почти на 200 тыс. за год и превысило 2,7 млн. Количество ежемесячных пользователей (MAU) в цифровых каналах превысило 2,3 млн пользователей.

сообщение

Ожидается снижение чистой прибыли Сбербанка на 2% - Атон

- 04 марта 2021, 10:11

- |

Мы ожидаем сезонного снижения показателей по сравнению с предыдущим кварталом, а также снижения г/г. По усредненному консенсус-прогнозу аналитиков, подготовленному банком, чистая прибыль должна составить 179 млрд руб. (-16% г/г), что предполагает аннуализированный RoE на уровне 14.6%. Чистый процентный доход прогнозируется на уровне 416 млрд руб. (+12% г/г) вследствие роста кредитного портфеля на 16% и тенденции к постепенному росту давления на ЧПМ, в то время как чистый комиссионный доход должен вырасти на 5.9% г/г до 157 млрд руб. за счет улучшения транзакционной активности. Операционные расходы прогнозируются на уровне 255 млрд руб. (+7.1% г/г), соотношение затраты/доход предполагается на уровне 43%. Общая стоимость риска по нашему прогнозу составит 1.8%.

Мы ожидаем снижения чистой прибыли за 2020 на 2% г/г до 738 млрд руб. из-за отрицательного влияния роста отчислений в резервы в 1П20 на фоне кризиса COVID-19. Реакция рынка на результаты, как мы ожидаем, будет нейтральной или умеренно позитивной.Атон

Телеконференция состоится 4 марта в 17:00 МСК через Zoom. ID конференции: 941 3524 6400, пароль: Ey0d@1Fmqq

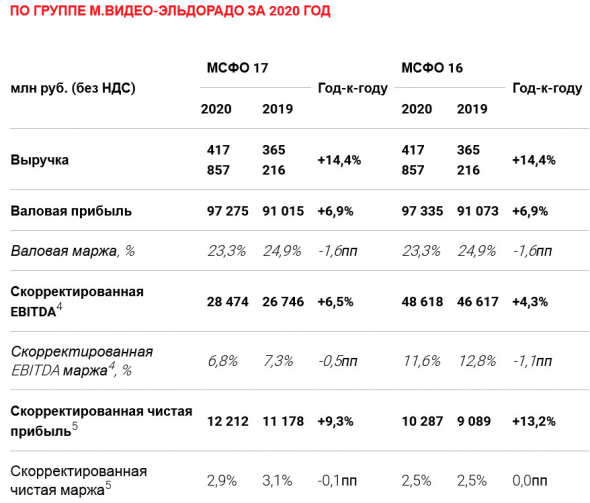

Скорр чистая прибыль М.Видео за 20 г МСФО +9,3%

- 04 марта 2021, 10:06

- |

КЛЮЧЕВЫЕ ФИНАНСОВЫЕ ИТОГИ ГРУППЫ М.ВИДЕО-ЭЛЬДОРАДО ЗА 2020 ГОД1

- Выручка Группы выросла на 14,4% год-к-году до 417 857 млн руб.благодаря более чем двукратному росту общих онлайн-продаж2 (+108,6% год-к-году), росту среднего чека в мобильной и веб-платформах, а также росту активных идентифицированных клиентов Группы3, которые имели более высокий средний чек и частоту покупок.

- Валовая прибыль увеличилась на 6,9% год-к-году и достигла 97 275 млн руб.(97 335 млн руб. по МСФО (IFRS) 16), валовая маржа составила 23,3%.

- Коммерческие, общехозяйственные и административные расходы (SG&A) без учёта амортизации составили 74 682 млн руб. (54 723 млн руб. по МСФО (IFRS) 16)и снизились как процент от выручки на 1,2 процентных пункта (п.п.) год-к-году до 17,9% благодаря мерам по повышению эффективности бизнеса, затронувшим расходы на персонал, аренду, рекламу и маркетинг.

- Скорректированный показатель EBITDA4 Группы вырос на 6,5% год-к-году и достиг 28 474 млн руб. (48 618 млн руб. по МСФО (IFRS) 16), скорректированная EBITDA маржа4 составила 6,8% (11,6% по МСФО (IFRS) 16).

- Скорректированная чистая прибыль5Группы выросла на 9,3% год-к-году до 12 212 млн руб.(10 287 млн руб. по МСФО (IFRS) 16).

- Чистый долг Группы на 31 декабря 2020 года составил 40 483 млн руб.(снижение на 9,4% по сравнению с 31 декабря 2019 года), показатель чистый долг / скорректированная EBITDA4 – 1,42x (снижение на 0,25x по сравнению с 31 декабря 2019 года).

- В соответствии с новой дивидендной политикой М.Видео-Эльдорадо планирует направлять на дивидендные выплаты не менее 100% чистой прибыли с исключением доли прибыли (убытка) ассоциированных и совместных предприятий по стандарту МСФО 17 (IAS 17) и осуществлять дивидендные выплаты два раза в год.

- Компания при подготовке рекомендации акционерам по распределению прибыли и выплате дивидендов планирует не учитывать расходы единовременного характера, возникшие в 2020 году.

сообщение

Инвесторы отреагировали продажами на сообщения о восстановлении добычи Норникеля - Фридом Финанс

- 04 марта 2021, 10:01

- |

Глава компании сообщил о скором возобновлении производства на руднике, которое приостановилось из-за аварии. Однако инвесторы отреагировали на это сообщение продажами. Котировки никеля упали сразу на 5%. Как следствие, скорректировались и акции горно-металлургической компании. Простой на месяц угрожал снижением объемов добычи приблизительно на 2% в год, однако сохранить ее плановый объем при необходимости возможно.

Сокращение добычи никеля действует на рынок подобно сделке ОПЕК+, поэтому реакция на хорошую новость и оказалась негативной. Ближайший уровень поддержки для акции Норникеля расположен на отметке 23 тыс., поводов для его пробоя вниз не просматривается.Ващенко Георгий

ИК «Фридом Финанс»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс