цбр

Сбербанк ведет планомерную работу с заблокированными активами и пока не учитывает в доходах позитивный исход судебного спора с Euroclear Bank — финансовый директор Тарас Скворцов

- 28 октября 2025, 16:07

- |

◾ Сбербанк ведет планомерную работу с заблокированными активами и пока не учитывает в доходах позитивный исход судебного спора с Euroclear Bank, сказал во вторник заместитель председателя правления банка, финансовый директор Тарас Скворцов.

Арбитражный суд Москвы 16 октября удовлетворил иск Сбербанка к Euroclear Bank на $263,7 миллиона, 49,7 миллиона евро и 4,4 миллиона фунтов стерлингов. Кроме того, суд решил взыскать в пользу Сбербанка упущенную выгоду.

Сбербанк требовал взыскать с европейского депозитария убытки на сумму заблокированных из-за санкций выплат по ценным бумагам, принадлежащим банку. На рассмотрении суда также находится иск Сбербанка с аналогичными требованиями к Clearstream Banking S.A.

◾ «Сейчас у нас идет достаточно много действий, которые мы предпринимаем по возврату заблокированных активов. Вот пытаемся всячески дотянуться до ответчиков, так сказать. И в добровольном порядке переговоры ведем, если не получается — то в судебном. И это один из примеров нашей работы», — сказал Скворцов.

( Читать дальше )

- комментировать

- 491

- Комментарии ( 6 )

Объём ФНБ увеличивается второй месяц подряд несмотря на траты. Изымаются юани и золото в пользу бюджета РФ.

- 09 марта 2023, 13:22

- |

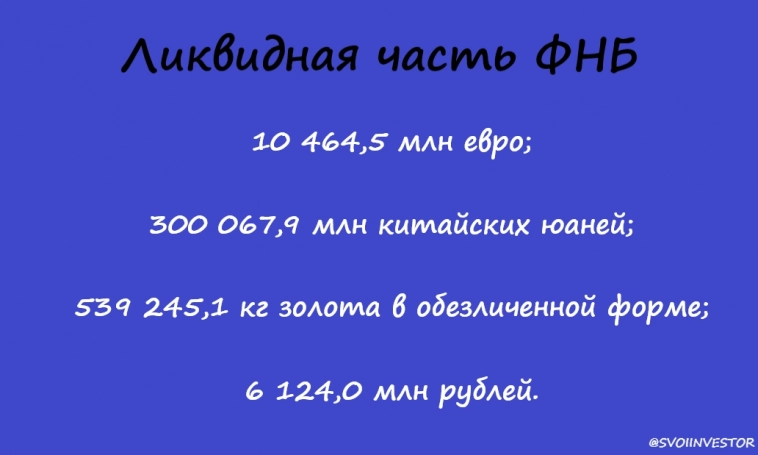

МинФин России опубликовал результаты размещения средств ФНБ за февраль. Регулятор второй месяц подряд не осуществляет инвестиции за счёт средств ФНБ, а использует средства только для компенсации выпадающих НГД (изымают юани и золото). По состоянию на 1 марта 2023 г. объём ФНБ составил 11 106 403,6₽ млн или 7,4% ВВП (месяцем ранее объём средств был равен 10 807 595,0₽ млн или 7,2% ВВП). Объём ликвидных активов Фонда (средства на банковских счетах в Банке России) составил 6 446 231,0₽ млн или 4,3% ВВП (6 334 590,6₽ млн или 4,2% ВВП).

Неликвидная часть активов ФНБ:

▪️ на депозитах в ВЭБ.РФ — 649 345,9₽ млн (месяц назад — 649 586,2₽ млн). ВЭБ.РФ досрочно возвратил с депозитов часть средств Фонда, размещенных в 2016—2020 гг., в целях финансирования проектов по приобретению вагонов московского метро (240,2₽ млн);

▪️ евробонды Украины — $3 млрд (прощаемся);

( Читать дальше )

Минфин, ЦБР, юань. Взгляд сверху.

- 11 января 2023, 15:11

- |

Сегодня насыщенный день. Аукцион ОФЗ, новости от Минфина и ЦБР, манипуляции со съемом стопов в Ри, Си, юане.

Что дальше. ФНБ будут продавать, это просто перевод юаней из Минфина (ФНБ) в ЦБР. А Минфин получит рубли в ФНБ, которые направит в бюджет.

Итог — денег в РФ станет больше. Добавим сюда недопоступление нефтегазовых доходов. Долларов и юаней станет меньше.

Валюта вырастет, Рубль-Доллар до 73-75. Юань, соответственно.

А сегодня — просто отъем денег у физиков.

P.S. Для любознательных. В момент выхода новостей в 12:02 юань укрепился против доллара. Ненамного, но все-таки.

Что с валютой ? Похоже ЦБР напрочь утратил контроль над валютой.

- 30 сентября 2022, 13:50

- |

💶💵 По сути ЦБР не контролирует сегодняшние курсы валют (представляю сколько высадили пассажиров в том же фьючерсе на РТС). Если взглянуть на курсы евро и доллара, то становится всё понятно. Курс того же юаня нам говорит, что кросс курсы не работают. Поэтому, юань сейчас выглядит как никогда привлекательнее остальной валюты.

Будущие прибыли экспортеров под угрозой, а это ещё новые налоги не начали взимать. С той волатильностью сырья необходимо не о новых налогах думать, а о сохранении компаний и их капиталов. Но кому это ведомо? У нас же инфляцией занимаются и снижением ставки.

‼️ При этом вспоминаем, как я продавал те же долларовые фонды на золото при курсе 62-65 руб. (при покупках того же доллара за 53-57 руб.), рассказывая вам о рисках и о том, что Набиуллина не имеет никого желания заниматься валютным рынком. Где теперь цена золота и курс доллара 😉

( Читать дальше )

Фондовый рынок откупают, но видимо не учитывают дальнейших последствий!

- 23 сентября 2022, 09:33

- |

Хорошо, что у частного инвестора короткая память ©

🚨 Именно так, наверное, думают «деятели» фондового рынка. А на самом деле это грустное событие, когда все политические и экономические риски не ушли, а наш рынок откупают с прежней верой в светлое будущее. Я тоже во что-то верю, но в ближайшие годы ничего хорошего не предполагается, учитывая события в мире. Поэтому словесные интервенции и напоминания, которые так будоражат умы, вовсе не показатель чего-то уникального и не сигнал к действию. Вот, что вчера нам рассказали:

▪️ Зам. пред. Газпрома Садыгов: «Даже с учетом роста капитальных затрат свободный денежный поток Газпромаполностью покроет дивиденды». Нам напомнили о том, что дивиденды всё-таки состоятся и рынок попер (

( Читать дальше )

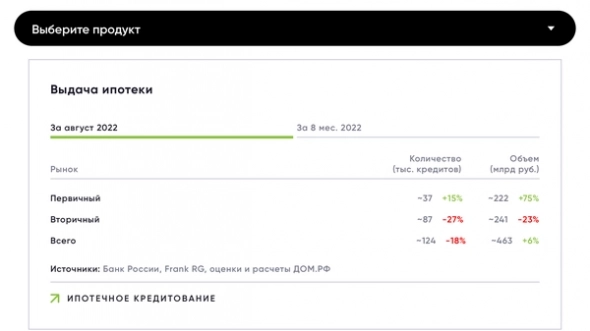

ЦБР ужесточает ставки по ипотеке. Будущие сверх прибыли застройщиков под вопросом, как и дивиденды.

- 20 сентября 2022, 18:20

- |

🏗 Мы с вами недавно обсуждали заседание ЦБР, конечно, главной темой была ключевая ставка, но ещё важное замечание огласили по ипотечным ставкам (всё-таки 0,1% по ипотеке заинтересовал нужных людей). Банк России не стал медлить и сразу принялся за дело.

Банк России установил с 1 декабря 2022 года надбавку к коэффициенту риска по ипотечным кредитам в рублях, предоставленным на финансирование по договору участия в долевом строительстве, с первоначальным взносом не выше 10%. Величина надбавки составит 2,0 вне зависимости от значения показателя долговой нагрузки заемщика.

( Читать дальше )

Объём ФНБ в июле увеличился на 1,4 трлн. руб. Помощь Аэрофлоту и печатный станок в деле.

- 14 августа 2022, 14:14

- |

МинФин России опубликовал результаты размещения средств ФНБ за июль. Данный отчёт интересен тем, что средства из ФНБ уже вовсю используются для поддержки компаний, которые явно пострадали от санкций и наступившего кризиса. По состоянию на 1 августа 2022 г. объем ФНБ составил 12 155 885,2 млн. рублей или 9,1% ВВП (месяцем ранее объём средств был равен 10,7 трлн. руб. или 8,1% ВВП). Объём ликвидных активов Фонда (средства на банковских счетах в Банке России) составил 8 663 639,4 млн. рублей или 6,5% ВВП (месяцем ранее 7,4 трлн. руб. или 5,6% ВВП).

Неликвидная часть активов ФНБ:

▪️ на депозитах в ВЭБ.РФ – 528 941,1 млн. руб. (месяц назад 529 197,7 млн. руб.). ВЭБ.РФ досрочно возвратил с депозитов часть средств Фонда, размещенных в 2016-2020 гг., в целях финансирования проектов по приобретению вагонов московского метро;

( Читать дальше )

События фондового рынка: правительство подержало Яндекс, VK и Ozon льготным кредитом, дивиденды Норникеля под угрозой.

- 04 августа 2022, 19:01

- |

📉 Российский фондовый рынок в ожидании. Объёмы торгов падают с каждым днём и пока не видно просвета. Нас пытаются удержать на идеях Сбербанка и Газпрома, но лично для меня данные компании пока не привлекательны. Крупным фондам надо показывать свою работу и видимо других эмитентов они в своём списке не замечают.

Некоторые частные инвесторы приготовились к событиям августа (8 и 15 число) и выбрали выжидательную позицию. Допуск дружественных нерезидентов (фондов) и конвертация расписок в акции явно повлияют на наш рынок, но не стоит забывать о Западном рынке. Да, сейчас слабая корреляция, но их сырьё всегда имело эффект на наше. Нефть марки Brent уже торгуется по 94 доллара за баррель и это явный знак начавшийся рецессии в США (Urals себя тоже чувствует не очень, а реакция рынка будет незамедлительной, если цена опустится до 30-40 долларов за баррель). О других интересных событиях рынка ниже:

( Читать дальше )

ЦБ РФ статистика: Мониторинг предприятий: оценки, ожидания (+ ссылка на данные).

- 26 июля 2022, 09:23

- |

Продолжим со статистическими данными от ЦБ РФ.

Линкую на вчерашний: ЦБ РФ статистика: Инфляционные ожидания и потребительские настроения (есть эксель с данными для риск-моделей).

Сегодня у нас тезисы и графики статистического отчета мониторинга предприятий — ожидания улучшаются:

ИБК — индикатор бизнес-климата Банка России.

Индикатор бизнес-климата Банка России отражает фактические, а также ожидаемые изменения в сфере производства и спроса, определяемые на основе оценок предприятий – участников мониторинга (с исключением сезонности, SA). Показатели за преды дущие периоды отражаются на основе полных данных с учетом анкет, поступивших после подготовки оперативной информации. Ожидания представляют собой оценки предприятий относительно динамики показателей в ближайшие три месяца.

- ИБК в июне вырос до 0,4 пункта (против -1,5 пункта месяцем ранее).

- Оценки текущего делового климата улучшаются второй месяц подряд. Сжатие спроса замедлилось, в производстве продолжается подстройка компаний к новым экономическим условиям.

- Ожидания бизнеса сохранили позитивный характер. Несмотря на существенные санкционные ограничения, компании ожидают дальнейшего восстановления спроса и объемов выпуска продукции с учетом освоения новых рынков.

- Ценовые ожидания бизнеса продолжали снижаться, вернувшись к уровням конца 2020 года. В обрабатывающей промышленности, выпускающей промежуточные товары, они опустились до многолетнего минимума конца 2019 года.

( Читать дальше )

ЦБ РФ статистика: Инфляционные ожидания и потребительские настроения (+ ссылка на данные).

- 25 июля 2022, 17:47

- |

Но, информация и с статистические данные решили все за меня и сегодня достаточно «ударный» день.

Мне, кстати, странно, что мало кто изучает статистические данные по той же инфляции и инфляционным ожиданиям.

Да и вообще, много вопросов к поиску другими — информации рыночного характера. В интернете просто «вагон» данных относительно тех вопросов, которые мне с упорством задают здесь в комментах… При том, что ответ лежит практически в 1-2 кликах… (в т.ч. здесь по тегам и истории публикаций + еще словарь есть).

Хотел еще раз повторить, что количество информации, которую публикует в открытый доступ для анализа ЦБ РФ — весьма солидное.

Сегодня Центральный Банк опубликовал июльскую аналитику «Инфляционные ожидания и потребительские настроения».

Здесь я хотел бы обратить внимание именно на

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал