стратегия

👀 Индекс Мосбиржи снова 3 000 пунктов! Что делать инвесторам?

- 28 марта 2025, 21:44

- |

Вы можете удивиться, но я очень люблю такие дни на рынке как сегодня.

1️⃣ Значительно быстрее сдуваются компании, акции которых росли БЕЗ сильных фундаментальных причин (Газпром, ВТБ, Система, Ростелеком, Позитив, Мечел, даже металлурги – ММК и Северсталь, не их время пока, движение в этих бумагах закономерно).

2️⃣ В такие дни я, чаще всего, бью индекс Мосбиржи полной доходности. Сильные бумаги инвесторы продают менее охотно.

Индексное инвестирование — это возможность получить средний результат при минимуме усилий.

Я стремлюсь за счет выбора лучших активов и более активного управления опередить средний результат и принести себе и вам — тем, кто подписан на мои стратегии, дополнительный доход.

❗️Индекс приносит 15% в год, моя цель — опережать его на 15% и делать 30% доходности.

И для меня не имеет значения, падает рынок или растет, мне важно — чтобы мой портфель рос быстрее рынка, а падал медленее. Если я буду опережать рынок на 15 пп., долгосрочно свои 30% годовых получу.

( Читать дальше )

- комментировать

- Комментарии ( 5 )

ФЬЮЖН: Кроме фьючерсов под ежедневным контролем будут акции из стратегии BWS и ещё

- 28 марта 2025, 15:00

- |

Джастин Мамис

ФЬЮЖН: Для фьючерсов всё идёт как было задумано

С портфелем фьючерсов ФЬЮЖН нет изменений. Статус СТОП

Результат за текущий год для ФЬЮЖН

Результат за неделю для ФЬЮЖН

( Читать дальше )

Какие мысли по рынку на 3-6 месяцев? Какие акции купить на этой коррекции? Weekly #94

- 28 марта 2025, 10:26

- |

Как только рынок упадет на пару процентов, наши любимые подписчики начинают беспокоиться и задавать нам много вопросов, которые нам кажутся очень странными на первый взгляд.

Например такой вопрос:

Какие мысли по рынку на 3-6 месяцев? Может быть ждете каких-то событий, после чего начнете совершать покупки/продажи или уровней или отчетов компаний.—

Ну давайте подумаем как ответить на этот вопрос…

( Читать дальше )

Психология трейдинга: ключ к успеху на рынке

- 27 марта 2025, 19:41

- |

У каждого трейдера свой подход: цели, скорость реакции, отношение к прибыли и убыткам могут существенно различаться. Поэтому для новичка важнейшим шагом является изучение собственного психотипа — то, что работает для одного, может не подойти другому из-за различий в темпераменте и мышлении.

Как психотип влияет на трейдинг?

Существует четыре основных темперамента: холерик, флегматик, меланхолик и сангвиник. Чтобы определить, к какому типу вы относитесь, можно пройти тест Айзенка — это классический инструмент для оценки характера. Чистые типы встречаются редко, обычно в человеке сочетаются черты нескольких темпераментов.

Зная свои сильные и слабые стороны, вы сможете выбрать торговую стратегию, соответствующую вашему стилю. Рассмотрим каждый тип подробнее:

( Читать дальше )

ФЬЮЖН: Для фьючерсов всё идёт как было задумано

- 27 марта 2025, 14:15

- |

со слишком большим количеством правил (вы тоже должны)

Ларри Коннорс

ФЬЮЖН Жизнь, это то же тестирование, только в реальном времени

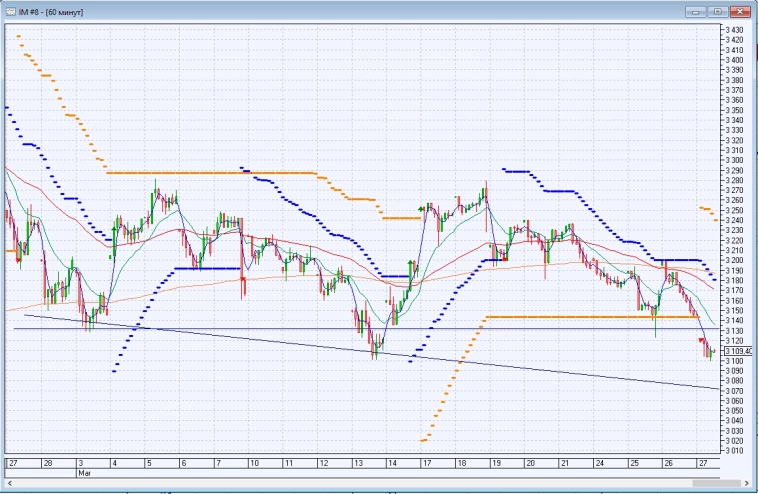

Наконец-то IMOEX сегодня подал сигнал вниз. Пробил адаптированный к горизонтальным уровням SAR

На ФЬЮЖН сигнал СТОП появился намного раньше. Ещё в понедельник.

( Читать дальше )

Топ-7 длинных ОФЗ на 2025 год. На них ещё можно заработать

- 26 марта 2025, 13:32

- |

Это делает привлекательными длинные облигации, которые позволяют зафиксировать высокие доходности на длительный срок. В период снижения ставок их цены вырастут, что позволит получить доходность, которая вполне может конкурировать с доходностью отдельных акций.

Предлагаю рассмотреть, какие облигации стоит держать в своем портфеле под эту стратегию?

ОФЗ 26238 $SU26238RMFS4

Погашение: 15.05.2041

Доходность к погашению: 14,6% годовых

Купон: 7,1%

Цена ниже номинала: 55,65%

ОФЗ 26233 $SU26233RMFS5

Погашение: 18.07.2035

Доходность к погашению: 15% годовых

Купон: 6,1%

Цена ниже номинала: 55,79%

ОФЗ 26240 $SU26240RMFS0

Погашение: 30.07.2036

Доходность к погашению: 15,12% годовых

Купон: 7%

Цена ниже номинала: 58,5%

ОФЗ 26230 $SU26230RMFS1

Погашение: 16.03.2039

Доходность к погашению: 14,95% годовых

( Читать дальше )

Покупай на слухах, продавай на фактах: работает ли это?

- 25 марта 2025, 18:40

- |

Пример: на ожиданиях хорошего финансового отчёта акция активно дорожает. Но в реальности после его публикации график разворачивается вниз. Это происходит потому, что к моменту публикации весь позитив уже был заложен в цену, и расти дальше не на чем.

Чтобы успешно применять эту стратегию на практике, нужно знать и учитывать несколько важных моментов:

Во-первых, при выборе акций для инвестирования необходим тщательный анализ компании. Нужно понимать специфику ее бизнеса, конкурентную позицию на рынке, финансовое положение и прочие факторы, которые могут повлиять на изменение цены в случае реализации тех или иных событий.

Во-вторых, важно анализировать сами слухи – насколько достоверен источник, из которого они исходят, насколько логично и правдоподобно звучит сама информация.

( Читать дальше )

ФЬЮЖН Переговоры похожи на ломаный телефон

- 25 марта 2025, 14:21

- |

биржевая пословица

ФЬЮЖН экспирация закончилась, пора двигаться дальше

Нет причин для дальнейшего роста акций. Не только потому, что неснижающаяся ставка говорит о плохой экономической ситуации. Нет продвижения на переговорах Украина-США-Россия. Очень они похожи на ломаный телефон. Каждая сторона всё понимает по своему. Сама месячная передышка ни к чему не обязывает. Неясны линии разъединения сторон. Индекс IMOEX может ещё долго болтаться между 3000 и 3300. На фьючерсном индексе ФЬЮЖН боковик выглядит так.

IMOEX ещё только направляется к наклонному уровню поддержки. По логике должен идти дальше? )

( Читать дальше )

Чьи инвестидеи круче? Неделя №72

- 24 марта 2025, 21:14

- |

Каждую неделю я покупаю акции. По 20-30тыс ₽. Строго из топ-идей аналитиков ведущих брокеров.

Размер транша 24 100₽.

Итого вложено 1 701 200₽ чистыми, без учёта реинвеста.

Общий финрез с даты старта: +12,4%

Прочитал мнение, что аналитики крупных банков включают те или иные акции в свои рекомендации только после того, как основная тема в них уже отыграна.

Типа, чтобы ритейл запрыгнул в последний вагон, и на этом запрыгивании скинуть лошарам собственную позицию банка (так называемый «проп» — от англ. «proprietary»).

В случае с мелкими шарагами, особенно если они не в РФ зарегистированы, это верно на 100%. Чем крупнее банк/брокер, тем менее вероятен такой сценарий. Просто потому, что там достаточно жёстко зарегламентирована торговля на собственную позицию.

Короче, это тезис из серии многочисленных теорий заговора, в одной топке со всемирным правительством масонов и невидимым кукловодом, управляющим ценами на акции. Иными словами, херня.

( Читать дальше )

СД Русгидро утвердил бизнес-план и инвестпрограмму на 2025-2029гг, предполагающую ввод 3,3 ГВт электрической и более 2,5 тыс Гкал/ч тепловой мощности — компания

- 24 марта 2025, 18:42

- |

Совет директоров утвердил бизнес-план и инвестиционную программу ПАО «РусГидро» на 2025 год, консолидированный бизнес-план и консолидированную инвестиционную программу Группы РусГидро на 2025-2029 годы, а также принял к сведению бизнес-план и инвестиционную программу Общества на 2026-2029 годы.

Инвестпрограмма Группы на 2025-2029 годы предполагает ввод 3,3 ГВт электрической и более 2,5 тыс. Гкал/ч тепловой мощности, а также строительство и реконструкцию 109 км тепловых и порядка 5,3 тыс. км электрических сетей.

В соответствии с Комплексным планом модернизации и расширения магистральной инфраструктуры, утвержденным распоряжением Правительства Российской Федерации, в инвестиционной программе предусмотрено финансирование реконструкции Владивостокской ТЭЦ-2, строительства Хабаровской ТЭЦ-4, Артемовской ТЭЦ-2, второй очереди Якутской ГРЭС-2, 2-й очереди Нерюнгринской ГРЭС, расширения Партизанской ГРЭС.

В инвестиционной программе ПАО «РусГидро» на 2025-2029 годы запланирован ввод новых гидроэнергетических объектов (Нихалойской и Верхнебаксанской малых ГЭС), а также модернизация действующих объектов гидрогенерации, направленная на повышение безопасности и технической надежности производственного оборудования.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал