Доходности

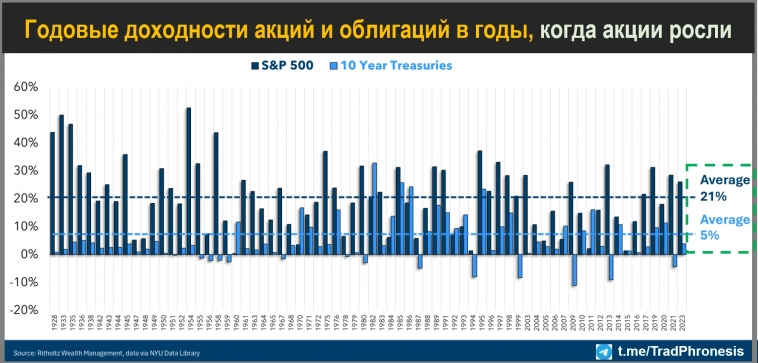

Исторические доходности разных классов активов с 1928 года по 2024

- 11 февраля 2025, 20:00

- |

А тут как раз Школа бизнеса нью-йоркского университета обновила данные по доходности разных классов активов до конца 2024 года.

Кримсон ошибается, когда берет очень короткий период исследования по американскому рынку (с 2001 года), это период сразу после краха дотком-пузыря, и время монетарного бешенства с 2008 года по сию пору. Время, когда доходности по всем видам облигаций искусственно держали на очень низком уровне.

Вот краткие сводные данные — среднеарифметические годовые доходности по классам активов за различные периоды

Обратите внимание, как с 2008 года вдруг Small Caps перестали обгонять широкий рынок, как недвижка и золото обогнали по доходности облигации.

Период, который выбрал Кримсон скорее является аномалией, чем нормой, и применять эти выводы к нашему российскому рынку вдвойне ошибочно.

Нормой скорее является период с 1928 по 2000 года, а там корпоративные облигации обгоняли по доходности и золото и недвижимость.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Топ-6 вкладов на год, чтобы успеть зафиксировать доходность до 30%

- 25 декабря 2024, 11:51

- |

Ряд банков, рассчитывая на декабрьское повышение «ключа», поднял ставки по своим сберегательным продуктам. В результате к концу 2024 года появились предложения с доходностью от 24% годовых и даже достигающей 30%. Однако ожидания повышения ключевой ставки в декабре не оправдались.

Случаи снижения ставок уже известны: например, 23 декабря Альфа-Банк понизил доходность по вкладу «Альфа-Вклад Новые деньги». Теперь при вложении новых средств ставка по годовому депозиту составляет 24%, а по вкладам на полтора, два и три года — 22%. Ранее доходность составляла 25%.

Следом Газпромбанк снизил ставки по депозитам «Новые деньги» и «В плюсе» с 24% до 23% и с 23,7% до 23% годовых соответственно.

Более существенное снижение ставок по депозитам возможно, если будет повышаться вероятность сохранения ключевой ставки на уровне 21% и появления сигналов от ЦБ о возможности перехода к смягчению ДКП.

( Читать дальше )

Доходность ВДО (42,3%) скакнула выше 2-х ключевых ставок

- 16 декабря 2024, 06:46

- |

После каждого нового скачка доходностей ждешь остановки. А после остановки получаешь новый скачок.

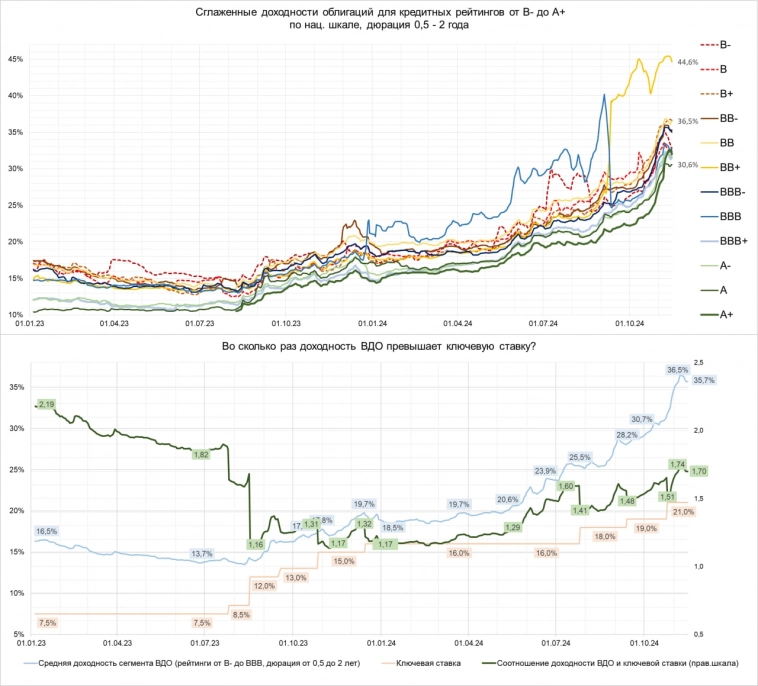

И вот сегмент высокодоходных облигаций (к ВДО относим бумаги кредитных рейтингов не выше BBB) преодолел магическую отметку: средняя доходность ВДО превысила 2 ключевые ставки. Ставка пока что 21%, доходность – 42,3%.

Накануне предыдущего повышения КС (с 19% до 21%) памятного 25 октября эта доходность была 31,4%. Спустя 2 месяца хочется добавить «всего-то». И – тоже всего-то – была в 1,65 раза выше еще той ключевой ставки.

Скачкообразный рост облигационных доходностей обыгрывает либо панику рынка (я ее не замечаю или не понимаю), либо траекторию реалистичной инфляции. Предположение, что это продажи под новый подъем КС, оставим без внимания. Т. к. при доходности 42% будет ли ставка 21% или 23% — вопрос не первой или не прямой важности.

В этой интерпретации повышение ключевой ставки, если способно тормозить инфляцию, может быть парадоксальным благом для облигаций.

( Читать дальше )

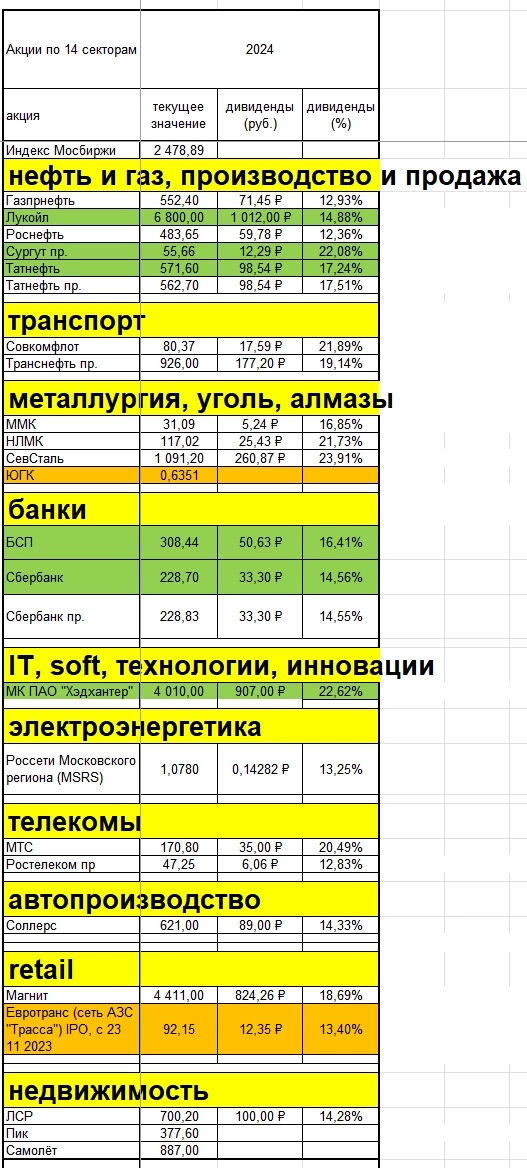

Какие акции значительно обгоняют индекс и почему. Дивидендная доходность в %

- 14 декабря 2024, 19:22

- |

Сочетание высокой дивидендной доходности,

долгосрочного растущего тренда, сильного фундаментала,

низкого долга — именно такие в период высоких ставок обгоняют индекс полной доходности Мосбиржи

Выделил зелёным фоном (личное мнение).

Фактически выплаченные в 2024г. дивиденды поделил на цену закрытия 12 12 2024г.

Выделил компании, которые заплатили в 2024г. более 12%

В отличии от других IT,

у ХЕДХАНТЕР отрицательный Net Debt / Ebitda

Доходности облигаций прервали рост. Мы покупаем

- 18 ноября 2024, 06:35

- |

Пусть в нашем спектре восприятия искажен высокодоходными облигациями, но и на них, и за их пределами видим, что облигационный рынок остановился в падении котировок и росте доходностей.

Называть происходящее даже отскоком (не то, что разворотом), смелости не хватает. Однако долгое погружение, как минимум, приостановилось.

• Примечательно, что остановка случилась на фоне обсуждений следующего повышения ключевой ставки, не то до 22, не то до 23% (нынешняя 21%).

( Читать дальше )

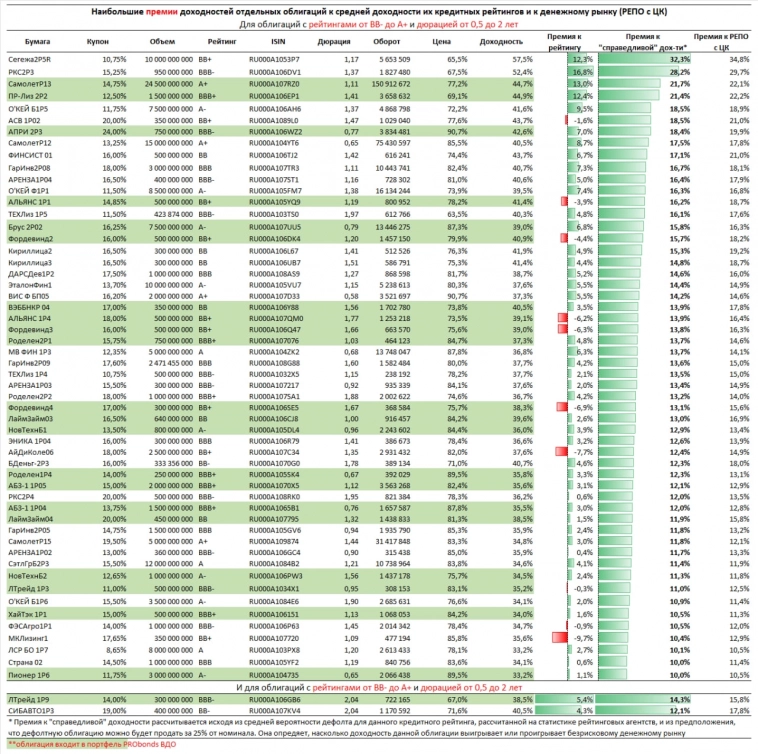

Наиболее доходные высокодоходные (облигации)

- 11 ноября 2024, 07:05

- |

2 месяца мы не публиковали таблицы наиболее и наименее доходных ВДО.

Зачем нужен 👆 список самых-самых по доходности (и, вероятно, риску), когда рынок находится в непрерывном падении котировок? Зачем высчитывать 👇 наименее доходные имена, если разумнее не иметь никаких?

Сессия прошедшей пятницы стала первой за эти месяцы, когда и котировки в целом не упали, и доходности не выросли.

Рискнем вернуться к привычному формату.

В первой таблице – топ доходностей для рейтингов от BB- до A+ – почти половина строк отмечена зеленым маркером. Эти бумаги входят в наш публичный портфель ВДО. Рынок падал, мы покупали, рынок падал. Обычная история не искушенного игрока.

И обычная надежда, что пружина разожмется, и мы окажемся в дамках. Но против нас играют Минфин и ЦБ (и те, кто круче), увеличивая ставки. Так что как повезет.

( Читать дальше )

Почему мы думаем, что рынок облигаций на уровнях дна?

- 05 ноября 2024, 07:38

- |

С тех пор, как рынок облигаций отправился в пике, мы обычно в начале недели даем обобщенную картинку доходностей. И смотрим, насколько доходности обыгрывают ключевую ставку.

Делаем это, чтобы увидеть, во-первых, направление и силу тренда в росте доходностей. Во-вторых – его обоснованность.

С первым понятно. • Смотрим на верхнюю иллюстрацию (динамика доходностей для облигаций с ВДО-рейтингами). Тренд очевиден, силен и ускоряется. Соответственно, пока хоть какого-то снижения доходностей / роста котировок облигаций не наблюдаем, покупки на этом рынке – ловля падающего ножа. Собственно, эта визуализация уберегла наш портфель ВДО от поспешного пополнения бумагами. И сегодня долю облигаций в портфеле (она немногим более 60%, остальное – деньги в РЕПО с ЦК) мы опять не наращиваем.

Вторая диаграмма претендует на прогнозный характер. Здесь 3 кривые: 1) Средняя доходность ВДО (облигаций с рейтингом не выше BBB); 2) Ключевая ставка; 3) Соотношение средней доходности ВДО и ключевой ставки (делим первое на второе).

( Читать дальше )

Средняя доходность ВДО достигла 32%. Будущее выглядит мрачным, но будет ли оно таким?

- 28 октября 2024, 06:53

- |

Снова и в начале недели констатация факта: • доходности облигаций продолжили стремительно расти. Мы сосредоточены на ВДО, но явление повсеместное.

До прошлой пятницы рост в преддверии повышения ключевой ставки, в пятницу – как реакция на ее повышение. Консенсус облигационного рынка был, как видим по падению его котировок, ниже 21% (напомним, 25 октября КС повышена с 19% до 21% со словесными интервенциями о повышении в дальнейшем).

2 понедельника назад мы писали, что деформация облигационного рынка обретает пластическую природу (в отличие от упругой, где, чем сильнее сжатие, тем выше потенциал разжимания).

Предположение оправдалось, • от средней доходности 30% ВДО всего за 2 недели пришли к 32%. Высокодоходные облигациях в нашей трактовке – это бумаги с кредитными рейтингами от B- до BBB.

Не все большие фондовые падения заканчиваются классической паникой. Но в глубокое разочарование погружают все или почти все. На рынке облигаций глубокое разочарование.

( Читать дальше )

Как ведет себя рынок облигаций, когда рынок акций растет

- 06 октября 2024, 21:29

- |

Облигации тоже растут! Причем почти на ту же величину, что и в годы, когда рынок акций снижается.

заходите на тг канал t.me/TradPhronesis

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал