wells fargo

Приближается сезон отчетности в США. На что обратить внимание инвестору?

- 10 января 2017, 06:48

- |

Четыре раза в год на рынках США наступает период, насыщенный корпоративными событиями. В это время американские компании публикуют квартальную (и периодически годовую) финансовую отчетность. Чем же важен сезон отчетности, и на что стоит обратить внимание инвестору?

Сезон отчетности неофициально стартует на этой неделе. В пятницу ведущие банки США (JP Morgan, Bank of America, Wells Fargo) опубликуют квартальные результаты. Далее на протяжении нескольких недель будет представлена отчетность крупнейших корпораций за 4-й квартал 2016 календарного года. При этом наиболее активными для компаний из S&P 500 будут предстоящие четыре недели. К текущему моменту некоторые корпорации уже отчитались, например, Nike, Adobe, Oracle.

Период отчетности важен тем, что помогает оценить перспективы важнейших эмитентов и рынка акций в целом. Возможны значительные движения в бумагах. Так, после сентябрьского релиза акции FedEx за один день выросли примерно на 7%. Безусловно, делать ставки на такие события весьма рискованно. Обычно компании, бумаги которых торгуются на американских биржах, публикуют отчеты перед открытием торговой сессии или после ее закрытия, поэтому открытие торгов по ним часто происходит с существенным гэпом. То есть в случае неправильного прогноза ошибка может быть значительной. Однако, даже упустив резкое движение, инвестор все равно может успеть зайти в рынок, оценив более адекватно фундаментальные характеристики корпорации.

Ключевые компоненты релиза:

( Читать дальше )

- комментировать

- 50 | ★1

- Комментарии ( 0 )

Спасибо аналитикам Wells Fargo за оптимизм!

- 08 декабря 2016, 08:25

- |

На рынке сейчас есть позитивные новости – завершена сделка по приватизации 19,5% акций нефтяной компании «Роснефть». И есть негативные — объемы запасов нефти в в Кушинге, штат Оклахома, где располагается поставочный хаб для фьючерсных контрактов на WTI, выросли на 3,8 млн баррелей. Это самый большой недельный рост с 2009 года. EIA сообщило во вторник, что понизило прогнозы по падению нефтедобычи в США в 2016 и 2017 годах. Инвесторы сомневаются в том, что сокращения объемов нефтедобычи, о котором объявила ОПЕК на прошлой неделе, будет достаточно для приведения рынка в равновесие. Поэтому, цены на нефть находятся в режиме боковой коррекции. Поскольку фондовые индексы находятся в «зоне быков» и на восходящих трендах – позитивные новости перевешивают негативные.

Запасы нефти выросли, но «колообразное» падение нефти перед встречей нефтяников не входящих в ОПЕК 10 декабря маловероятно. Кроме того, на нефти благоприятно сказывается ослабление доллара против евро перед сегодняшним заседанием ЕЦБ, а также мнение, что рост ставок ФРС США на следующей неделе уже учтен в ценах. Ожидается, что ЕЦБ продлит программу количественного смягчения по результатам встречи. Вопрос в том, будут ли сокращены месячные объемы скупки активов. Даст ли Центробанк сигнал о постепенном завершении программы? Многие аналитики ожидают, что в 2017 году нефтяной рынок «сбалансируется». «Предложение на нефтяном рынке будут сжиматься в 2017 году, и этот процесс ускорится за счет решения ОПЕК сократить добычу вместе с другими странами», – пишет BMI Research. «Если условия соглашения будут должным образом соблюдаться, то мировой рынок нефти придет в баланс уже в первом квартале 2017 года».

( Читать дальше )

Квартальная прибыль Citigroup снизилась на 10,5%

- 14 октября 2016, 17:53

- |

Снижение было обусловлено сокращением выручки от торговли акциями.

Чистая прибыль банка снизилась до $3,84 млрд, или $1,24 на акцию, в III квартале, который завершился 30 сентября. Годом ранее квартальная прибыль банка составила $4,29 млрд, или $1,35 на акцию.

Общий скорректированный доход упал на 4% до $17,76 млрд. Аналитики в среднем прогнозировали доход в размере $1,16 на акцию. Доход на фондовых рынках снизился почти на 34%, что было обусловлено более низкой рыночной активностью.

Годом ранее банк зафиксировал прибыль в размере $180 млн от продажи бизнеса в Мексике и корректировки оценки подразделения на фондовых рынках на $140 млн.

Citigroup, считающийся самым крупным из международных банков США, отметил снижение прибыли своих операций на рынках по всему миру из-за консолидации своих бэк-офисов и сокращения рабочих мест.

( Читать дальше )

Банк ворует, Баффет теряет. Из рубрики "Их нравы".

- 18 сентября 2016, 11:10

- |

Бертольд Брехт как-то сказал: «Что такое ограбление банка по сравнению с основанием банка?».

И действительно, очередной скандал, на этот раз с банком Wells Fargo, подтверждает слова гениального драматурга.

В результате расследования Бюро защиты потребителей финуслуг США пришло к выводу, что на протяжении многих лет Wells Fargo без ведома клиентов открывал на их имя счета (по разным сведениям, от полутора до двух миллионов) и выпускал кредитные карты (более 500 тысяч штук).

Но это пол беды. Беда в том, что деньги за услуги, о которых потребители и не подозревали, списывались с вполне реальных счетов. В данный момент потери клиентов оцениваются в пять миллионов долларов. Но это цифра, судя по всему, не последняя.

Уголовных дел пока не заведено. Но необходимые документы уже переданы в прокуратуру и другие компетентные структуры. Банку выписали штраф в размере 185 миллионов долларов, с чем тот поспешно согласился.

Следует заметить, что Wells Fargo объект инвестиций Уоррена Баффета, который вложил в него в 2009 году несколько миллиардов долларов

( Читать дальше )

Wells Fargo уволил 5300 сотрудников за создание липовых счетов.

- 09 сентября 2016, 13:48

- |

Годами мы недоумевали, почему Wells Fargo, являющийся самым большим по объемам выдачи ипотечных кредитов банком, также является и самым любимым финансовым институтом Уоррена Баффета. Теперь мы знаем почему.

Федеральный регулятор сообщает, что сотрудники банка открыли миллионы «липовых» счетов начиная с 2011 года.

Фальшивые счета, с одной стороны, увеличивали банковскую выручку, с другой — позволяли получать «эффективным менеджерам» бонусы за выполнение или перевыполнение плана - «увеличение продаж».

Работники банка, используя поддельные адреса электронной почты, регистрировали клиентов в системе онлайн-банкинга, без их ведома заводили им кредитные карты и т.д.

Переводом части средств с одного счета на другой обеспечивались штрафы за просроченный овердрафт или недостаток средств на кредитном счете. Таким образом, добропорядочные владельцы настоящих банковских счетов сталкивались с требованием о погашении просроченной задолженности.

Как пишет The New York Times, “это ужасный момент для Wells Fargo, который является одним из немногих банков, которому удалось значительно увеличить прибыли после финансового кризиса.” Теперь мы знаем одну из причин такого успеха. CNN излишне эмоционально добавляет: “масштаб скандала шокирует.”

Между тем, банк обязался выплатить $185 млн в виде штрафов и $5 млн вернуть обманутым клиентам.

И что 5 лет никто ни чего не знал и только сейчас все всплыло??? смешно

Три акции из портфеля Уоррена Баффета, к которым стоит присмотреться в феврале

- 10 февраля 2016, 05:10

- |

Нынешний год стартовал на минорной ноте для фондового рынка США: с начала января индекс S&P 500 потерял около 9%.

Однако не все так печально. Нынешняя коррекция создала интересные возможности для осуществления долгосрочных инвестиций, то есть покупки фундаментально интересных компаний по разумным ценам. Для нахождения подобных активов давайте последуем за легендарным инвестором Уорреном Баффетом и рассмотрим три весьма привлекательные акции, входящие в состав его портфеля.

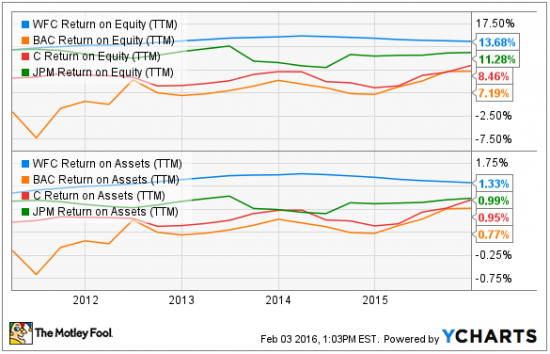

• Wells Fargo (NYSE: WFC) – входит в «большую четверку» американских банков и является долгосрочным фаворитом «оракула из Омахи». На сегодняшний день Баффет владеет 8,6%-й долей в финучреждении. Банковская группа характеризуется наиболее высокой рентабельностью собственного капитала (ROE = 13,7%) по сравнению с крупнейшими конкурентами. Несмотря на низкую процентную маржу в рамках сектора из-за подавленных процентных ставок, по итогам 2015 года Wells Fargo удалось нарастить доходы. Растет и кредитно-депозитный портфель банка. При этом соотношение рыночной и балансовой стоимостей WFC находятся на уровнях 2013 года. С начала года акции потеряли около 14% на фоне распродаж в финансовом секторе.

( Читать дальше )

США: чистая прибыль JPMorgan Chase & Co в четвертом квартале упала на 7,5%

- 14 января 2015, 17:49

- |

Американский банк JPMorgan Chase & Co отчитался о финансовых результатах за четвертый квартал.

Так, чистая прибыль в отчетном периоде составила $4,9 млрд или $1,19 на акцию по сравнению с прибылью в $5,3 млрд или $1,3 на бумагу годом ранее, в то время как аналитики в среднем прогнозировали показатель на уровне $1,31.

Выручка за рассматриваемый период упала на 6% и достигла $23,55 млрд, тогда как аналитики ожидали $23,58 млрд

http://www.finam.ru/international/newsitem/ssha-chistaya-pribyl-jpmorgan-chase-co-v-chetvertom-kvartale-upala-na-7-5-20150114-151833/

США: чистая прибыль Wells Fargo в четвертом квартале выросла на 1,8%

Американский банк Wells Fargo отчитался о финансовых результатах за четвертый квартал.

Так, чистая прибыль в отчетном периоде составила $5,71 млрд или $1,04 на акцию по сравнению с $5,61 млрд или $1 на бумагу годом ранее. Заметим, что аналитиками прогнозировалась прибыль на уровне $1,02 на бумагу.

( Читать дальше )

Wells Fargo - отчетность не удивила инвесторов

- 15 октября 2014, 10:15

- |

Продолжаю выкладывать небольшие обзоры по компаниям, которые отчитываются на очереди Wells Fargo.

Wells Fargo— банковская компания, предоставляющая диверсифицированные финансовые и страховые услуги в США, Канаде и Пуэрто-Рико. Крупнейший по рыночной капитализации и четвертый по величине банк в США, входит в так называемую «большую четвёрку» банков США (вместе с Bank of America, Citigroup и JP Morgan Chase), также входит в рейтинг Fortune 1000.

Компания базируется в Сан-Франциско, в то время как штаб-квартира банковского подразделения находится в Су-Фолс(Южная Дакота). Уэллс Фарго образовалась в результате слияния калифорнийской компании Wells Fargo & Co. и Norwest, компании из Миннеаполиса в 1998 году. Правлением новой компании было решено оставить имя Wells Fargo для того, чтобы использовать широко известное название компании со 150-летней историей и её известный символ — карету. Приобретение Wachovia в конце 2008 года за 12,7 млрд долл. позволило Wells Fargo стать в 2009 году крупнейшим ипотечным кредитором в США. У Wells Fargo 6062 отделения, обслуживающие более 23 миллионов клиентов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал