usdRUB

У рубля все шансы только упасть. Ну звезды так сошлись!

- 28 ноября 2018, 22:35

- |

Добрый день!

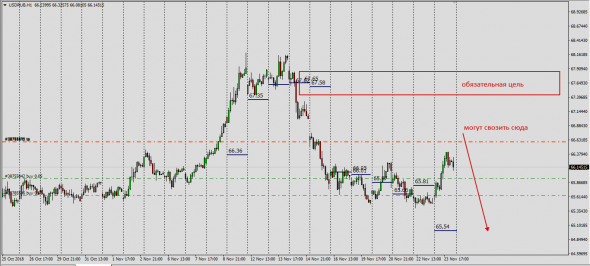

Пара USD/RUB все-таки пошла вверх, поэтому ближайшая и интересная цель – уровень сопротивления 70.50. В любом случае, пробитие или отскок от уровня решил дальнейшую судьбу российской валюты на много дней вперед.

Кстати, на декабрьском заседании Центробанка России могут и поднять ключевую ставку, учитывая вновь материализовавшиеся геополитические риски. Хотя сам Банк России держит интригу. Также не стоит забывать и про цену на нефть – пока она в свободном падении и технически, картинка не очень радужно складывается для «черного золота». А падение нефти – падение рубля.

С другой стороны, Центробанк может занять выжидательную позицию и понаблюдать за рынком, оставив ключевую процентную ставку на текущем уровне в 7,50%. Между прочим, сегодня глава Центробанка Эльвира Набиуллина озвучила планы по возобновлению покупок иностранной валюты в рамках бюджетного правила – после 15 января 2019 года, хотя окончательное решение, опять же, будет принято на Совете директоров Банка России, которое состоится 14 декабря.

( Читать дальше )

USD/RUB прогнозирую пробой и новый диапазон движения от 70 до 75 рублей.

- 26 ноября 2018, 18:53

- |

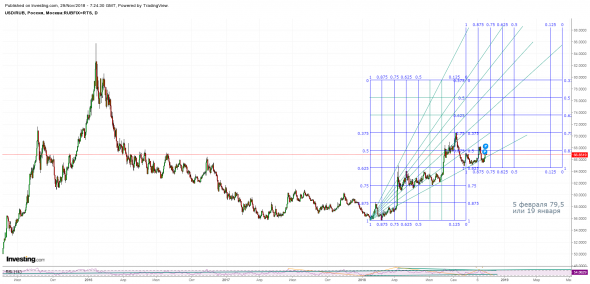

USD/RUB очень техничная валютная пара, которая любит занимать определенный диапазон и достаточно долго торговаться в нем, сейчас к примеру, диапазон движения ограничивается интервалом 65 — 70 рублей, но скоро он будет пробит и новый интервал движения составит от 69.57 до 70.81 руб — нижняя граница и от 75.02 до 76.33 руб — верхняя граница, если округлить то получается от 70 до 75 руб за доллар.

И НА ЭТО ЕСТЬ ЦЕЛЫЙ РЯД ПРИЧИН:

Ⅰ.) Волновой анализ на основе уровней Фибона́ччи, достаточно эффективная штука для определения целей движения рынка, главное правильно выделить ключевые микро тренды.

Ⅱ.) Значительное снижение стоимости нефти, которое не закончилось и в ближайшей перспективе мы увидим ее дальнейшее падение, компенсировать потери от этого можно увеличением стоимости доллара к рублю, что ранее неоднократно и делалось.

( Читать дальше )

Рубль, USDRUB - Не верю! (с)

- 26 ноября 2018, 14:32

- |

«Работать на Украине надо» © В.В.Путин

( Читать дальше )

Рубль подает противоречивые сигналы? Стоит задуматься!

- 25 ноября 2018, 23:12

- |

Добрый день!

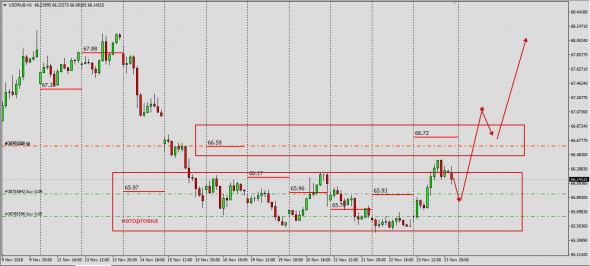

По российской валюте мы вернулись в восходящий канал, не дойдя, правда, до уровня поддержки 65.00. Возвращение в канал может сигнализировать о намерении российской валюты вновь пойти на штурм уровня 70.00. Рост пары USD/RUB может активно начаться на следующей недели:

А вот по отчетам COT CFTC у нас противоположная ситуация – крупные спекулянты продолжают сокращать короткие позиции по рублю (ставят на падение USD/RUB), при этом увеличивая чистую длинную позицию (Long-Short). Здесь есть противоречие с графическим анализом, проведенным выше. Если материализуется сценарий с падением пары доллар/рубль, тогда стоит ждать пробитие уровня 65.00, который откроет дорогу к более глубоким уровням, первым из которых может быть уровень поддержки в 60.00:

( Читать дальше )

Что будет с РУБЛЁМ в 2019 году, часть 2

- 22 ноября 2018, 17:35

- |

Что будет с РУБЛЁМ в 2019 году, часть 2 .

Вчера мы рассмотрели один из возможных сценариев — Что же будет с рублем в начале 2019 года.

Я обещал вам альтернативный сценарий развития событий.

Итак, сценарий №2 — «Собаки лают — караван идет».

Как вы уже поняли в основе моей торговли и аналитики лежит Волновая Теория Эллиотта, и вчера мы разобрали возможный сценарий поведения пары USDRUB при закреплении цены выше уровня 64,80.

Сегодня предлагаю разобрать альтернативную версию развития событий.

Как и в прошлом сценари наблюдаем окончание зиг-зага «ABC» на уровне 64.80, который в свою очередь может быть волной «W» более крупной формации «WXY» в виде двойного зигзага.

Если данный сценарий верен, то нас ждет среднесрочный поход ниже уровня 64.80 с целями 63.06 и 61.27, на одном из этих уровней я ожидаю разворот и продолжение движения в северном направлении с формированием 3ей волны импульса и пробитием хая 70.60 (январь 2019 года)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал