SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

smoketrader

ОСТОРОЖНО!!! Тон-банк: "Первый fake-банк в РФ"

- 06 февраля 2013, 17:01

- |

По материалам Ведомости и обсуждению на банковских форумах:

ЦБР при помощи АСВ нашло fakeБанк (Тон-Банк).

www.tonbank.ru/

На банковских форумах писались жалобы на сей банк...

АСВ, который периодически читает форумы (читаем «мониторит» ситуацию) решил проверить эту информацию (жалобы).

Каково было удивление АСВ, когда они узнали, что ТОН — входит в их Ассоциацию (по информации сайта, что не соответствует «реалиям»)...

По указанному адресу банк не удалось обнаружить (может спрятали офис от АСВ).

Лицензия (http://www.tonbank.ru/Information_license.html), №2161 (эта лицензия была у Первого федерального банка, Запись о регистрации кредитной организации аннулирована в соответствии с документом №2047711002887 от 16.03.2004.)

Судя по сайту Тон-Банк имеет:

( Читать дальше )

ЦБР при помощи АСВ нашло fakeБанк (Тон-Банк).

www.tonbank.ru/

На банковских форумах писались жалобы на сей банк...

АСВ, который периодически читает форумы (читаем «мониторит» ситуацию) решил проверить эту информацию (жалобы).

Каково было удивление АСВ, когда они узнали, что ТОН — входит в их Ассоциацию (по информации сайта, что не соответствует «реалиям»)...

По указанному адресу банк не удалось обнаружить (может спрятали офис от АСВ).

Лицензия (http://www.tonbank.ru/Information_license.html), №2161 (эта лицензия была у Первого федерального банка, Запись о регистрации кредитной организации аннулирована в соответствии с документом №2047711002887 от 16.03.2004.)

Судя по сайту Тон-Банк имеет:

- Брокерская деятельность, лицензия № 178-03447-100000 от 07.06.2001 без ограничения срока действия.

- Дилерская деятельность, лицензия № 178-03551-010000 от 07.06.2001 без ограничения срока действия.

( Читать дальше )

- комментировать

- 99

- Комментарии ( 12 )

Ликвидность 6.02: "Возьмёте ОФЗ?! - Может быть..."

- 06 февраля 2013, 16:28

- |

Денежный рынок:

Поскольку сегодня было погашение и купон по ОФЗ примерно на 100 млрд.

ЦБР на аукционе РЕПО предложил минимальный лимит — 10 млрд.

В итоге, на первом аукционе спрос=предложению — 9,936 млрд.

Отсечение — 5,501%; Средняя ставка — 5,9850%.

Мин/макс — 5,5010/6,35%

На втором, что естественно, «разбирали остатки»:

Спрос — 124 млн.; сделок на 43,6 млн.; отсечка — 5,8002%; средняя — 5,8185%; мин/макс — 5,71/6,5%

Также сегодня проходило размещение ОФЗна 30 млрд. — могу сказать, что серьезного спроса там не отмечалось:

Междилерское РЕПО:

Акции (MCX EQ ON) — 5,58%

Облигации (MCX BO ON) — 5,59%

МБК:

Сделки — 5,25%

DELTA — 5 на 5,25%

Свопы:

USD_TODTOM — 5,1%

EUR_TODTOM — 4,85%

Поскольку сегодня было погашение и купон по ОФЗ примерно на 100 млрд.

ЦБР на аукционе РЕПО предложил минимальный лимит — 10 млрд.

В итоге, на первом аукционе спрос=предложению — 9,936 млрд.

Отсечение — 5,501%; Средняя ставка — 5,9850%.

Мин/макс — 5,5010/6,35%

На втором, что естественно, «разбирали остатки»:

Спрос — 124 млн.; сделок на 43,6 млн.; отсечка — 5,8002%; средняя — 5,8185%; мин/макс — 5,71/6,5%

Также сегодня проходило размещение ОФЗна 30 млрд. — могу сказать, что серьезного спроса там не отмечалось:

- ОФЗ 25081 (короткая) предложение 20 млрд. — разместили 13,5 млрд. по ставке 6,3%

- ОФЗ 26212 (длинная) предложение 10 млрд. — разместили целиком по ставке 7,14%

Междилерское РЕПО:

Акции (MCX EQ ON) — 5,58%

Облигации (MCX BO ON) — 5,59%

МБК:

Сделки — 5,25%

DELTA — 5 на 5,25%

Свопы:

USD_TODTOM — 5,1%

EUR_TODTOM — 4,85%

Ликвидность 5 февраля: Факторы ликвидности ЦБР, РЕПО с ЦК, график ставок денежного рынка

- 05 февраля 2013, 14:44

- |

Сегодня ЦБР проводит 2 аукциона РЕПО:

Овернайт – 10 млрд. Лимит без изменений.

Недельное РЕПО – 700 млрд. Лимит снижен на 550 млрд.

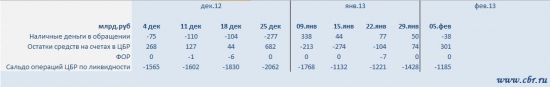

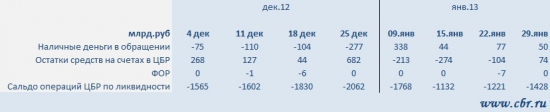

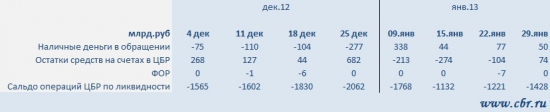

Факторы ликвидности на неделю ЦБР:

Итог первого аукциона:

Спрос – 20,53 млрд.

Исполнено – 9,848 млрд.

Отсечение – 5,9601%

Средневзвешенная ставка – 6,0454%

Мин/макс ставка – 5,5311/6,5%

Недельное РЕПО:

Спрос – 792,357 млрд.

Исполнено – 696,708 млрд.

Отсечение – 5,5019%

Средневзвешенная ставка – 5,6066%

Мин/макс ставка – 5,5/6,51%

МБК:

DELTA – 5% на 5,35%

РЕПО с ЦК:

С сегодняшнего дня начались торги в секции РЕПО с ЦК. Пока сделки в основном тестовые.

Первое время этот «вариант» РЕПО будет проходить с 30 бумагами ОФЗ (данные по бумагам).

Ставки: (спасибо за скрины коллегам по «цеху»)

( Читать дальше )

Овернайт – 10 млрд. Лимит без изменений.

Недельное РЕПО – 700 млрд. Лимит снижен на 550 млрд.

Факторы ликвидности на неделю ЦБР:

Итог первого аукциона:

Спрос – 20,53 млрд.

Исполнено – 9,848 млрд.

Отсечение – 5,9601%

Средневзвешенная ставка – 6,0454%

Мин/макс ставка – 5,5311/6,5%

Недельное РЕПО:

Спрос – 792,357 млрд.

Исполнено – 696,708 млрд.

Отсечение – 5,5019%

Средневзвешенная ставка – 5,6066%

Мин/макс ставка – 5,5/6,51%

МБК:

DELTA – 5% на 5,35%

РЕПО с ЦК:

С сегодняшнего дня начались торги в секции РЕПО с ЦК. Пока сделки в основном тестовые.

Первое время этот «вариант» РЕПО будет проходить с 30 бумагами ОФЗ (данные по бумагам).

Ставки: (спасибо за скрины коллегам по «цеху»)

( Читать дальше )

Ликвидность 30 января + графики (РЕПО ЦБР, динамика ставок денежного рынка, прогноз факторов ликвидности)

- 30 января 2013, 12:11

- |

Сегодня ЦБР проводит аукцион РЕПО (овернайт):

Овернайт – 200 млрд. Минимальная ставка – 5,5%.

Итог первого аукциона:

Спрос – 291,727 млрд.

Исполнено – 195,651 млрд.

Отсечение – 5,5014%

Средневзвешенная ставка – 5,5870%

Мин/макс ставка – 5,5/6%

МБК:

DELTA – 5,675%

Рынок – 5,5 на 6,5%

РЕПО:

Сделки на овер 6,25%; неделя 6,5%

Индексы РЕПО:

Акции — 6,26%

Облигации — 6,19%

Свопы:

USD_TODTOM – последняя 5,70%

EUR_TODTOM – последняя 5,85%

Любителям арбитража:

Как видно из графика (динамика ставок) спрэды несколько сужены, хотя можно «половить» 1% между МБК/РЕПО ЦБР vs междилерское РЕПО.

Особенно сегодня/завтра будет «интересно» размещение на неделю (для отчетности).

Также сегодня размещаются ОФЗ 26208 и ОФЗ 26211 (в 13:30 отсечение по первой и в 15:30 по второй).

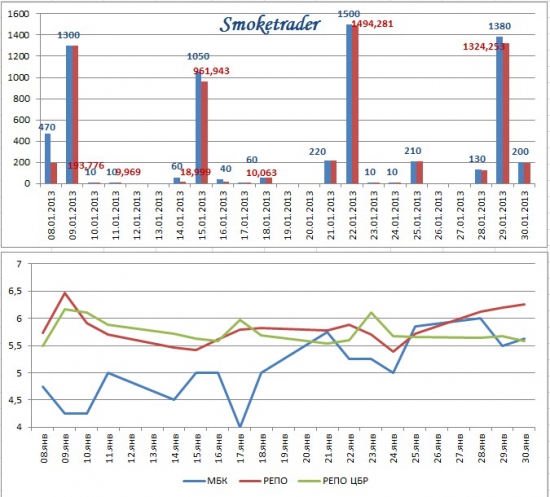

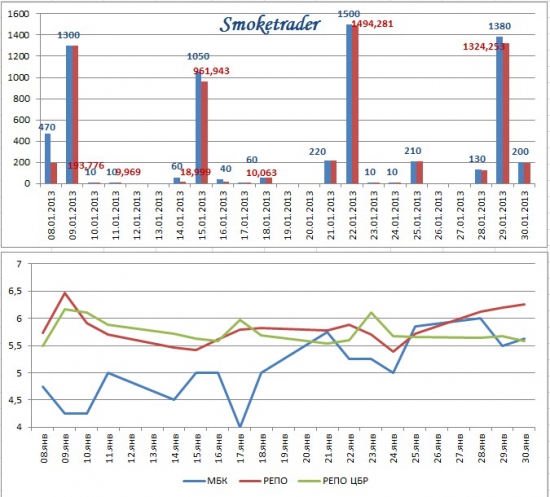

Верхний график — предложение на аукционе РЕПО ЦБР и его исполнение (овер + неделя)

Нижний — динамика ставок денежного рынка (по рыночным данным)

Прогноз факторов ликвидности (Центральным Банком РФ):

Овернайт – 200 млрд. Минимальная ставка – 5,5%.

Итог первого аукциона:

Спрос – 291,727 млрд.

Исполнено – 195,651 млрд.

Отсечение – 5,5014%

Средневзвешенная ставка – 5,5870%

Мин/макс ставка – 5,5/6%

МБК:

DELTA – 5,675%

Рынок – 5,5 на 6,5%

РЕПО:

Сделки на овер 6,25%; неделя 6,5%

Индексы РЕПО:

Акции — 6,26%

Облигации — 6,19%

Свопы:

USD_TODTOM – последняя 5,70%

EUR_TODTOM – последняя 5,85%

Любителям арбитража:

Как видно из графика (динамика ставок) спрэды несколько сужены, хотя можно «половить» 1% между МБК/РЕПО ЦБР vs междилерское РЕПО.

Особенно сегодня/завтра будет «интересно» размещение на неделю (для отчетности).

Также сегодня размещаются ОФЗ 26208 и ОФЗ 26211 (в 13:30 отсечение по первой и в 15:30 по второй).

Верхний график — предложение на аукционе РЕПО ЦБР и его исполнение (овер + неделя)

Нижний — динамика ставок денежного рынка (по рыночным данным)

Прогноз факторов ликвидности (Центральным Банком РФ):

Срочный рынок и хеджирование рисков денежного рынка.

- 29 января 2013, 12:53

- |

В наше «неспокойное» (в плане волатильности денежного рынка) время приходится достаточно серьезно подходить к вопросу управления процентным риском портфеля. Особенно это касается денежной ликвидности на промежутке овернайт и более длинного промежутка. Также серьезный вопрос по риску/доходности облигационного портфеля. В частности, важно правильно оценивать портфель ОФЗ (под эти бумаги можно привлекать дешевые деньги) его структуру и риски.

Для того, чтобы управление было более точным и предсказуемым обратимся к срочной секции Московской Биржи, где можно найти инструменты хеджирования процентного риска – как короткого, так и длинного.

Итак, что же есть у Биржи для управления процентным риском на коротком и длинном участках кривой доходности?

Короткий участок – фьючерсы на процентные ставки:

( Читать дальше )

Для того, чтобы управление было более точным и предсказуемым обратимся к срочной секции Московской Биржи, где можно найти инструменты хеджирования процентного риска – как короткого, так и длинного.

Итак, что же есть у Биржи для управления процентным риском на коротком и длинном участках кривой доходности?

Короткий участок – фьючерсы на процентные ставки:

- Фьючерс на ставку 3-хмесячного кредита MosPrime

- Фьючерс на среднюю ставку межбанковского однодневного кредита RUONIA

( Читать дальше )

Денежный рынок: спреды сужены, ставки в районе 6%

- 28 января 2013, 12:27

- |

Ситуация на денежном рынке:

Все ближе конец месяца, а значит, рынок начинает аккумулировать деньги (платежи клиентов + отчетность). На денежном рынке спреды сузились и находятся в районе 6%.

Наблюдался переспрос в «овере» по РЕПО с ЦБР; на межбанковском рынке ставки достаточно «широкие»; свопы высоки – 6,3-6,4% (выросли от открытия).

Сегодня ЦБР проводит 2 аукциона РЕПО:

Овернайт – 130 млрд. Минимальная ставка – 5,5%.

Годовое РЕПО (12 месяцев) – 500 млрд. Минимальная ставка – 8%.

Итог первого аукциона:

Спрос – 237,778 млрд.

Исполнено – 126,850 млрд.

Отсечение – 5,5330%

Средневзвешенная ставка – 5,6588%

( Читать дальше )

Все ближе конец месяца, а значит, рынок начинает аккумулировать деньги (платежи клиентов + отчетность). На денежном рынке спреды сузились и находятся в районе 6%.

Наблюдался переспрос в «овере» по РЕПО с ЦБР; на межбанковском рынке ставки достаточно «широкие»; свопы высоки – 6,3-6,4% (выросли от открытия).

Сегодня ЦБР проводит 2 аукциона РЕПО:

Овернайт – 130 млрд. Минимальная ставка – 5,5%.

Годовое РЕПО (12 месяцев) – 500 млрд. Минимальная ставка – 8%.

Итог первого аукциона:

Спрос – 237,778 млрд.

Исполнено – 126,850 млрд.

Отсечение – 5,5330%

Средневзвешенная ставка – 5,6588%

( Читать дальше )

Видео-презентация "Управление ликвидностью"

- 26 января 2013, 15:12

- |

Предлагаю Вашему вниманию очередную видео-презентацию, которая посвящена достаточно «закрытой» для частников теме — управление ликвидностью (управление денежными потоками) в банке.

В презентации я разбираю основные инструменты для управления ликвидностью:

РЕПО с ЦБР, междилерское РЕПО, РЕПО с ЦК, МБК, валютный своп

Также, представлены «скрины» программ, где видны сделки РЕПО; программа МБК — Дельта.

Для более серьезного и детального изучения сделок РЕПО — предлагаю изучить сайт НФА — repo-rus.ru

В презентации я разбираю основные инструменты для управления ликвидностью:

РЕПО с ЦБР, междилерское РЕПО, РЕПО с ЦК, МБК, валютный своп

Также, представлены «скрины» программ, где видны сделки РЕПО; программа МБК — Дельта.

Для более серьезного и детального изучения сделок РЕПО — предлагаю изучить сайт НФА — repo-rus.ru

Денежный рынок 23 января: "Деньги - нет/есть"

- 23 января 2013, 12:20

- |

Ситуация на денежном рынке:

Сегодня ЦБР предложил на аукционе РЕПО — 10 млрд. рублей.

Итог первого аукциона:

Спрос — 43,787

Исполнено — 9,934 млрд.

Отсечение — 5,6680%

Средневзвешенная ставка — 5,7394%

Мин/макс ставка — 5,51/6%

Не смотря на то, что лимит достаточно «небольшой», нельзя сказать, что на рынке будут отмечаться «проблемы» с деньгами.

Дело в том, что сегодня происходит погашение ОФЗ 25072 на 150 млрд.

Также, сегодня размещаются 7-летние бумаги (доха 6,5%) и 15-летние (доха 7,71%). Если они разместятся по максимуму — это 50 млрд.

Т.о. остаток будет в районе 100 млрд.

Сегодня на рынке денег достаточно «интересная» ситуация…

Прежде всего, напомню, что ЦБР проводит 2 аукциона РЕПО: овернайт и недельное.

Спреды остаются узкими:

МБК:

DELTA – 5,/5,5%

Рынок стоит «шире» – 5,25 на 6%

РЕПО:

Индикаторы ставки:

Акции — 5,78%

Облигации — 5,73%

Свопы:

USD_TODTOM – последняя 5,07%

EUR_TODTOM – последняя 5,16%

Сегодня ЦБР предложил на аукционе РЕПО — 10 млрд. рублей.

Итог первого аукциона:

Спрос — 43,787

Исполнено — 9,934 млрд.

Отсечение — 5,6680%

Средневзвешенная ставка — 5,7394%

Мин/макс ставка — 5,51/6%

Не смотря на то, что лимит достаточно «небольшой», нельзя сказать, что на рынке будут отмечаться «проблемы» с деньгами.

Дело в том, что сегодня происходит погашение ОФЗ 25072 на 150 млрд.

Также, сегодня размещаются 7-летние бумаги (доха 6,5%) и 15-летние (доха 7,71%). Если они разместятся по максимуму — это 50 млрд.

Т.о. остаток будет в районе 100 млрд.

Сегодня на рынке денег достаточно «интересная» ситуация…

Прежде всего, напомню, что ЦБР проводит 2 аукциона РЕПО: овернайт и недельное.

Спреды остаются узкими:

МБК:

DELTA – 5,/5,5%

Рынок стоит «шире» – 5,25 на 6%

РЕПО:

Индикаторы ставки:

Акции — 5,78%

Облигации — 5,73%

Свопы:

USD_TODTOM – последняя 5,07%

EUR_TODTOM – последняя 5,16%

Сделка РЕПО: риски, сделка, коды расчетов

- 21 января 2013, 09:47

- |

Надеюсь, что Вы помните градацию по рискам в инструментах управления ликвидностью?!

Напомню (от низкого к высокому): своп; РЕПО; МБК.

Своп – деньги/деньги; РЕПО – бумаги/деньги; МБК – непокрытый кредит.

Не смотря на то, что РЕПО здесь в «центре» — риски, безусловно, тоже есть и их нужно понимать.

При операциях РЕПО возникают следующие виды рисков:

Кредитные — риски потерь из-за неисполнения контрагентом обязательств в соответствии с условиями договора.

Варианты кредитного риска: на контрагента (+ на 3-ю сторону – инфраструктурную); на эмитента.

Кредитные риски по операции РЕПО относятся ко всем составляющим ее обязательствам – по 1 и 2 частям РЕПО, а также переоценке. Здесь наиболее существенны риски по 2-й части.

Рыночные – ценовые (фондовые) риски. Риск потерь, связанных с изменением ситуации на рынке ценных бумаг. Первоначальный Покупатель несет ценовые риски по купленным по операции РЕПО ценным бумагам, опосредованные кредитным риском на Первоначального Продавца. С другой стороны – реализация ценовых рисков влияет на степень обеспеченности кредитных рисков.

( Читать дальше )

Напомню (от низкого к высокому): своп; РЕПО; МБК.

Своп – деньги/деньги; РЕПО – бумаги/деньги; МБК – непокрытый кредит.

Не смотря на то, что РЕПО здесь в «центре» — риски, безусловно, тоже есть и их нужно понимать.

При операциях РЕПО возникают следующие виды рисков:

Кредитные — риски потерь из-за неисполнения контрагентом обязательств в соответствии с условиями договора.

Варианты кредитного риска: на контрагента (+ на 3-ю сторону – инфраструктурную); на эмитента.

Кредитные риски по операции РЕПО относятся ко всем составляющим ее обязательствам – по 1 и 2 частям РЕПО, а также переоценке. Здесь наиболее существенны риски по 2-й части.

Рыночные – ценовые (фондовые) риски. Риск потерь, связанных с изменением ситуации на рынке ценных бумаг. Первоначальный Покупатель несет ценовые риски по купленным по операции РЕПО ценным бумагам, опосредованные кредитным риском на Первоначального Продавца. С другой стороны – реализация ценовых рисков влияет на степень обеспеченности кредитных рисков.

( Читать дальше )

РЕПО с ЦК (To be or not) + ситуация на рынке

- 18 января 2013, 15:51

- |

РЕПО с ЦК:

Как говориться — «дано»:

1. Единый контрагент — положим это "+" с т.з. риск-менеджмента. НО это еще один «режим» а значит мы тут заплатим «комес» + если что-то сделаем на «междилерке» — тоже заплатим. Итого: 2 раза платить.

2. На первое время РЕПО будет «совершаться» с ОФЗ...

Вопрос — с какими ОФЗ?? Где сейчас на рынке они??!!! Прррравильно у ЦБР в залоге...

Кто не помнит — порядка 600-700 млрд. банки «должны» ЦБРу (и объемы растут).

И, ДА — сначала, конечно, привлекаются под «ликвид» (ОФЗ — самый главный ликвид) и только потом под «трэш»...

Но ЦК пока хочет принимать только «самые-самые» бумаги — а их практически ни у кого нет… Ну. наверное, кроме того «лоббирующего» (этот проект) количества компаний/банков...

3. Время работы — до 16:00… Ага… А это значит. что привлекаться/размещаться можно до 2-го рейса… И что дальше?? ЗАЧЕМ мне это делать ТАК рано?? Вообще, «нормальная» работа по регулированию коррсчета у банков — после 3-го рейса… Но к этому времени РЕПО с ЦК уже будет закрыто.

Т.о. это (РЕПО с ЦК) «лобби» тех компаний (небанков), у кого нет доступа к аукциону РЕПО — хотя и это «сомнительно» — залогов-то сейчас свободных почти нет...

Разве, что успеют «подключить» РЕПО с заменой => смогут вывести из-под залога ОФЗ и заменить «трешем».

И только после этого можно прогнозировать объемы на РЕПО с ЦК.

НО — если РЕПО с заменой не будет (не пойдет/сломается и т.д.) — то ожидать «моря радости» на «ЦК» не следует.

( Читать дальше )

Как говориться — «дано»:

1. Единый контрагент — положим это "+" с т.з. риск-менеджмента. НО это еще один «режим» а значит мы тут заплатим «комес» + если что-то сделаем на «междилерке» — тоже заплатим. Итого: 2 раза платить.

2. На первое время РЕПО будет «совершаться» с ОФЗ...

Вопрос — с какими ОФЗ?? Где сейчас на рынке они??!!! Прррравильно у ЦБР в залоге...

Кто не помнит — порядка 600-700 млрд. банки «должны» ЦБРу (и объемы растут).

И, ДА — сначала, конечно, привлекаются под «ликвид» (ОФЗ — самый главный ликвид) и только потом под «трэш»...

Но ЦК пока хочет принимать только «самые-самые» бумаги — а их практически ни у кого нет… Ну. наверное, кроме того «лоббирующего» (этот проект) количества компаний/банков...

3. Время работы — до 16:00… Ага… А это значит. что привлекаться/размещаться можно до 2-го рейса… И что дальше?? ЗАЧЕМ мне это делать ТАК рано?? Вообще, «нормальная» работа по регулированию коррсчета у банков — после 3-го рейса… Но к этому времени РЕПО с ЦК уже будет закрыто.

Т.о. это (РЕПО с ЦК) «лобби» тех компаний (небанков), у кого нет доступа к аукциону РЕПО — хотя и это «сомнительно» — залогов-то сейчас свободных почти нет...

Разве, что успеют «подключить» РЕПО с заменой => смогут вывести из-под залога ОФЗ и заменить «трешем».

И только после этого можно прогнозировать объемы на РЕПО с ЦК.

НО — если РЕПО с заменой не будет (не пойдет/сломается и т.д.) — то ожидать «моря радости» на «ЦК» не следует.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал