SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

qe

Куё моё

- 10 апреля 2013, 17:57

- |

* * *

О протоколы ФРС!

Виагра для открытых рынков -

Вы как для бабушки Собес

Как для похмельного — бутылка!

Три буквы, словно на заборе

Волнуют спекулей толпу

И всем узнать невмоготу –

Каких куёв насыплют вскоре…

Как силиконовые сиськи

Как соя в нашей колбасе

Как увеличенная писька

Эрзац Куё — во всей красе)

О протоколы ФРС!

Виагра для открытых рынков -

Вы как для бабушки Собес

Как для похмельного — бутылка!

Три буквы, словно на заборе

Волнуют спекулей толпу

И всем узнать невмоготу –

Каких куёв насыплют вскоре…

Как силиконовые сиськи

Как соя в нашей колбасе

Как увеличенная писька

Эрзац Куё — во всей красе)

- комментировать

- 8 | ★1

- Комментарии ( 8 )

С оглядкой на прошлое - с пониманием в будущее

- 08 апреля 2013, 07:11

- |

Многие, как впрочем, и я глубоко заблуждаются, говоря, что в истории не было прецедентов нынешней кредитно-денежной политики ФРС – были, при чём значительно жёстче, чем сейчас. В течении 40-ых годов прошлого века, ФРС держала на своём балансе все краткосрочные и большую часть долгосрочных бумаг, выпущенные Казначейством.

LSAP ФРС тогда, ровным счётом не повлияла на макроэкономическую конъюнктуру того времени, но сильно сказалась на ценах акций и облигаций. Фактически, в результате процентной политики ФРС Dow Jones Industrial Average (DJIA) продолжал свой рост, несмотря на резкую восьми месячную рецессию. В 1945 г. был одним из немногих периодов истории США, когда фондовые индексы игнорировали экономику, а их рост составлял около 20% во время рецессии. Сегодня мы наблюдаем похожую картину, когда экономики многих стран находятся в рецессии или в предрецессионном состоянии, а фондовые индексы и цены облигаций обновляют исторические максимумы. Может цены акций снова игнорируют рецессию? Это не кажется таким уж маловероятным, если просмотреть, как рыночные циклы отреагировали на политику ФРС в 40-ых годах. В дополнение к ценам акций, доходность долгосрочных облигаций стабильно находились на уровнях ниже 2½ %, и это на фоне диких “скачек” от 25% инфляции до 3% дефляции.

( Читать дальше )

LSAP ФРС тогда, ровным счётом не повлияла на макроэкономическую конъюнктуру того времени, но сильно сказалась на ценах акций и облигаций. Фактически, в результате процентной политики ФРС Dow Jones Industrial Average (DJIA) продолжал свой рост, несмотря на резкую восьми месячную рецессию. В 1945 г. был одним из немногих периодов истории США, когда фондовые индексы игнорировали экономику, а их рост составлял около 20% во время рецессии. Сегодня мы наблюдаем похожую картину, когда экономики многих стран находятся в рецессии или в предрецессионном состоянии, а фондовые индексы и цены облигаций обновляют исторические максимумы. Может цены акций снова игнорируют рецессию? Это не кажется таким уж маловероятным, если просмотреть, как рыночные циклы отреагировали на политику ФРС в 40-ых годах. В дополнение к ценам акций, доходность долгосрочных облигаций стабильно находились на уровнях ниже 2½ %, и это на фоне диких “скачек” от 25% инфляции до 3% дефляции.

( Читать дальше )

Страна Заходящего Солнца...

- 07 апреля 2013, 11:08

- |

Сегодня нашел новые два труда очень уважаемого мною человека — спайдела и искренне удивился насколько сейчас cхожи наши взгляды (http://smart-lab.ru/blog/112627.php) на текущее положение дел на финансовых рынках! Не так часто Павел дает прогнозы по рынку и, возможно, есть повод прислушаться!

Итак, поехали!

Эти японцы совсем с ума сошли. Вопрос о причинах сумасшествия остается открытым – может мутация от переизбытка токсичных отходов после взрыва Фукусимы или съели какие нибудь токсичные деликатесы, отравленные радиацией от АЭС, но факт остается фактом – мутация произошла прямым или косвенным образом.

Вдохните воздуха, займите устойчивое положение и будьте готовы увидеть то, отчего даже подготовленные люди могут рыдать, как дети.

Денежная база в ближайшие 1.5 года может взлететь в два раза (+130 трлн иен, до 1.4 трлн долларов). Самый стремительный рост в истории, как в абсолютном так и в денежном выражении.

( Читать дальше )

Итак, поехали!

Эти японцы совсем с ума сошли. Вопрос о причинах сумасшествия остается открытым – может мутация от переизбытка токсичных отходов после взрыва Фукусимы или съели какие нибудь токсичные деликатесы, отравленные радиацией от АЭС, но факт остается фактом – мутация произошла прямым или косвенным образом.

Вдохните воздуха, займите устойчивое положение и будьте готовы увидеть то, отчего даже подготовленные люди могут рыдать, как дети.

Денежная база в ближайшие 1.5 года может взлететь в два раза (+130 трлн иен, до 1.4 трлн долларов). Самый стремительный рост в истории, как в абсолютном так и в денежном выражении.

( Читать дальше )

Самый главный график дня - 10y JGBs

- 05 апреля 2013, 16:36

- |

Возможно Японцы нащупали таки пределы доверия инвесторов действиям центробанка — после открытия торгов в плюсовой зоне, японские гособлигации быстро посыпались вниз. На время даже полностью останавливали торги всеми JGBs. Интересно, будет ли продолжение в понедельник. Для тех кто не в курсе, они увеличи свой QE почти до уровня американского QE, при том, что размеры японской экономики в 3 раза меньше, а размер долга/ВВП в 2 раза выше.

Безрисковые спекуляции

- 04 апреля 2013, 10:47

- |

Возможно ли такое? Благодаря Банку Японии — теперь да, возможно. Банк Японии объявил о расширении программы выкупа активов, которую теперь называет «количественным и качественным облегчением», и список выкупаемых активов представляет интерес.

Возможно ли такое? Благодаря Банку Японии — теперь да, возможно. Банк Японии объявил о расширении программы выкупа активов, которую теперь называет «количественным и качественным облегчением», и список выкупаемых активов представляет интерес.Банк Японии теперь выкупает не только правительственные облигации Японии и долги государственных агентств, но и корпоративные бонды и, что самое интересное, паи открытых индексных фондов (ETF), «привязанных» к индексам акций TOPIX или NIKKEI-225:

( Читать дальше )

Бернанке: "Я устал, я ухожу"!

- 21 марта 2013, 12:30

- |

Председатель ФРС США Бен Шалом Бернанке в беседе с журналистами немного приоткрыл карты о своем будущем на посту Центрального банка. Он заявил, что не видит необходимости оставаться у руля Федеральной резервной системы, до тех пор пока не будут свернуты программы количественного смягчения, пишет агентство Bloomberg.

«Я не думаю, что я единственный человек в мире, кто может управлять выходом из QE», — сказал он.

Таким образом, слова Бернанке косвенно подтвердили слухи, которые якобы пошли от экономических и политических советников Обамы, о том, что председатель ФРС, проработав семь лет на своем посту, устал и хочет вернуться к личной жизни.

( Читать дальше )

«Я не думаю, что я единственный человек в мире, кто может управлять выходом из QE», — сказал он.

Таким образом, слова Бернанке косвенно подтвердили слухи, которые якобы пошли от экономических и политических советников Обамы, о том, что председатель ФРС, проработав семь лет на своем посту, устал и хочет вернуться к личной жизни.

( Читать дальше )

Если бы я был Беном :) или о QE мыслей несколько

- 19 марта 2013, 23:40

- |

Накануне очередного заседания FOMC, при живом и активно идущем Кипре, самое время расслабиться и поразмышлять о таймфреймах в десятилетия :)

Итак, мы живем и работаем в Вашингтоне, имеем лысину и симпатичную окладистую бороду, нам 59 лет и вообще нас зовут Бен Шалом :)

Шалом всем, в общем :)

( Читать дальше )

Итак, мы живем и работаем в Вашингтоне, имеем лысину и симпатичную окладистую бороду, нам 59 лет и вообще нас зовут Бен Шалом :)

Шалом всем, в общем :)

( Читать дальше )

По евро и фунту назревает отскок

- 07 марта 2013, 10:01

- |

Доллар США растет в преддверии заседаний Европейского Центрального Банка (ЕЦБ) и Банка Англии. Участники рынка активно обсуждают возможные шаги двух регуляторов, на которые они могут пойти, чтобы поддержать свои экономики. Речь идет, прежде всего, о снижении базовых ставок, что неминуемо вызовет ослабление фунта и евро против американского доллара.

Рост безработицы в январе, снижение инфляции в феврале и сокращение кредитования усилили дискуссию вокруг целесообразности снижения ставки процента на очередном заседании комитета по денежной политике ЕЦБ. Давление на Марио Драги растет, и уже довольно большая часть аналитиков, согласно опросам агентства Reuters считает развитие событий, при котором глава ЕЦБ произнесет слова, проясняющие, когда же ставка, наконец, будет снижена, весьма вероятным.

Но, до сих пор, ЕЦБ не хотел снижать ставку ниже 0,75%, поскольку центральному банку необходимо держать порох сухим на случай дальнейшего ухудшения ситуации. К тому же, в феврале наблюдалось некоторое улучшение опережающих индикаторов, что может означать, что дела в будущем в регионе пойдут лучше. Вероятнее всего, по результатам заседания в ЕЦБ оставят ставку без изменения, но, если ситуация продолжит ухудшаться (о чем станет известно в середине марта, когда выйдут данные по промышленному производству за январь), ЕЦБ способен пойти на более решительные действия в начале апреля. Таким образом, в пятницу, после благополучного завершения заседания ЕЦБ пара EUR/USD может отыграть падение.

( Читать дальше )

Рост безработицы в январе, снижение инфляции в феврале и сокращение кредитования усилили дискуссию вокруг целесообразности снижения ставки процента на очередном заседании комитета по денежной политике ЕЦБ. Давление на Марио Драги растет, и уже довольно большая часть аналитиков, согласно опросам агентства Reuters считает развитие событий, при котором глава ЕЦБ произнесет слова, проясняющие, когда же ставка, наконец, будет снижена, весьма вероятным.

Но, до сих пор, ЕЦБ не хотел снижать ставку ниже 0,75%, поскольку центральному банку необходимо держать порох сухим на случай дальнейшего ухудшения ситуации. К тому же, в феврале наблюдалось некоторое улучшение опережающих индикаторов, что может означать, что дела в будущем в регионе пойдут лучше. Вероятнее всего, по результатам заседания в ЕЦБ оставят ставку без изменения, но, если ситуация продолжит ухудшаться (о чем станет известно в середине марта, когда выйдут данные по промышленному производству за январь), ЕЦБ способен пойти на более решительные действия в начале апреля. Таким образом, в пятницу, после благополучного завершения заседания ЕЦБ пара EUR/USD может отыграть падение.

( Читать дальше )

Почему Рубини против QE и за сокращение расходов. Шило в мешке не утаишь.

- 04 марта 2013, 13:12

- |

Как-то я вскользь упомянул о том, что тема «почему Рубини поддерживает безумную политику „зятягивания поясов“ это тема отдельного разговора. А тут в российской прессе перепечатали очередную статью нашего независимого гения www.vestifinance.ru/articles/24194. Я вспомнил недавнее высказывание Рубини о том, что выход из кризиса которым идет Европа ему ближе, чем методы США и Японии. Тут он конечно шагнул далеко за грань адекватности. Ну так почему же уважаемый гуру, предсказавший кризис 2008 года несет такой откровенный бред? Может у него развивается слабоумие или с ним случилось временное помешательство, вызвынное производственным стрессом. Конечно такой вариант не исключен, но честно говоря маловероятен. Не похож он на болезного. Хотя я не доктор конечно. Так в чем же дело? Как можно восторгаться достижениями евродятлов и продолжать клеймить мягкую монетарную политику, глядя на то, что происходит в США и Европе?

Времени у меня не очень много, поэтому подробно анализировать статью Рубини я не буду. Про „зловредность“ мягкой монетарной политики уже написано много бреда. Все не откомментируешь. В защиту QE тоже все уже сказано и не раз. Жизнь явно показывает, какая экономическая политика работает, а какая нет. Однако можно попытаться понять почему уважаемый и разумный человек говорит такое. Как то я написал smart-lab.ru/blog/76118.php и smart-lab.ru/blog/76181.php Воспользуемся этой технологией, чтобы понять причины неадекватности известного экономиста. И получаем следующее:

( Читать дальше )

Времени у меня не очень много, поэтому подробно анализировать статью Рубини я не буду. Про „зловредность“ мягкой монетарной политики уже написано много бреда. Все не откомментируешь. В защиту QE тоже все уже сказано и не раз. Жизнь явно показывает, какая экономическая политика работает, а какая нет. Однако можно попытаться понять почему уважаемый и разумный человек говорит такое. Как то я написал smart-lab.ru/blog/76118.php и smart-lab.ru/blog/76181.php Воспользуемся этой технологией, чтобы понять причины неадекватности известного экономиста. И получаем следующее:

( Читать дальше )

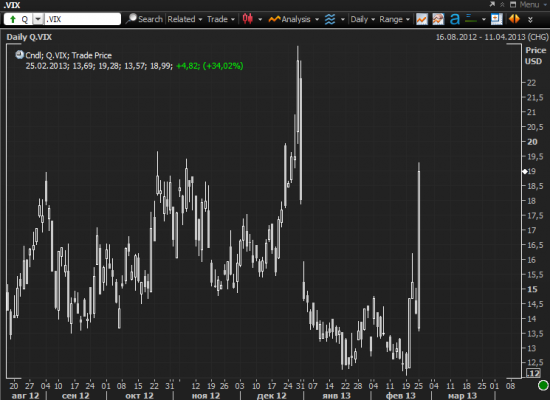

Что интересного происходило на рынках в 2013?

- 26 февраля 2013, 17:13

- |

Вопросы которые меня волнуют:

Покупка волатильности выглядела наиболее интересным трейдом по причине явной ассиметричности.

В общем, 2 идеи которые я предложил в стратегии от 8 февраля сработали (начали двигаться в правильном направлении):

(Идеи на горизонте от 6 мес:

Long VIX via ETF

short Spain, Italy 10y)

4,5%-5% годовых для Италии — неоправданно низко.

6-6,5% было бы справедливо

Испания — то же самое.

Прелесть заключается в том, что вряд ли доходности облигаций этих стран упадут сильно ниже 5%.

То, что я упустил из виду — это динамика стальных и горнодобывающих компаний (стальной ETF — SLX).

-13% от хаев.

( Читать дальше )

- какие движения произошли?

- какие у них были причины?

- были ли какие-то предвестники движений?

- почему я их прозевал?

Покупка волатильности выглядела наиболее интересным трейдом по причине явной ассиметричности.

В общем, 2 идеи которые я предложил в стратегии от 8 февраля сработали (начали двигаться в правильном направлении):

(Идеи на горизонте от 6 мес:

Long VIX via ETF

short Spain, Italy 10y)

4,5%-5% годовых для Италии — неоправданно низко.

6-6,5% было бы справедливо

Испания — то же самое.

Прелесть заключается в том, что вряд ли доходности облигаций этих стран упадут сильно ниже 5%.

То, что я упустил из виду — это динамика стальных и горнодобывающих компаний (стальной ETF — SLX).

-13% от хаев.

- почему так произошло?

- вероятно потому что экономика ослабевает, особенно в европе

- были ли предвестники?

- затрудняюсь — надо смотреть

- Почему прозевал?

- Не смотрел на сектор, хотя по идее именно этот сектор является наиболее чувствительным к изменению макро-трендов. Откровенно говоря, я и не совсем понимаю, на чем сектор рос в конце 2012.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал