nflx

Ожидания по отчетности Netflix (NFLX) данные из Bloomberg+материалы barrons.com

- 16 октября 2019, 15:13

- |

Минувшее лето оказалось для компании черной полосой. Несмотря на то, что акции подорожали с конца сентября более чем на 10%, капитализация Netflix за последние три месяца упала на треть. Это худший результат среди бумаг крупнейших технологических фирм за этот период.

Даже с учетом недавней распродажи акции компании торгуются к прогнозируемой прибыли на уровне примерно 60х, а ее оценка находится в списке 3% самых высоких в составе S&P 500.

По итогам 2-ого квартала компания не оправдал свои собственные прогнозы по росту подписчиков, что стало следствием начала стриминговой войны.

Сейчас компания продолжает работать над качественным контентом: громкой премьерой второй половины лета стал новый сезон сериала «Очень странные дела», а в 4-й квартале зрители ждут фильм «Путь: во все тяжкие».

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Горячие рейтинги Уолл- стрит

- 24 сентября 2019, 16:28

- |

Alphabet (GOOGL) +0,43% — RBK повышает целевую цену до 1500 долларов с 1425 долларов

Netflix (NFLX) -0,16% — Pivotal снижает целевую цену на Netflix до 350 долл. с 515 долл.

Disney (DIS) +1,06% — Wells Fargo начинает аналитическое покрытие Disney и оценивает бумаги как «лучше рынка».

Snap (SNAP) +2,5% — Guggenheim обновляет рейтинг Snap с «нейтрально» до «покупать»

Wynn (WYNN) +2,9% — Goldman Sachs повышает рейтинг Wynn до «покупать» с «нейтрально».

Apple (AAPL) +0,9% Jefferies повысил рейтинг до «покупать» с «нейтрально

Ralph Lauren (RL) — Atlantic Equities повышает рейтинг до «лучше рынка» с «нейтрально»

Blackstone (BX) -0,5% — Oppenheimer понизил рейтинг до «наравне с рынком» с «лучше рынка»

(Конец)

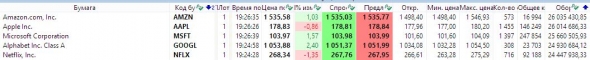

ТОП акций на американском премаркете Morgan Stanley, UnitedHealth, Apple, Netflix

- 18 июля 2019, 16:36

- |

Morgan Stanley (MS) -0,8% — Инвестиционный банк сообщил о квартальной прибыли в размере 1,23 доллара на акцию, что на 9 центов выше, чем ожидалось. Выручка также превзошла прогнозы аналитиков. Генеральный директор Джеймс Горман сказал, что квартал был успешным во всех сферах деятельности компании.

UnitedHealth (UNH) -1,7% — Медицинская страховая компания сообщила о скорректированной квартальной прибыли в размере 3,60 долл. США на акцию, что на 15 центов выше прогноза. Доходы также превысили прогнозы, чему способствовал рост числа владельцев медицинской страховки. Компания также повысила прогноз на весь год.

Philip Morris International (PM) +3,6% — Производитель табачной продукции отчитался о прибыли в размере 1,46 долл. США на акцию за последний квартал, превысив прогноз в 1,32 долл. на акцию. Выручка также превзошла прогнозы, компания повысила прогноз на весь год.

SunTrust Banks (STI) +1,05% — SunTrust превысил прогнозы Уолл-стрит на 3 цента на акцию с квартальной прибылью в 1,48 доллара на акцию. Доход также оказался выше прогнозов. SunTrust находится в процессе слияния с BB&T (BBT), которая также отчиталась сегодня утром и превзошла прогнозы.

( Читать дальше )

Стратегии для среденесрочного инвестирования. Часть 1

- 16 мая 2019, 17:25

- |

Книги по финансовому анализу являются надеждой частного инвестора наконец-то разобраться в «фундаменталке» и заработать наконец-то на дом в Ницце или, как минимум «вернуть свое».

По факту финансовый анализ ценных бумаг и отдельных компаний редко сводится к простым однофакторным методам (привет P/E) и требует глубоких знаний сразу в нескольких смежных финансовых дисциплинах.

Некоторое время назад я задался вопросом: существует ли максимально простой способ собрать портфель акций на основе материала таких дисциплин как корпоративные финансы или портфельный менеджмент? Критерий следующий: минимальное количество вычислений и возможность оперативно (в течение одного-двух месяцев) оценить результативность подхода.

Первое, что решено было обкатать на практике – коэффициент бэта (β). Тратить время на описание коэффициента, не буду- в интернете теории про коэффициент бэта очень много.

В принципе это известная тема, только на смарт-лабе минимум пару раз видел посты посвященные портфелям на основе бэты, но каждый раз было непонятно чем заканчивалась история, да и не было уверенности в адекватности расчетов.

( Читать дальше )

Почему Apple не будет следующим Netflix

- 25 марта 2019, 10:21

- |

https://www.fool.com/investing/2019/03/24/why-apple-wont-be-the-next-netflix.aspx

У производителя iPhone нет ни ДНК, ни соответствующей культуры, чтобы конкурировать с потоковым лидером. Джереми Боуман( TMFHobo )24 марта 2019 года в 7:37

Инвесторы, надеющиеся, что событие Apple (NASDAQ: AAPL), которое состоится 25 марта , наконец, ознаменует собой неожиданное вступление компании в потоковое видео, могут быть разочарованы.

( Читать дальше )

Netflix по $350, на сколько вы готовы переплатить?

- 17 января 2019, 16:27

- |

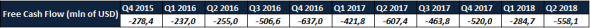

Netflix, Inc. (NFLX) несмотря на свои заслуги в медиаиндустрии, все еще остается молодой компанией с отрицательным свободным денежным потоком, которая только зимой прошлого года добилась сколько-нибудь существенной рентабельности чистой прибыли.

Впрочем, это не мешает быть одной из самых доходных акций новой отраслевой группы «Услуги развлекательного характера» по классификации GICS. С начала 2019 г. акции Netflix, Inc. добавили в капитализации впечатляющие 50%.

Насколько текущие цены действительно отражают стоимость компании, стоит ли рассматривать Netflix, Inc. для среднесрочных инвестиций, скажем, на 3-6 месяцев?

Для широкого круга читателей в статье не будут использоваться EBITDA Multiple или Perpetuity Growth Rate модели, обойдемся для наглядности простым сравнительным анализом с немного экзотическим мультипликатором цена на кол-во подписчиков на акцию (P/MPS – members per share).

В качестве знаменателя мультипликатора используется MPS, так как на примере прошлых обзоров, понятно, что основная метрика, на которую смотрят инвесторы это подписчики сервиса Netflix. Подписчики компании распределены на два бизнес сегмента компании: внутреннее и международное вещание. Оба сегмента принесли компании в прошлом квартале 98% выручки, поэтому в расчетах можно пренебречь доходами компании от рекламы и реализации DVD.

( Читать дальше )

Не названный российский инвестор купил на Санкт-Петербургской бирже акций на $125 млн

- 21 ноября 2018, 19:37

- |

Наверное, все никак не мог открыть счет в ситигрупп или добиться от своего брокера статуса квалинвестора :)

Netflix: тот момент, когда подписчики решают судьбу вашего депозита

- 16 октября 2018, 13:45

- |

Компания раскроет пресс-релиз по итогам Q3/2018 во вторник (16 октября) после окончания основной торговой сессии в США.

Netflix, Inc. (NFLX) – еще один пример компании, стоимость которой обеспечивается авансом и верой инвесторов в золотое будущее.

Netflix относительно молодая медиа корпорация и отрицательный свободный денежный поток пока еще можно списать на высокие издержки, связанные с расширением бизнеса и покупкой прав на киногероев.

К слову о капитальных вложения: чего только стоит лизинг огромного 13 этажного строящегося здания в Голливуде, которое станет штаб-квартирой компании в 2020 году.

Поэтому во вторник (в среду для России) инвесторы в очередной раз больше будут сосредоточены на показателях роста аудитории, нежели на выручке, или, уж тем более, на денежном потоке компании.

Логично, что объемы предложение контента – прямой путь увеличения аудитории стримминговой сети. Тут у Netflix не все однозначно.

( Читать дальше )

NFLX надо ли покупать тухляк?

- 18 июля 2018, 21:31

- |

Ну так вот смотрим на каких объемах упал нетфликс.

На объеме 20 млн $ он упал на 15%! 15% карл!

Линейно экстрополируем — 15 * 6 = 90% или нетфликс стоит 120 млн $

А новости пишут что нетфликс потерял 25 млрд $.

Какие там 25 млрд$ ?

У него поддержки никакой.

Оттуда даже 1 млрд вытащить неподъемная задача.

Ну если вам нравится нетфликс купите себе 10 летнюю подписку за копейки. Зачем туда вбухивать миллионы — типа заработать :) ?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал