moody’s

Что может означать снижение рейтинга Китая?

- 26 мая 2017, 06:59

- |

В среду произошло знаменательное событие. Такого не было уже 30 лет.

Агентство Moody’s снизило суверенный рейтинг Китая с Аа3 до А1 со стабильным прогнозом. Причиной для рейтингового действия послужил рост долговой нагрузки КНР и опасение замедления второй по величине экономики мира. В Moody's считают, что реформы не смогут остановить рост общего долга в экономике. Что же это может значить?

Формальность

Первое объяснение тому, что фондовый рынок КНР легко переварил потрясения, да и доходности гособлигаций не слишком отреагировали. Достаточно взглянуть на график доходности 10-летних госбондов Китая.

Логично предположить, что о проблемах Поднебесной, включая долговую, уже давно известно. Произошла лишь констатация факта. Более того, суверенные рейтинги касаются, прежде всего, облигаций, номинированных в иностранной валюте. Таких выпущено немного. При этом лишь около 6% всех гособлигаций КНР находятся в портфелях иностранных инвесторов.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Впервые с 1989 года Moody’s понизила рейтинг Китая

- 24 мая 2017, 15:16

- |

Снижение рейтинга, первое с 1989 года отражает ожидания рейтингового агентства что финансовые возможности Китая в будущем будут размываться, объяснило Moody’s. Китай к концу прошлого года имел долги в размере 260% от ВВП. Интернациональный валютный фонд предупреждал уже, что долговой кризис Китая может угрожать глобальной финансовой стабильности. В прошлом году китайская экономика выросла на 6.7%, что является минимальным приростом с 1990 года. В текущем году правительство Китая ожидает рост в 6.5%, и в следующем году примерно также. Moody’s однако исходит из 5% роста, обосновывая это тем, что население Китая стареет, а эффективность труда снижаются. Снижение рейтинга происходит как раз в то время, когда китайское правительство пытается снизить нерегулярную и рискованную долговую нагрузку. Долги многие годы подпитывали китайскую экономику. Аналитики однако скептически относятся к данным усилиям, и сомневаются что Китай действительно готов снижать долг. Теперь после снижения рейтинга для страны будет сложнее получить дешевые кредиты.

( Читать дальше )

Moody’s улучшило прогноз по суверенному рейтингу России с негативного до стабильного

- 18 февраля 2017, 01:20

- |

в апреле 2016 года России был присвоен негативный прогноз в связи с рисками для российской экономики, обусловленными падением цен на нефть. Теперь, по данным агентства, риски уменьшились до уровня, соответствующего стабильному прогнозу.

Отмечается, что стабилизация прогноза отражает благоприятную внешнюю конъюнктуру и экономический рост, наблюдающийся в стране.

Moody’s улучшило прогноз по суверенному рейтингу России до стабильного

- 18 февраля 2017, 01:15

- |

Moody’s улучшило прогноз по суверенному рейтингу России до стабильного

Международное рейтинговое агентство Moody's улучшило прогноз по банковской системе России с негативного до стабильного. Об этом сообщает РИА Новости со ссылкой на пресс-релиз агентства.

«Медленное восстановление экономики и стабилизация макроэкономических показателей в России будут поддерживать операционную среду для российских банков», — говорится в пресс-релизе.

Ранее РИА Новости сообщили, что прогноз по банковской системе России улучшило рейтинговое агентство Fitch.

21 октября стало известно, что Fitch улучшило прогноз по рейтингам девяти российских регионов, среди которых Москва и Санкт-Петербург, с «негативного» до «стабильного».

https://russian.rt.com/business/news/360350-moodys-prognoz-rossiya-stabilnyi

Власти США оштрафовали Moody’s на $864 млн.

- 16 января 2017, 17:30

- |

Международное рейтинговое агентство Moody’s согласилось выплатить США штраф в размере $864 млн., для урегулирования претензий, возникших в ходе расследования масштабных нарушений перед кризисом 2008 года. «Перед Великой Рецессией Moody's не соблюдало собственные стандарты кредитных рейтингов и не выполнило обязательства о прозрачности информации» –так высказался представитель Министерства юстиции Билл Бэр.

Для трейдеров это значит рейтинговое агентство признало, что в столь сложный период давало несоответствующую действительности информацию или показывало завышенные рейтинговые оценки, которые ввели в заблуждение множество инвесторов. И как мы понимаем, что если такое уже было, то трейдеры не застрахованы от новых ложных оценок. Так же для общей картины стоит сказать, что подобные обвинения были и в отношении Standard & Poor's, которые так же уплатили штраф в размере 1.3 млрд. долларов.

Как сообщается 437 млн. долларов получит Министерство юстиции США, остальная сума будет распределена между 21 штатом США.

агенства Moody’s и Fitch задумались о понижении рейтинга Турции

- 19 июля 2016, 20:30

- |

Moody’s объяснили свои действия тем, что попытка путча показывает что страна находится перед широкими политическими испытаниями, и кредитные риски остаются высокими. Политическая нестабильность внутри страны, и попытка путча могут повлиять на экономический рост в Турции. Также страна внедряет экономические реформы медленней чем ожидалось.

Fitch в свою очередь объяснили что попытка путча и следующие за ним жесткие меры турецкого президента Эрдогана против подозреваемых заговорщиков показывают политические риски кредитного профиля страны. Решение о понижении рейтинга зависит от того как будет вести себя правительство Турции, и будет ли углублять политические рвы.

После попытки путча в Турции президент Эрдоган принял жесткие меры против путчистов, заявив в том числе от «чистке» в армии. Между делом было арестовано более 7500 подозреваемых.

Банковская система Китая под угрозой

- 25 февраля 2016, 05:20

- |

В ответ на ограничение теневой банковской системы (финансирование девелоперов и локальных правительств), финучреждения КНР все больше обращаются к иным нетрадиционным формам предоставления займов.

Речь идет о трастах и планах по управлению активами, которые в отличие от классических кредитов, не подлежат жесткому регулированию, а также требованиям по резервированию. Согласно оценкам Commerzbank, подобная практика может привести к потерям в 1 трлн юаней ($153 млрд) в ближайшие пять лет. Внимания заслуживает высокая левериджированность подобных методов финансирования. Таким образом, усиливаются риски, связанные с оттоком капитала и возможным сужением ликвидности.

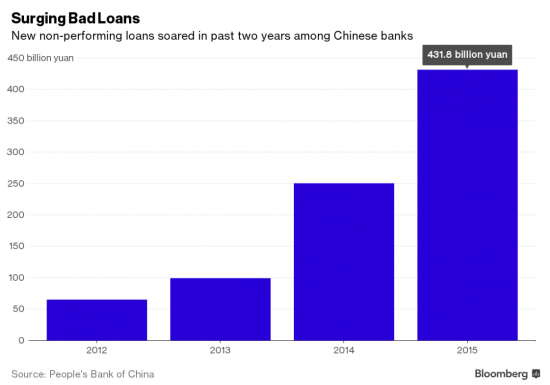

Тем временем, официальные данные показывают, что в прошлом году объем проблемных кредитов в Поднебесной достиг максимума за декаду — 1,27 трлн юаней.

Согласно последним данным, отношение плохих кредитов к общему размеру задолженности увеличилось в 1,25% до 1,67%. При этом в январе объем новых кредитов достиг рекордного уровня – 2,51 трлн юаней.

Аналитики Moody’s не ожидают банковского кризиса в Поднебесной в ближайшие 12-18 месяцев, однако, ожидают роста просрочек, корпоративных дефолтов, а также определенных потерь по продуктам в области управления благосостоянием (wealth-management products).

( Читать дальше )

Стопы не нужны. Центробанк обещает скупать бумаги с рынка

- 18 февраля 2015, 08:45

- |

Необходимое условие-если рейтинг России станет ниже инвестиционного по версии еще одного агентства — Moody’s или Fitch (Standard & Poor’s уже понизило рейтинг России до спекулятивного). В 2008 г. такая тактика сработала: из фонда национального благосостояния было выделено 175 млрд руб., скупкой в ноябре занялся Внешэкономбанк и обвал котировок прекратился.

1 трлн. убытков в 2015 г. Прогноз Moody"s по банковскому сектору.

- 02 февраля 2015, 22:57

- |

МОСКВА (Рейтер) — Российские банки будут нести убытки в случае затянувшегося периода высоких процентных ставок; удержание ключевой ставки ЦБР выше 12 процентов в течение двух или более кварталов негативно для банковского сектора РФ, так как означает рост стоимости фондирования и сокращение чистой процентной маржи, считает международное рейтинговое агентство Moody's.

«Несмотря на понижение ключевой ставки ЦБР на 2 процентных пункта в пятницу, мы не считаем текущий уровень процентных ставок комфортным для банковского сектора РФ, и ожидаем, что он в целом покажет убытки в 2015 году. Если ставка ЦБ останется на уровне 15 процентов, и наши ожидания роста проблемных кредитов реализуются, совокупные потери банковского сектор РФ, по нашим оценкам, достигнут около 1,0 триллиона рублей в 2015 году против 600 миллиардов рублей прибыли в 2014 году» — говорится в отчете агентства.

( Читать дальше )

Цены на нефть достигнут 100 долларов за баррель после 2018 года - Moody’s

- 22 января 2015, 10:13

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал