ipo 2023

Что мы узнали вчера про IPO Carmoney

- 14 июня 2023, 11:10

- |

Что мы узнали?

👉Никаких деталей предстоящего IPO нам не рассказали, так как обо всём будет объявлено в ближайшее время

👉Мы не узнали долю, которая продается, мы не узнали формат IPO/Листинг, мы не узнали ценовой диапазон, даже тикер будущий и тот не узнали

👉IPO провести хотят чтобы привлечь деньги в капитал, чтобы увеличивать дальше долю рынка и растить бизнес

👉Дивидендная политика будет, объявят чуть позже

Зато поговорили про сам бизнес

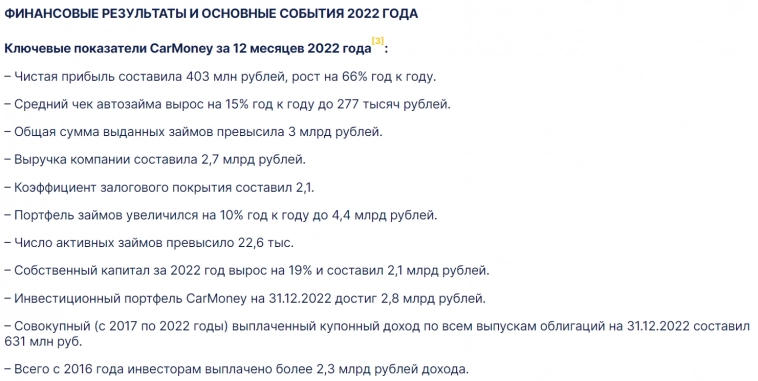

Оказалось, что CarMoney — это не автоломбард. Машину у клиента не забирают, машину сами не продают если невозврат, и на продажах машин не зарабатывают. Залог машины — это просто повышение ответственности заемщика и наличие предмета взыскания через приставов, поэтому возвратность кредитов выше, чем у обычной МФО, а ставка ниже. Кроме того, автоломбард не делает скоринг, главное для них — машина, которая стоит дороже сумма займа. А КарМани делает скоринг клиента и заботиться в первую очередь о возвратности.

Ну и скорость принятия решения о выдаче = 20 минут всего, и все происходит онлайн.

( Читать дальше )

- комментировать

- 3.5К | ★1

- Комментарии ( 16 )

#smartlabonline с CarMoney сегодня в 16.30! Задавайте вопросы!

- 13 июня 2023, 11:56

- |

Сегодня материнская структура финтех-сервиса CarMoney заявила о намерении получить листинг на Мосбирже.

Новое IPO — всегда событие на российском рынке!

Поговорим о планах компании с её ТОП-менеджерами в эксклюзивном интервью!

Гости #smartlabonline:

— Антон Зиновьев — основатель финтех-сервиса CarMoney

— Артем Саратикян, директор управления корпоративных финансов

Не пропустите прямой эфир в 16.30 сегодня!

Ждём ваших вопросов к эмитенту в комментариях к этому посту!

Первое МФО на бирже! ПАО СТГ (CarMoney) собирается получить листинг на Московской Бирже

- 13 июня 2023, 09:30

- |

Антон Зиновьев, основатель:

Привлечение капитала – важный элемент реализации нашей долгосрочной стратегии. На пути от стартапа до одного из лидеров российского финтеха мы успешно привлекали как долговое, так и акционерное финансирование, и сегодня чувствуем себя готовыми сделать следующий шаг – выйти на биржу. Это позволит нам увеличить размер регуляторного капитала и в ближайшие годы кратно нарастить свою долю на рынке обеспеченных займов.

Источник:

https://smarttechgroup.pro/news/pao-stg-obyavlyayet-o-registratsii-prospekta-tsennykh-bumag-v-tsb-rossii-zavershenii-registratsii-publichnogo-aktsionernogo-obshchestva-i-namerenii-poluchit-listing-obyknovennykh-aktsiy-na-moskovskoy-birzhe

Какие компании могут выйти на IPO в 2023 году?

- 27 апреля 2023, 11:41

- |

В 2022 году на биржу вышла всего одна компания — это Whoosh.

В этом году на биржу могут выйти еще несколько компаний, вот они:

👉Биннофарм

👉Медси

👉CarMoney

👉Мосгорломбард

👉Selectel

👉АЗС «Трасса»

👉Автодом

👉АстраЛинукс

👉Sokolov

Если вспомните еще какие-то имена, которые могут оказаться на бирже в этом году, велкам!

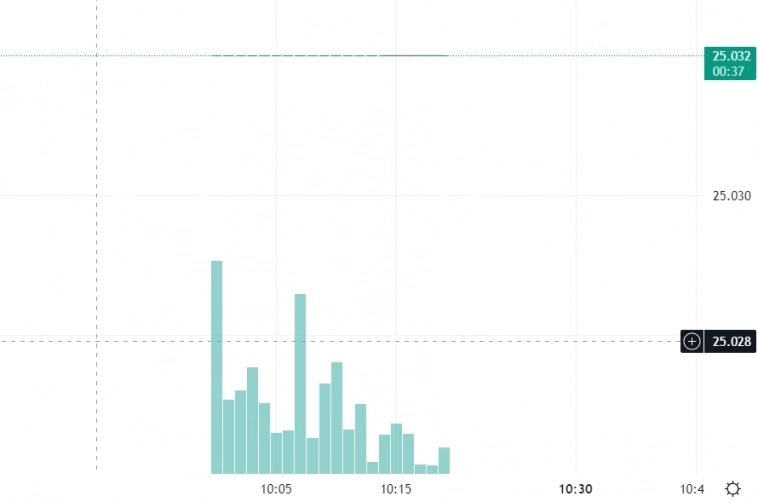

Первые сделки по акциям Genetico прошли по 25 рублей (цена IPO была 17,88 руб за акцию) после старта торгов на Мосбирже

- 26 апреля 2023, 10:24

- |

Сегодня на Мосбирже первый день торгов.

Объемы уже идут, цена почти не меняется и составляет 25 рублей.

Заявки на продажу в стакане отсутствуют.

Обсудить бумагу можно на нашем форуме акций: https://smart-lab.ru/forum/GECO

(Сейчас там 146 человек онлайн)

Центр генетики и репродуктивной медицины Genetico проведет IPO на Московской бирже

- 29 марта 2023, 14:26

- |

Компания планирует разместить среди инвесторов 10 млн акций, что составит по итогам размещения — 12% от капитала компании. Организатор размещения – АЛОР, соорганизатор — ИВА Партнерс. Дата и цена размещения будут определены в ближайшее время на Совете директоров компании.

Центр Genetico — резидент Сколково, резидент Технопарка Московского центра инновационных технологий в здравоохранении — Medtech Moscow, дочерняя компания Института Стволовых Клеток Человека (ИСКЧ, МБ: ISKJ). Компания работает в области медицинской генетики и генетических исследований, внедряя в практику здравоохранения инновационные решения для диагностики, профилактики и лечения генетических и социально-значимых заболеваний.

Привлеченные в ходе IPO средства Genetico планирует направить на развитие генетических сервисов в России, выход на зарубежные рынки, регистрацию собственных тест-систем, а также на создание препаратов-кандидатов генной терапии для лечения орфанных заболеваний.

По словам директора Genetico Владимира Каймонова: «Рынок медицинской генетики в России находится на раннем этапе развития.

( Читать дальше )

Технический анализ акций на 28.11.2022: падение ликвидности

- 28 ноября 2022, 11:51

- |

Но пока, с технической точки зрения мы находимся точке закупа по тренду вверх.

На что я бы обратил внимание, так это на объемы:

Когда объемы падают, падает ликвидность, а значит, торговля по техническому анализу становится более рискованной!

Падение ликвидности даже становится заметным по дневным графикам цен, особенно в не самых ликвидных бумагах.

( Читать дальше )

"Биннофарм групп" не исключает возможности выхода на биржи Гонконга и Шанхая

- 22 ноября 2022, 16:29

- |

Российская фармацевтическая компания «Биннофарм групп» (входит в АФК «Система») не исключает возможности выхода на азиатские биржи, в частности, на биржи Гонконга и Шанхая. Об этом сообщил ТАСС генеральный директор компании Рустем Муратов в кулуарах выставки Pharmtech & Ingredients.

«Один из потенциальных вариантов — посмотреть на азиатские биржи, на китайские — это Гонконг, Шанхай», — сказал он.

Гендиректор компании рассказал, что «Биннофарм групп» «сохраняет виды» на проведение IPO.

«На сегодняшний день то, что с рынком происходит, мы не слишком видим. Но ситуация меняется каждый день. <…> Сейчас похоже, что начинается некоторый интерес у российских частных инвесторов, как мы и думали», — объяснил он.

В мае Муратов говорил, что «Биннофарм групп» не исключает возможности проведения IPO в ближайшее время.

fomag.ru/news-streem/binnofarm-grupp-ne-isklyuchaet-vozmozhnosti-vykhoda-na-birzhi-gonkonga-i-shankhaya/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал