exxon mobil

Прогноз акции нефе-газовых компаний. Рассмотрим Лукойл, Газпром, Exxon mobil, Роснефть.

- 12 марта 2021, 11:41

- |

- комментировать

- Комментарии ( 0 )

⚡️Прогноз акций НЕФТЕ-ГАЗОВЫХ компаний РФ и США. Акции: Лукойл, Газпром, Exxon mobil, Роснефть...

- 08 марта 2021, 18:27

- |

10-K - EXXON MOBIL CORP

- 25 февраля 2021, 02:00

- |

Прочитать его можно по ссылке: www.sec.gov/Archives/edgar/data/34088/000003408821000012/0000034088-21-000012-index.htm

Дата публикации: 24.02.21 05:01 PM (NYT)

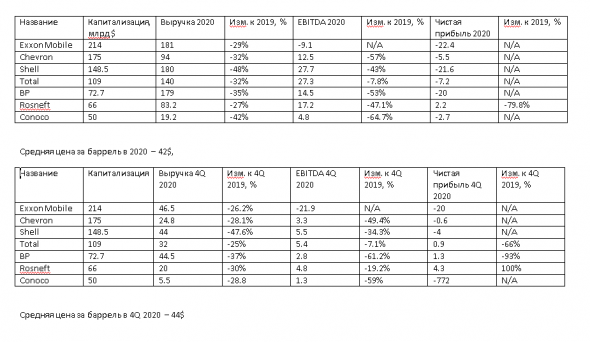

Нефтяные мейджоры 2020

- 15 февраля 2021, 18:28

- |

Как то уже писал, что самые дорогие компании (хоть и с большими дивидендами в долг) типа Exxon, Chevron, Shell — не шибко инвестиционно-привлекательны. Сам лично выбрал BP, Conoco и основной stake в PetroChina.

Коротко по каждой:

1. ВР — огромная выручка, одни из самых инновационных нефтегазовиков, инвестируют в водород, биотопливо, есть доля (20%) в Роснефти. Все еще находятся под давлением разлива нефти в Мексиканском заливе, но по текущим — потенциал есть;

2. Conoco Phillips — хороший баланс (небольшой долг), грамотное M&A сланцевика Concho на дне цикла по разумной цене, market cap

самый низкий из семёрки;

3. PetroChina - p/b=0.31, p/s=0.3, div yield=6-7%. Считаю, что при текущих ценах на нефть в течении нескольких лет вероятно удвоение капитализации от текущей оценки (основные причины тут - https://smart-lab.ru/blog/676086.php).

( Читать дальше )

Exxon - див отсечка + потенциал

- 08 февраля 2021, 19:02

- |

Сегодня последний день, когда Exxon торгуется с квартальными дивидендами (годовая доходность ~7-7.5%)

Помимо дивидендов, Exxon все еще сильно отстает от темпов восстановления нефти и дает неплохую возможность, чтобы отыграть эту разницу.

Я сохраняю краткосрочную позицию о которой писал здесь. Позиция на 1-4 месяца, в зависимости от скорости реализации потенциала.

Дальше реклама моего канала, так что можно не читать:

Сегодня опубликовал инвест новую идею, которая должна показать значительные темпы роста на протяжении 2-3 лет. Сам зашел в идею — скрин там же.

Не является индивидуальной инвест рекомендацией.

ExxonMobil - анализируем компанию для долгосрочного инвестирования

- 26 января 2021, 23:17

- |

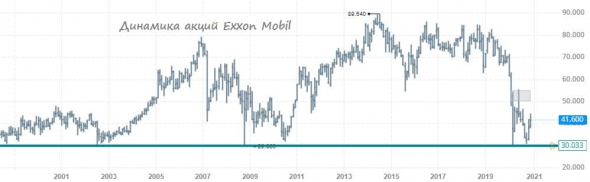

💲$XOM ExxonMobil. Нефтегазовая компания, ориентированная на добычу нефти и газа, нефтепереработку, химическую промышленность, и последующую реализацию. Котировки акций на момент написания статьи: 49,00$

🔹История. Компания, которая вряд ли требует особого представления. Прямой правопреемник (с небольшими допущениями) легендарной Standard Oil Джона Рокфеллера, основанной в 1870году. Некогда компания с самой большой рыночной капитализацией — $525млрд на своем пике в 2007году – против $207,5млрд сегодня, дивидендный аристократ, по праву заслуживает особого внимания.

🔹Дивиденды. Согласно официальным данным, компания является дивидендным аристократом на протяжении 37лет. Однако копнув в дивидендную отчетность компании с 1911года, видно, что компания не снижала годовые дивиденды ни разу с 1948года, а вообще за последние 100 лет ни разу их не отменяла. Да и даже в текущий коронакризис руководство компании неоднократно заявляло, что выплата дивидендов для них – это один из главных приоритетов. Сегодня компания платит по

( Читать дальше )

4 дивидендных лидера на 2021 год - компании с прибылью более 70%

- 09 января 2021, 10:31

- |

- В то время как рынки находятся на рекордно высоких уровнях, ряд компаний с сильными балансами и солидными денежными потоками продолжают торговать по заниженным оценкам.

- Поскольку вакцины, наконец, вводятся по всему миру, ряд качественных компаний по-прежнему торгуют на уровне, равном половине их допандемического уровня.

- Добавление корзины этих компаний в свой портфель может добавить значительный потенциал роста, со средним потенциалом роста более 80%.

- Кроме того, эти компании сохранили свою очень привлекательную доходность в течение 2020 года и в настоящее время имеют среднюю доходность 6,4%.

2020 год стал годом, когда компании SaaS и те, кто готов решить проблемы пандемии, увидели, что их акции достигли рекордно высокого уровня. В результате у ряда компаний остались хорошие балансы, сильные денежные потоки и очень привлекательная доходность при заниженных оценках. В начале 2021 года мы определили четыре позиции в нашем портфеле, которые соответствуют этим критериям: Exxon Mobil Corporation (

( Читать дальше )

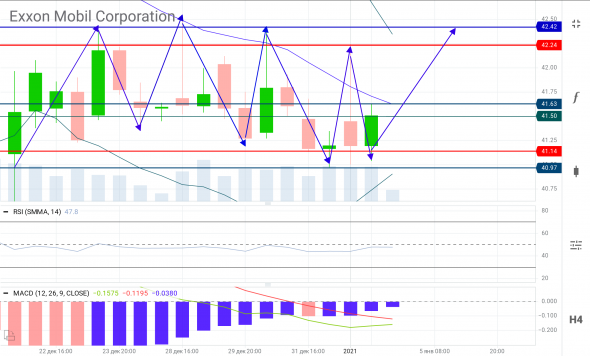

XOM | Exxon Mobile Corporation консолидация, краткосрочно 40.97$ ... 42.42$.

- 05 января 2021, 07:57

- |

Цель ~ в диапазоне на дивидендной отсечке 10.02.21: 43.34$ … 45.45$.

Дивиденды: 0.87$ * 4 (ежеквартально).

Exxon Mobil: а есть ли порох в пороховницах?

- 28 декабря 2020, 11:44

- |

🛢 Exxon Mobil уделяет приоритетное внимание сохранению дивидендов для своих акционеров, в то время как цены на нефть по-прежнему остаются весьма низкими для подобной щедрости. Насколько хрупкой для компании является сложившаяся ситуация и насколько высоки риски, что от привычной дивидендной практики всё же придётся отступить? Попробуем разобраться.

🧾 30 октября Exxon сообщила об убытке в размере 18 центов на акцию по итогам 3 кв. 2020 года (по сравнению с прибылью в 68 центов тремя месяцами ранее), хотя рынок ожидал более глубокий убыток – около 28 центов на акцию. При этом выручка упала тогда сразу на 29% до $46,2 млрд, оказавшись чуть ниже прогнозов.

💰 А теперь представьте, насколько сложно американскому нефтяному гиганту в сложившихся условиях сохранять квартальные дивиденды на уровне 87 центов на акцию? Для тех кто забыл — напомню, что ExxonMobil 109 лет подряд выплачивает дивиденды, из которых в течение последних 38 лет компания повышала дивидендные выплаты в среднем на 6,1% в год.

🙇♂️ Чтобы защитить свои выплаты и почётный статус дивидендного аристократа, компания уже сейчас всерьёз занялась вопросами сокращения своих расходов:

1️⃣ В 2021 году капзатраты сокращены до $16-19 млрд, что заметно ниже целевого показателя за 2020 год в размере $23 млрд. И это притом, что уже в этом году Exxon сократила инвестиции на $10 млрд. С 2022 по 2025 гг. компания планирует ежегодно тратить на эти цели $20-25 млрд, что также ниже первоначальных целей.

2️⃣ Exxon планирует сократит свой штат в США на 1900 человек, после уже объявленного сокращения 1600 сотрудников в Европе в начале декабря. В целом ожидается, что ликвидировано будет порядка 14 000 рабочих мест.

3️⃣ Заглядывая в 4 кв. 2020 года, Exxon подтвердила, что прогнозируется списание $17-20 млрд, заявив при этом, что инвестиции в некоторые газовые активы прекратятся.

4️⃣ Компания также может продать активы более чем на $15 млрд для оптимизации бизнеса.

🙅♂️ Тем не менее, несмотря на все эти старания, на Уолл-Стрит растут сомнения в том, что Exxon Mobil сможет сохранить свои текущие дивиденды, даже несмотря на активную работу по сокращению расходов. В частности, аналитики JPMorgan заявили, что сокращение дивидендов всё ещё реально в начале 2021 года, интерпретируя обещание Exxon «поддерживать надёжные дивиденды» как намёк на возможное невыполнение обещания сохранить их на текущем уровне.

Если говорить в целом, то нетрудно сделать вывод, что финансовые показатели Exxon традиционно очень чувствительны к ценам на нефть, очень сильно коррелируя с ней. В текущих ковидных условиях это может означать как быструю краткосрочную прибыль (вместе с ростом котировок и возможностью сохранять дивидендные выплаты), так и резкие продажи, которые мы наблюдали в этом году, когда котировки цен на чёрное золото попадали под резкое давление на рынке.

👉 По большому счёту, это своеобразная лотерея, но с очень приятной ДД почти в 10%. Я на небольшую часть портфеля в своё время прикупил в течение года бумаг Exxon, успел даже пару раз получить дивидендные выплаты, и по всей видимости буду держать, пока дивидендная риторика в один прекрасный момент не изменится в худшую сторону, а руководство не признает свою беспомощность в поддержании высоких дивидендов.

Очень надеюсь, что до этого найдёт, но на всякий случай добавил в свой портфель и акции Chevron, который в моменте даже обходил Exxon по капитализации, но потом статус-кво был восстановлен. Всё-таки Chevron сейчас – единственный представитель из энергетического сектора в индексе Доу Джонса, да и движется он немного другим путём, если сравнивать с Exxon, уделяя куда большее внимание модному нынче акценту в сторону ВИЭ.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал