etf

Про взаимные фонды, ETF и ETP

- 29 ноября 2017, 12:20

- |

После чтения проспекта VXX появилось желание написать про коллективные инвестиции что-нибудь хорошее, доброе, вечное. Так сказать, проявить к ним Безграничную Доброту, Сочувствие и Милосердие. Особой строгости в статье не будет, скорее суть дела, как я ее вижу. Огромное спасибо MadQuant за пояснение разницы между ETF и ETN.

Все начинается с желания одних людей иметь процент от управления бабками других людей. Обе стороны здесь заинтересованы. Управляющий имеет бабло с комиссий, причем без финансовых рисков. Управляемый получает психологический комфорт, от того, что непосильным трудом нажитое пристроено и ынвестировано, иногда даже выхлоп на вложенное получает. Таким образом, есть взаимное желание. Когда есть взаимное желание, что-то рано или поздно будет.

Естественно, архитектуру процесса придумывают управляющие. Что им хочется? Побольше бабла. Логично, что надо создать систему, которая позволяет инвесторам вкладывать бабло легко и непринужденно. Чем больше бабла инвесторов--тем больше комиссов. Профит же. Поэтому надо, чтоб ынвестор мог расстаться со своими деньгами быстро, четко, без рутины, всяких заморочек и лишних раздумий. Самым первым шагом на этом пути был mutual fund (в РФ имеется полный аналог--ПИФ).

( Читать дальше )

- комментировать

- 4.8К | ★4

- Комментарии ( 4 )

ETF фонды на форекс. Подскажите хорошего брокера, у кого торгуются etf.

- 28 ноября 2017, 20:24

- |

- ответить

- 51 |

- Ответы ( 2 )

Обязаны ли ETF (ETP) хеджироваться?

- 28 ноября 2017, 14:59

- |

Насколько я понял, если рассмотреть любой ETF (LETF, ETP, ETN, whatever), то вроде бы по сути он основан на договоре между управляющей компанией (Management Company--MC) и авторизованными участниками (Authorized Participants--АР). Насколько я понимаю, МС обязана обменивать у АР юниты в обе стороны по курсу, жестко определяемому индексом ETF. Собственно, на этом договорняке все exchange traded фонды и продукты и основаны. И всем хорошо, биржа и брокер получают дешевый инструмент со всеми свойствами обычной акции для окучивания клиентов, клиенты получают дешевый инструмент для покупки острых ощущений (а может и прибыли, всякое бывает :)), АР получает возможность безрискового арбитража биржевого курса ETF с курсом по индексу, МС получает возможность брать комиссию за управление прямо из бабла, полученного от АР. Но есть нюанс--изначально у МС на счету бабки от АР, и для некоторых «вечно падающих» индексов типа inverse SPX (ETF ticker SH) или SPVIXSTR у МС появляется горячее желание не покупать «заведомо» падающее. Потенциально это может привести к серьезным рискам для МС, а значит, и для держателей юнитов. В законодательстве я не разбирался, соответственно вопрос--каким законами это регулируется и где можно найти инфу по обязанностям управляющей компании по отношению к вложениям в реально торгуемые вещи и хеджированию своих обязательств перед АР?

Когда рынок достигнет пика? Модельный портфель Smart Value в ноябре

- 27 ноября 2017, 22:43

- |

Еще прошлым летом я говорил о том, что почти никому не известная компания Tencent станет крупнейшей в мире через пять лет.

За этот год ее акции выросли более чем на 100%. На прошлой неделе Tencent опубликовала последний квартальный отчет: продажи выросли на 61%, а прибыль на 69%. Сейчас Tencent – шестая в мире компания по рыночной капитализации, после Apple, Alphabet (материнская компания Google), Microsoft, Amazon и Facebook.

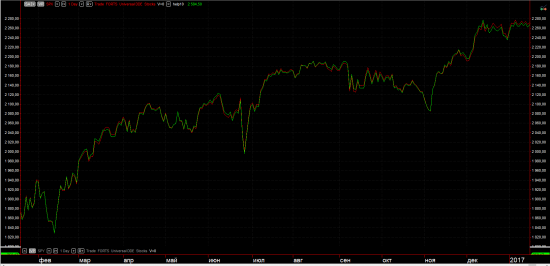

Сегодня у меня для вас важная мысль – пик фондовых рынков будет достигнут не ранее 2019 или даже 2020 года.

Более того, мы еще даже не достигли полноценной финальной стадии роста. И я хочу, чтобы вы воспользовались текущим моментом. Потому что потом, когда мы увидим оборотную сторону быстрого роста, рынки скорее всего не дадут интересной доходности в течение многих лет.

Сегодня я хочу рассмотреть эту идею подробнее. Я объясню, когда именно рынок достигнет пика, а также поделюсь, какая акция сегодня является моей любимой (вы удивитесь).

( Читать дальше )

Как заработать на миллионах китайских потребителей

- 27 ноября 2017, 22:12

- |

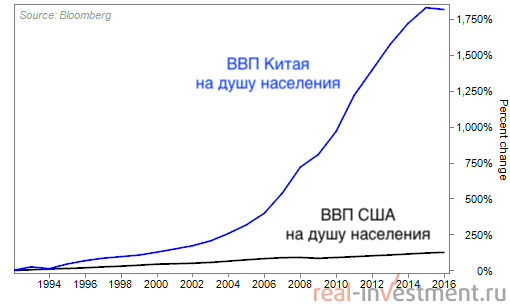

Более 800 миллионов китайцев выбрались из бедности с тех пор, как Китай начал проводить экономические реформы в 1978 году.

В 90-е годы рост ВВП Поднебесной ушел в абсолютный отрыв. Посмотрите в сравнении с США:

ВВП Китая на душу населения вырос примерно вчетверо с 1990 года. Но Китаю все еще предстоит большой путь.

Более половины населения Поднебесной считаются «сельскими бедняками» — это фермеры с минимальным доходом, которым приходится каждый день выживать, как могут. Пять лет назад около 100 миллионов китайцев жили менее чем на доллар в день. Сегодня это количество сократилось вдвое до 46 миллионов. Происходят быстрые изменения.

Глава Китая Си Цзиньпин недавно заявил, что он победит бедность к 2020 году. Это может звучать невозможным. Но у китайского правительства превосходные успехи в решении этого вопроса и превращении бедняков в потребителей.

( Читать дальше )

Могут ли рядовые инвесторы обогнать индексный ETF на горизонте 5 лет? (часть 2)

- 27 ноября 2017, 11:32

- |

Первую часть поста можно найти здесь https://smart-lab.ru/blog/432911.php

6. Электроэнергетика.

В составе активов ETF FXRL есть три акции, представляющие данный сектор: ФСК ЕЭС, Русгидро и ИНТЕР РАО. Я выбираю в «Портфель дилетанта» ФСК. Данная компания имеет низкие мультипликаторы, платит щедрые дивиденды (правда пока только за последние два года). Надеюсь, после 2020 года капитальные затраты сократятся и будет акционерам счастье.

Вес данной бумаги в ETF FXRL составляет чуть менее 0,5%.

Держу данную акцию в своем портфеле (также как и ИНТЕР РАО).

7. Транспорт.

Здесь выбор очевиден Аэрофлот. Компания растущая (увеличиваются пассажироперевозки и грузоперевозки из года в год). Платят 50% прибыли по МСФО (правда за 2017 год прибыль, а соответственно дивиденд, обещают быть скромными по сравнению с предыдущим годом). Ну а главный аргумент в пользу данной компании в том, что в составе активов ETF FXRL нет какой-либо другой компании из транспортного сектора.

( Читать дальше )

Вопрос Оксане Гафаити по ETF.

- 26 ноября 2017, 07:39

- |

При выходе на площадку NYSE для торговли ETF, при шорте SPDR на S&P500 (SPY), кроме затрат на комиссии брокеру и маржинального кредитования, могут присутствовать и затраты от штрафа за удержание шортовой позиции в период отсечки под дивиденды, более того, по SPY, дивы начисляются ежеквартально. Подскажите, когда происходит отсечка по этому тикеру и есть ли возможность избежать удержания штрафа? Может путём выхода из фонда в период отсечки или в нем совершенно другая схема начисления дивидендов и их начисление?

Второй вопрос: может быть существует ETF на S&P500, состоящий из фьючерсов на акции, наполняющих индекс S&P500, но не требующий переоткрытия из-за ограниченного срока жизни фьючерсов? По ним точно не удерживают дивиденды, соответственно меньше затрат.

Третий вопрос: как альтернативу на падение рынка, рассматриваю лонговую позицию инверсных ETF на S&P500, это «шортящие фонды» SDS и SPXU. Насколько я знаю, по ним не выплачиваются дивиденды, во всяком случае отсутствуют данные об этом. Так ли это? И заключительная часть этого вопроса: если даже дивиденды по данным ETF и начисляются, при входе в лонг по этим фондам, а это обратнопропорциональная позиция, как тот же шорт при лонговом SPY, штраф за удержание лонга в период отсечки, также удержат или нет? И присутствует ли маржинальное кредитование брокером при лонге SDS и SPXU?

Ситуацию по ETF на DOW и NASDAC не рассматриваю, она практически аналогична.

Заранее спасибо!

Как влияет expense ratio у ETF на котировки этого ETF?

- 17 ноября 2017, 11:07

- |

Красная линия--SPX, зеленая--SPY, умноженный на нормировочный коэффициент так, чтоб SPY и SPX совпадали в начале периода. Ну и видно, что никаких систематических отклонений тут нет, просто практически один в один копирование. Очень сильно маловероятно, что бригада создателей ETF работает бесплатно. Значит где-то что-то есть, не могу понять, что?

Остерегайтесь market orders при торговле ETFs

- 16 ноября 2017, 11:33

- |

Избежать этих проблем очень просто, и мы постоянно рассказываем об этом как в рамках наших публичных вебинаров с инвесторами, так и во время встреч с профессиональными участниками рынка ценных бумаг, призванными оберегать своих клиентов от технических ошибок.Как возникают такие невынужденные ошибки?

Клиент выставляет рыночную заявку на продажу или покупку ETF без указания минимальной/максимальной цены ('market order’), «сносит» маркет-мейкера (выкупает весь объем заявки маркет-мейкера) и «собирает стакан» (заключает сделки по заведомо худшим ценам, ниже цены маркет-мейкера). Это происходит несмотря на то, что маркет-мейкер восстанавливает размер своих заявок в биржевые стаканы в течение кратчайшего периода времени (обычно счет идет на секунды).

( Читать дальше )

Могут ли рядовые инвесторы обогнать индексный ETF на горизонте 5 лет?

- 15 ноября 2017, 08:02

- |

Прочитав вот эту запись https://smart-lab.ru/blog/431606.php в блоге автора Vladimir Kreyndel решил поделиться своими соображениями на эту тему. Благо поднята тема интересная. Своего рода вечный вопрос, что более доходно пассивные инвестиции или активные. Можно ли рядовому инвестору создать портфель из акций способный обогнать по доходности пассивный индексный фонд ETF инвестирующий в акции???

Я с уважением отношусь к финансовой группе Finex хотя бы на том основании, что они первые дали возможность нашим гражданам инвестировать в ETF на Московской бирже. Сам я инвестирую часть своего пассивного портфеля в некоторые ETF от Finex. Не хочу делать никому какую-либо рекламу (или антирекламу), но пост «Ищу человека» подстегнул во мне спортивный интерес, и я решил создать публичный «Портфель дилетанта» из акций десяти российских компаний large и mid cap.

Цель исследования возможно ли дилетанту, создать портфель из российских акций, обгоняющий по доходности фонд ETF FXRL на горизонте 5 лет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал