etf

Модельный портфель Smart Value в апреле

- 19 мая 2018, 14:38

- |

Инвесторы глядят на акции с пессимизмом, а между тем вернулся растущий тренд.

Вы знаете, что делать. Покупать! Игнорируйте СМИ и отправляйтесь делать деньги.

В прошлом месяце мы с вами обсудили, что коррекции – это нормально. И хотя мощный рост пока не вернулся на рынки, вероятность этого весьма велика.

В ходе последней коррекции позиции нашего модельного портфеля снизились в цене, некоторые довольно значительно. Но ряд наших главных идей по-прежнему показывают положительную доходность с начала года.

Технологический фонд США с тикером ROM вырос на 11% в 2018 году. Это наш любимый вариант инвестировать в финальную мощную волну роста американских акций.

Также в этом году мы получили 11% прибыли в SPDR Gold Shares Fund (NYSE: GLD), 7% в iShares MSCI Singapore Fund (NYSE: EWS) и 5% в CAF.

Я ожидаю, что эти фонды продолжат расти по мере того, как рынки вернутся к новым максимумам.

Но не все наши позиции растут. Одна из любимых акций – компания Кооса Беккера упала на 9.5% с начала года. Но я думаю, что это создает отличную возможность, поскольку ситуация с этой компанией уникальна. Она позволяет купить акции Tencent с 34% скидкой и плюс к этому получить еще десятки технологических компаний с экосистемами по всему миру бесплатно.

( Читать дальше )

- комментировать

- 394

- Комментарии ( 0 )

О том, как я покупал ETF на Московской бирже

- 14 мая 2018, 10:22

- |

Добрый день!

Сегодня не совсем обычные изменения в портфеле. Ранее я закрывал часть позиций, и где-то на 20% от капитала оказался в деньгах. И так как сумма оказалась не такая маленькая, я решил что сейчас наконец хороший момент, чтобы

1. Диверсифицировать свой портфель по разным рынкам

2. Попробовать купить ETF на Московской бирже.

Собственно этот я и сделал, купил в равных долях сразу 3 ETF фонда

— FXCN (индекс на акции Китая - http://fs.moex.com/files/6782)

— iFXIT (индекс на акции технологических компаний США - http://fs.moex.com/files/6780)

— RUSB (еврооблигации Российских компаний, $ - http://fs.moex.com/f/9544/iti-funds-etfrus-rusb.PDF)

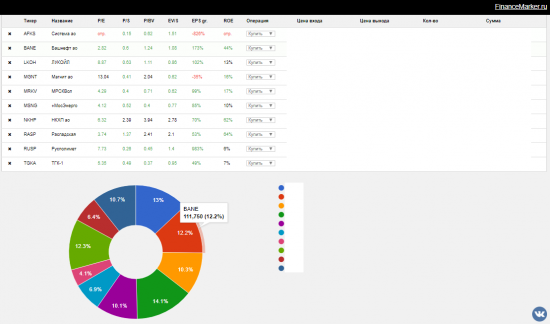

+ к этому мой портфель акций выглядит следующим образом (полный доступ по PRO статусу на financemarker.ru):

Теперь пару слов о том, как я выбирал ETF для покупки.

( Читать дальше )

Интересная зависимость между нефтью и секторами с ней связанными.

- 11 мая 2018, 14:49

- |

Интересная ситуация наблюдается сейчас в секторе энергетики и нефтедобычи. Если посмотреть на графики ниже, то видно, что с января 2016 года нефть прибавила в цене практически 165% в то время, как энергетический сектор и сектор нефте-газадобычи практически не изменились.

Такого рода ситуация не является стабильной и подобный разрыв должен схлопнуться, как это не раз наблюдалось на примере корреляции золота и индекса золотодобывающих компаний. Так вот вариантов возврата к равновесию здесь несколько:

1. Резкое снижение нефти при неизменности соотношений XLE/SPY, IEO/SPY.

2. Ростом вышеуказанных соотношений при неизменных ценах на нефть.

3. Одновременным ростом соотношений и снижением цен на нефть.

Довольно сложно дать оценку тому, какой вариант наиболее вероятен. Однако, если говорить о том, что я думаю по этому поводу, то по вероятности реализации разместил бы их следующим образом:

1 — Вариант №2;

2 — Вариант №3 ;

3 – Вариант №1, где 3 – это наиболее вероятный сценарий по-моему мнению.

( Читать дальше )

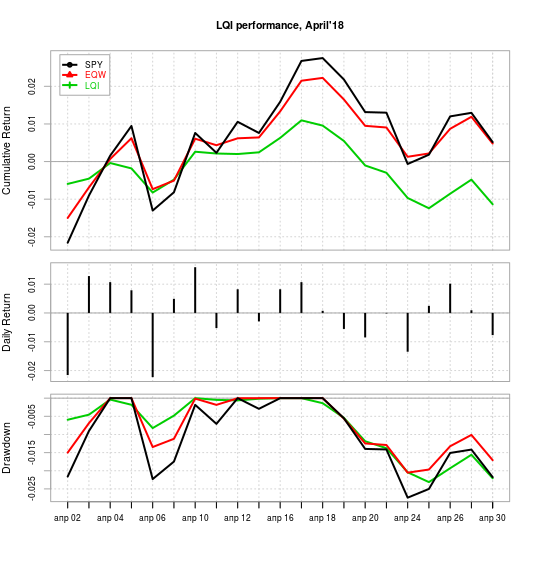

Апдейт модели LQI за Апрель'18 - 10+% годовых в $$$ не слезая с дивана!

- 02 мая 2018, 01:47

- |

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за апрель (результаты за прошлый месяц: smart-lab.ru/blog/461812.php). На рынках продолжалась неопределенная динамика, сопровождаемая движением вверх кривой процентных ставок. Итого — модель сильно (более чем на 1.5%) отстала от своих бенчмарков — SPY & EQW (равновзвешенный портфель торгуемых тикеров). Вот веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

wts ret

XLY 0.000 0.0238

XLP 0.000 -0.0414

XLE 0.000 0.0949

XLF 0.088 -0.0044

XLV 0.144 0.0106

XLI 0.129 -0.0279

XLB 0.000 0.0012

XLK 0.071 0.0006

XLU 0.000 0.0204

IYZ 0.000 0.0137

VNQ 0.000 0.0082

SHY 0.000 -0.0023

TLT 0.310 -0.0209

GLD 0.258 -0.0095

Предыдущие веса были опубликованы 1-го апреля, доходности приведены за период с закрытия 30-го марта по 30-е апреля. Корреляция между весами и ретурнами сильно отрицательная — (-0.37), на моей памяти это происходит первый раз за последние пару лет. Как следствие — сильный андерперформанс модели: (-1.1%) LQI vs +0.5% SPY & EQW. В терминах максимальной просадки в течение месяца модель чуть лучше SPY и чуть хуже EQW: 2.3% у модели vs. 2.7% SPY vs. 2.0% EQW.

( Читать дальше )

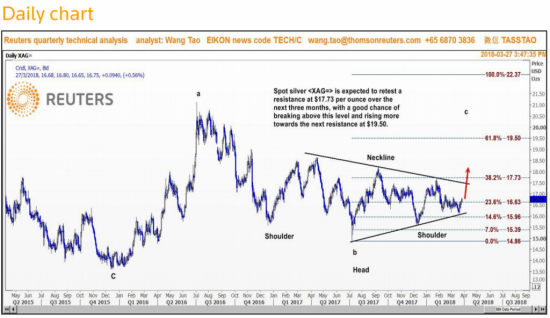

Спрос и цены на серебро могут вырасти в 2018 году

- 27 апреля 2018, 08:58

- |

( Читать дальше )

Финансовая свобода. Наталья Смирнова. Ferrein Talks. Часть 2 (Займы МФО, p2p-кредитование, кредиты бизнесу, акции investfunds NASDAQ Finviz.com, ETF на IPO)

- 25 апреля 2018, 07:22

- |

Финансовая свобода. Наталья Смирнова (Natalia Smirnova). Ferrein Talks. Часть 2 https://bit.ly/2Hp5ONZ

Осторожнее с компанией Домашние деньги (возможен дефолт)

p2p-кредитование (кореш-корешу) Заqмы, кредиту бизнесу (StartTrack от 20% годовых) Альфа Поток -сейчас 12% годовых. Ожидается их регулирование летом 2018-го

Акции

Выбираем дивидентные акции .RU NASDAQ.com (до 13% годовых в долларах)

Finviz.com цветовое обозначение лучше/хуже рынка

( Читать дальше )

Альтернатива Finex ETF

- 21 апреля 2018, 09:27

- |

На неделе появились новости, что на московской бирже появились два новых ETF не от Finex - http://assetallocation.ru/bitva-indeksov/ или https://www.vedomosti.ru/finance/articles/2017/09/05/732458-etf-provaider или www.itinvest.ru/about/news/684030/.

1. RUSB: альтернатива FXRU — т.е. на еврооблиги РФ-эмитентов. Смысла особо не понял, ибо очень похожие продукты. Сами ITI говорят, что у них в индексе гособлиг нет и индекс более корпоративный. Мне кажется за счет диверсификации это не ключевое преимущество, если преимущество вообще. Комиссия такая же, как у финекса. И можно ли его за доллары купить не ясно (FXRU можно, что я и сделал заменив им валютные депозиты).

2. RUSE: альтернатива FXRL — т.е. на индекс РТС. Вот это более радостно, ибо у ITI комиссия 0,65 против 0,90 финексовских. Еще отличие — дивиденды не реинвестируются, как я понял (itifunds-etf.com/products/rts/ написано, что Divident Treatment - Distribution).

Если Владимир Крейндель из Finex увидит пост — было бы очень интересно, Finex планируют в связи с этим комиссии снизить?

Тестирование стратегии ETF GLD vs GOLD fut.

- 20 апреля 2018, 12:18

- |

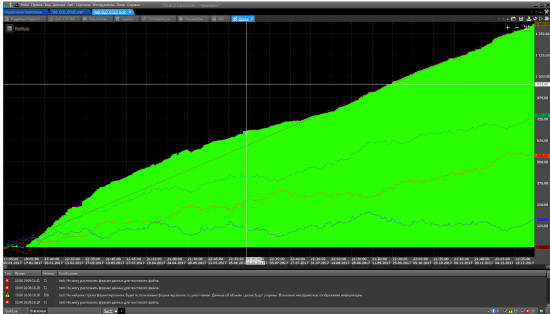

В прошлой своей статье я рассказал о возникшей торговой идее — арбитражной стратегии ETF GLD vs GOLD fut. https://smart-lab.ru/my/algo_rts/blog/all/

Для того чтобы проанализировать стратегию на предмет ее реалистичности, я обычно провожу предварительное тестирование на ТСлаб. Это удобно, экономит время, можно попробовать применить несколько торговых шаблонов, разобрать сделки на графике.

Получаем вот такой график доходности:

Торговля парами является рыночной нейтральной стратегией, разновидность статистического арбитража. Основная идея состоит в том, чтобы выбрать два актива, которые перемещаются аналогичным образом, продавать более дорогой актив и покупать более дешевый, зарабатывая на разнице в их ценах.

Идея: ETF на золото /фьючерс на золото (GLD/GOLD). Эти инструменты высоко коррелированы благодаря общему базовому активу, что позволяет выстраивать низко рискованные арбитражные стратегии, как для создания синтетических инструментов, так и для арбитражных торговых алгоритмов. Список ETF, доступных в рамках нового сервиса НП РТС для квалифицированных инвесторов https://investcab.ru/ru/otc_market/navigator/

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал