energy

NextEra - проиграли рынку в 2020

- 29 мая 2021, 00:32

- |

📌E(M)=0,45%

📌st=3,32%

Средняя недельная доходность выше среднего, однако риск соответствующе высокий.

📌correl=0,62

Корреляционный анализ показал достаточную зависимость от рынка акций.

📌Min=29,66

📌Max=84,21

📌Цена=73

Сейчас акции находятся всего в $11 от своего максимума.

📌TSR=(-3,09)%

📌km=9,50%

На данный момент доходность по акциям NextEra почти на 12,5 ниже, если считать с начала года.

📌MAR

201️⃣7️⃣: 100,65%

201️⃣8️⃣: 129,55%

201️⃣9️⃣: 112,05%

202️⃣0️⃣: 88,50%

За все 4 года NEE только 1 раз не смогла обыграть рынок, что является положительным результатом.

Еще больше детальных обзоров читайте в наших телеграммах t.me/HARE_FROM_MOEX и https://t.me/HARE_FROM_NASDAQ

- комментировать

- Комментарии ( 0 )

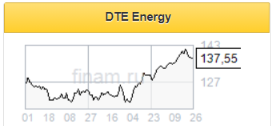

Процесс декарбонизации не пройдет легко для DTE Energy - Финам

- 27 апреля 2021, 23:26

- |

Кроме того, за первые три месяца DTE сообщила о присоединении ряда компаний штата Мичиган к инициативе MiGreenPower, благодаря которой потребители могут сами принять решение о воздействии на окружающую среду и регулировать микс мощностей в распределительных сетях DTE. Крупнейшими новыми потребителями в рамках проекта станут Bedrock и Major Hospital, планирующие ежегодное потребление «чистой» электроэнергии в размере 22 млн КВт*ч и 10 млн КВт*ч соответственно, начиная с 2023 года.

Однако, несмотря на активность в ВИЭ сегменте и планы по выходу на углеродную нейтральность к 2050 году, DTE на конец 2020 года производила из угля и нефтепродуктов около 50% всей собственной электроэнергии, что делает ее одной из наименее «зеленых» электроэнергетических компаний США. Дивидендная доходность DTE не является высокой для электроэнергетической отрасли: ожидаемая DY 2021 года составляет лишь 3,14%. Кроме того, рынок по-прежнему ожидает анонса даты спин-оффа газового сегмента DTE Midstream, который был запланирован на 2021 год. Таким образом, есть вероятность объявления даты спин-оффа в рамках квартального отчета.

Текущая рекомендация ГК «ФИНАМ» по акциям DTE – «держать» с целевой ценой $131,9 (-4,5% от текущих котировок).Ковалев Александр

ГК «Финам»

спрос на нефть падает. Возобновляемые источники энергии. Прогноз МЭА. Что будет с рублем

- 22 октября 2020, 18:07

- |

Акции Chevron могут быть интересной среднесрочной идеей - Финам

- 05 октября 2020, 15:36

- |

В то же время хотел бы отметить акции Chevron, которые росли на падающей нефти в пятницу. Бумаги компании могут быть интересной среднесрочной идеей. Также сегодня мы рекомендуем к покупке еще две бумаги — из российских это акции «Норникеля» (бумага достаточно просела и от текущих уровней можно сформировать длинную позицию на среднесрочной перспективе), из американских компаний интересны для покупки акции RNG Energy.Бикташев Расим

ГК «Финам»

3000 USD за акцию Tesla(TSLA) где справедливая цена акций лучшего автопроизводителя в мире

- 16 июля 2020, 15:47

- |

Больше 100 лет назад Ford убрал с улиц городов срущих и постоянно требующих сена и овса лошадей (кучера и владельцы лошадей очень сильно сопротивлялись, придумывали различные отговорки и чинили всякие препятствия, для инновационного вида транспорта), кстати в деревнях лошади массово использовались еще минимум лет 50, так и сегодня Tesla задает инновации и моду рынку, уже нет бывалых очередей за бензиновыми и дизельными автомобилями, а когда смотришь очередной дайджест Tesla на YouTube, всплывающая реклама Volkswagen рассказывающая о семейных ценностях и удобстве автомобиля просто умиляет, прямо слезы накатываются и про себя думаешь, лучше бы они деньги на разработку электромобиля потратили, чем на рекламу продукта из прошлого века. Рынок бензиновых авто сильно сужается, все хотят электромобиль это новая “Американская мечта” для всех людей у которых прежде был автомобиль, смотрят на Tesla и слюнки пускают, хочу, хочу и хочу. А традиционные производители, ведут себя как компания Kodak, продолжая выпускать пленочные фотоаппараты, когда уже есть неплохие и недорогие цифровые, нет фанаты и у пленочных будут ну 1 — 3% от рынка. Вернемся к Немцем, пока они потягивают пивко и жалуются, что экономика стагнирует новые авто не продаются, у них прямо под Берлином возводится новая

( Читать дальше )

[NYSE:SDT] SandRidge Mississippian Trust I - фундаментальный (финансовый) анализ компании.

- 12 октября 2016, 22:00

- |

![[NYSE:SDT] SandRidge Mississippian Trust I - фундаментальный (финансовый) анализ компании. Картинки по запросу SandRidge Mississippian trust](http://s2.q4cdn.com/943230101/files/design/sd-logo.jpg)

Описание компании:

SandRidge Mississippian Trust I (NYSE:SDT) является доверительной компанией, которая владеет роялти 37 горизонтальных скважин Sandridge и 123 горизонтальных скважин, которые будут разработаны. Роялти дает SandRidge Mississippian Trust I до 90% доходов от развитых скважин и 50% доходов от скважин, которые будут разработаны. И развитые скважины, и регионы, которые будут разработаны расположены в Оклахоме, к югу от границы Канзас. Компания не несет ответственности за какие-либо из капитальных затрат на разработку скважин, но получит выручку после того, как операционные расходы вычитаются.

первичное публичное размещение акций компании на NYSE произошло 6 апреля 2011 года компания предложила 15М акции каждый за $ 21. Компания изначально планировала продать 12.5M акций. Предложение принесло компании в общей сложности 315M$. Ведущими андеррайтерами IPO были Raymond James Financial и Morgan Stanley.

( Читать дальше )

Что ждет нефть покажет газ

- 12 декабря 2015, 00:19

- |

Не реже раза в месяц с 2010 года серьезные аналитические агентства, именитые представители индустрии, предсказатели всех мастей с умным видом пишут или объясняют «на пальцах» в интервью CNBC/Bloomberg и другим СМИ, почему добыча обязательно сократится при ценах ниже $7/mmBtu, почему «текущая» (она уже 5 лет «текущая») ситуация невозможна...

Тем временем сегодня цены на природный газ в США снижались до самой низкой отметки за последние 20 лет ($1.973/mmBtu)

Думаете с нефтью такого произойти не может? А почему, собственно?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал