bubble

markets report 19/7/24

- 19 июля 2024, 09:29

- |

Всем пятница! Выпуск 379

Главной новостью за последнее время было конечно покушение на Трампа или американского кандидата в президенты. НО страна это не наша поэтому об этом позже. А для начала наш любимый и родной российский рынок и наша валюта. Фондовый рынок России выглядит не очень, а именно на нем идет полноценная коррекция. Конечно потрепало наши индексы, и отскоки от сильных уровней случались, ибо не все верят, что настало время продавать или фиксировать прибыль. Часто финансовые рынки движутся волнами, то есть происходит сильное движение, потом либо откат, либо топтание на месте, когда шумиха замирает. Вот оба наши индекса пока на этой неделе демонстрируют боковой отдых после второй волны снижения.

IMOEX фактически пробил ключевой уровень в 3000 пунктов. Это произошло почти на 5й раз и спустя почти год. Поэтому из-за уважения к таким цифрам рынок пока тусуется здесь, обозначая эту планку уже как сопротивления, спустя год поддержки. Отсюда даже индекс может немного подрасти выше 3000 пунктов, отыграв технический отскок.

( Читать дальше )

- комментировать

- 264

- Комментарии ( 0 )

Гуру и пузыри

- 12 апреля 2024, 12:36

- |

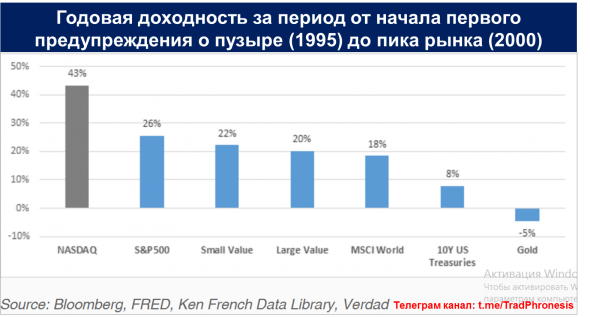

В 1995 г. индекс S&P 500 взлетел на 38%. Резкий рост последовал за четырьмя годами стабильного повышения рынка. В этот год известные всем Рэй Далио (Bridgewater Associates) и Питер Линч (Fidelity Magellan Fund) сократили риски и начали предупреждать инвесторов о пузыре.

Затем с S&P 500 случилось это: 1996 +23%; 1997 +33%; 1998 +28%; 1999 +21%. За тот же период NASDAQ показывал в среднем около 40% годовых.

Джордж Сорос в 1997 г. открыл короткую позицию по акциям технологического сектора и потерял на ней 700 млн. долл. Его фонд Quantum пережил худший за всю историю год. Шон Паттисон, представитель группы фонда Сороса, сказал: «Мы слишком рано объявили о лопнувшем интернет-пузыре.»

В 1999 году Баффету пришлось оправдываться на CNN за отсутствие в его портфеле AOL и Yahoo!.. Он говорил, что “не может предугадать, как будут выглядеть технологические компании через 10 лет. Или кто станет лидерами рынка.”

Далио, Линч, Маркс (Говард), Сорос и Баффет — все они заметили пузырь и предупредили инвесторов об опасности. Но их предвидение пришло слишком рано. На рисунке вы можете увидеть среднегодовую доходность рыночных инструментов от первых предупреждений о пузыре до пика рынка в марте 2000. (Телеграм канал: t.me/TradPhronesis)

( Читать дальше )

Ждать ли очередного пузыря или, если пузырь и будет, то он будет совсем иной?

- 09 октября 2020, 14:25

- |

Очень хочется надеяться, что плачевные уроки начала нулевых уже извлечены сполна и были весьма ощутимыми и болезненными, ибо, когда технологический пузырь лопнул в 2000 году, индекс Nasdaq упал более чем на 80% за два года, а S&P 500 потерял примерно 50%.

Сегодня, более 40% стоимости индекса Nasdaq, 40% обеспечивают акции именно технологических компаний.

На рынке IPO эдакая IPO-мания, где безумно скупают акции убыточных компаний (гонка за компаниями с очень плохими показателями и за обанкротившимися компаниями) и что интересно, качество очень многих компаний, не лучше, чем было в начале нулевых. Да и с начала 2020 года на биржи США вышли более 235 компаний, больше было только в 2000 году — 439. Да и количество SPAC компаний на биржах постоянно растёт...

Нынче, на биржах стало очень много розничных или массовых инвесторов. Аналогичный сильный приток розничных инвесторов уже был в 1999 году перед крахом доткомов и в 2007 году перед мировым финансовым кризисом.

( Читать дальше )

1929... 1987... 2018... S&P, Dow Jones - пузырь накануне краха

- 31 марта 2018, 10:25

- |

Я уже публиковал посты на тему возможного краха. И ожидаемый период обвала был в начале марта, но тогда цена пошла еще на один, как сейчас понятно последний перехай боковика, и последующее снижение 12.03-23.03 подтвердило паттерн обвала биржевого пузыря.

ОБРАЩАЮ ВНИМАНИЕ: как правило биржевые пузыри и последующие крахи практически никак не коррелируют с состоянием экономики, так как являются следствием психологии рыночной толпы.

Я продолжаю удерживать позиции на Доу-Джонсе, открытые 12.03 и 16.03. Объем 20 лотов. Стоп в зоне входа. Сейчас для меня риска нет, а прибыль в случае провала может стать существенной.

То чувство, когда нет отложенного спроса!

- 21 июня 2017, 22:54

- |

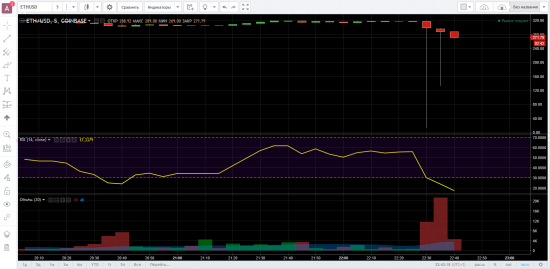

У эфира отложенный спрос, по косвенным оценкам не превышал 100 миллионов долларов за все последние недели упоротого роста. А капитализация более 30 миллиардов, некоторые краудсейлы более 100 миллионов (прям мировые рекорды, ага!). И вот видимо результат, когда кто-то попробовал с ICO продать совсем чуть-чуть, быть может сотую часть полученных монет:

А представьте верующих в бесконечный вертикальный рост, как их скрепы пошатнулись в этот тонкий момент :) Технология и криптовалюта будущего, которая согласно негласному основному догмату должна быть интересна всем корпорациям и банкам, именно как предмет для покупки. Выросла более чем в 50 раз за неполных полгода. Быть может отчасти обоснованно, но насколько процентов? Как на мой вкус, все эти умные контракты, даже при условии гарантированной монополии на рынок децентрализованных вычислений (кто-ж её позволит?), не могут сегодня стоить даже 2 миллиарда долларов. Это просто настолько огромные сумасшедшие деньги, что для хомяков покупающих пузырь, становятся просто абстракцией — им достаточно отмахнуться аргументом о том, что у корпораций миллиарды абсолютно лишних денег на счетах есть, и они безусловно рады их потратить на какую-нибудь «инновацию». Хотя это уморительно смешно звучит, учитывая насколько прагматичны в среднем топ-менеджеры крупных компаний и банков. В итоге получилась стандартная пирамида, когда покупатели идут стадно, под поток совершенно лживой сказки (аналитикой ангажированный PR через разные СМИ, называть не хочется). Но прибыль зафиксировать имеют право лишь организаторы хайпа, а остальные пускай несколько лет ждут возвращения пузыря. В истории криптовалют уже была настолько-же заметная попытка выманить биткойны у владельцев, когда безудержно и беспричинно рос лайткойн в 2013 году. На сегодняшнее время эта криптовалюта только только вернулась к своим историческим максимумам ;)

Сладкая вера в бесконечный рост!

- 10 июня 2017, 12:01

- |

- Фантастические обороты, на фоне мизерного отложенного спроса. Без многократного обвала невозможно продать и 2% от денежной массы.

( Читать дальше )

Индексные фонды - новый пузырь?

- 26 февраля 2017, 16:34

- |

1) Доходность акций падает;

2) Лидер «индексов» Vanguard сообщает о рекордном приросте в 2016-м году;

3) Даже Баффет рекомендует мелким и средним инвесторам вкладываться в индексы (последнее письмо от 25.02.2017)

Приходим к логическому выводу что индексы раздувают капитализацию фирм-компонентов индекса, тем самым убивая доходность акций, хотя цена акций будет расти, что и наблюдаем с 2009-го.

Что делать?

Kaк мне кажется, надо искать стабильные средние и мелкие фирмы, не входящие в индексы и просчитывать их финансовые показатели.

А что вы думаете?

Теория большого дурака (Greater fool theory).

- 16 августа 2016, 21:49

- |

Если Вы когда-либо покупали акции, недвижимость или что-либо аналогичное на всемирно известном аукционе Ebay за большую цену, чем это стоило на самом деле, Вы вполне могли бы стать жертвой теории большего дурака. Теория основана на вере в то, что если Вы платите за товар стоимость большую, чем она есть на самом деле, то Вы всегда сможете перепродать его кому-то еще за еще большую стоимость. Проблема в соответствии с этой теорией состоит в том, что Вы можете стать самым большим дураком и остаться с этим, высоким в цене активом окончательно.

Вдохновением для написания данной статьи послужило то, что в последнее время я сталочень часто видеть многочисленные жалобы на тематических финансовых форумах и блогах их идея в том, что недвижимое имущество и фондовый рынок являются беднымии бесперспективными инвестициями. Вероятно люди просто не задавались вопросом что делать если я дурак, как это однажды сделал я. Поэтому, читая все эти комментариив интернете и вчитываясь конкретно в их детали и мелочи, мне стало очевидна одна простая вещь. Все что приобрели эти люди, находилось в тот момент на самых высоких позициях рынка, следовательно они заплатили очень высокую цену.

( Читать дальше )

Авто рынок США - новый пузырь.И тенденции на рынке Auto Loans ABS

- 14 января 2016, 00:08

- |

Пока все смотрят на энергетический сектор, не обращая внимания на внутренний рынок США. В последнюю пару лет на фоне падения безработицы и достаточно слабого роста заработных плат, на рынке авто кредитования образовался настоящий пузырь. ЗХ уже отмечало данное веяние, поэтому не вижу смысла заниматься копи пастом статьи: Is The Auto Loan Bubble Ready To Pop? и Auto Loan Madness Continues As US Car Buyers Take On Record Debt, Lunatic Financing Terms.

И первые звоночки уже прозвенели. Финансовые и нефинансовые компании, которые финансировали данный бум, активно начали скидывать эти активы со своих балансов, закатывая их в ABS (asset backed securities). Стоит рассмотреть такие тенденции, которые, если честно, ничего не сулят хорошего для кредиторов, покупателей ABS и авто производителей. Качество заемщиков продолжает ухудшаться, что приводит компании к политики перераспределения рисков. Сказать, что рынок суб стандартных авто кредитов велик нельзя, но совокупные объемы выданных в данной плоскости кредитов приближается к объемам 2006-2007 годов. Совокупную статистику по финансированию авто рынка можно посмотреть здесь (большей частью ЗХ опирается на данный отчет): State of the Automotive Finance Market Third Quarter 2015

В целом, по рынку ABS Auto loans:( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал