SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

X5 retail group

X5 Retail Group - планирует открыть около 2500 новых магазинов в 2018 году

- 29 марта 2018, 16:54

- |

X5 Retail Group планирует открыть около 2500 новых магазинов в 2018 году, сообщил глава компании Игорь Шехтерман в ходе телефонной конференции для инвесторов.

Речь идет обо всех форматах Х5, пояснил он (Х5 управляет магазинами «Пятерочка», супермаркетами «Перекресток» и гипермаркетами «Карусель»).

Интерфакс

РНС

Речь идет обо всех форматах Х5, пояснил он (Х5 управляет магазинами «Пятерочка», супермаркетами «Перекресток» и гипермаркетами «Карусель»).

Интерфакс

РНС

- комментировать

- Комментарии ( 0 )

X5 Retail Group - ГДР компании могут включить в индекс MSCI Russia в рамках майской ребалансировки - ВТБ Капитал

- 29 марта 2018, 15:59

- |

Мартовские данные по объему торгов глобальными депозитарными расписками Х5 Retail Group на Московской бирже повышают вероятность включения этих бумаг в индекс MSCI Russia в рамках очередной майской ребалансировки. Об этом пишет стратег "ВТБ Капитала" Илья Питерский.

Приток капитала в GDR Х5 после их включения в индекс MSCI Russia с предполагаемым весом 1,9% со стороны пассивных инвесторов может составить $300 млн.

По расчетам И.Питерского, вес GDR Х5 в MSCI Russia 10/40 Index, скорее всего, составит 4,5%.

В то же время шансов на включение в индекс MSCI Russia в мае акций

( Читать дальше )

Приток капитала в GDR Х5 после их включения в индекс MSCI Russia с предполагаемым весом 1,9% со стороны пассивных инвесторов может составить $300 млн.

По расчетам И.Питерского, вес GDR Х5 в MSCI Russia 10/40 Index, скорее всего, составит 4,5%.

В то же время шансов на включение в индекс MSCI Russia в мае акций

( Читать дальше )

X5 Retail Group - Отчет за 2017г

- 29 марта 2018, 11:11

- |

X5 Retail Group

Общее число акций — 67 893 218

что эквивалентно — 271 572 872 GDR

1 акция = 4 GDR

www.x5.ru/ru/Pages/Investors/ShareHolderCapital.aspx

Free-float 37,64%

Капитализация на 29.03.2018г: 543,146 млрд руб

Общий долг на 31.12.2016г: 346,445 млрд руб

Общий долг на 31.12.2017г: 406,816 млрд руб

Выручка 2015г: 808,818 млрд руб

Выручка 1 кв 2016г: 231,611 млрд руб

Выручка 6 мес 2016г: 483,244 млрд руб

Выручка 9 мес 2016г: 739,491 млрд руб

Выручка 2016г: 1,034 трлн руб

Выручка 1 кв 2017г: 293,078 млрд руб

Выручка 6 мес 2017г: 613,879 млрд руб

Выручка 9 мес 2017г: 933,303 млрд руб

Выручка 2017г: 1,295 трлн руб

Валовая прибыль 2015г: 198,390 млрд руб

Валовая прибыль 1 кв 2016г: 56,191 млрд руб

Валовая прибыль 6 мес 2016г: 115,998 млрд руб

Валовая прибыль 9 мес 2016г: 178,552 млрд руб

Валовая прибыль 2016г: 249,985 млрд руб

Валовая прибыль 1 кв 2017г: 70,612 млрд руб

Валовая прибыль 6 мес 2017г: 147,233 млрд руб

Валовая прибыль 9 мес 2017г: 222,998 млрд руб

Валовая прибыль 2017г: 308,938 млрд руб

( Читать дальше )

Общее число акций — 67 893 218

что эквивалентно — 271 572 872 GDR

1 акция = 4 GDR

www.x5.ru/ru/Pages/Investors/ShareHolderCapital.aspx

Free-float 37,64%

Капитализация на 29.03.2018г: 543,146 млрд руб

Общий долг на 31.12.2016г: 346,445 млрд руб

Общий долг на 31.12.2017г: 406,816 млрд руб

Выручка 2015г: 808,818 млрд руб

Выручка 1 кв 2016г: 231,611 млрд руб

Выручка 6 мес 2016г: 483,244 млрд руб

Выручка 9 мес 2016г: 739,491 млрд руб

Выручка 2016г: 1,034 трлн руб

Выручка 1 кв 2017г: 293,078 млрд руб

Выручка 6 мес 2017г: 613,879 млрд руб

Выручка 9 мес 2017г: 933,303 млрд руб

Выручка 2017г: 1,295 трлн руб

Валовая прибыль 2015г: 198,390 млрд руб

Валовая прибыль 1 кв 2016г: 56,191 млрд руб

Валовая прибыль 6 мес 2016г: 115,998 млрд руб

Валовая прибыль 9 мес 2016г: 178,552 млрд руб

Валовая прибыль 2016г: 249,985 млрд руб

Валовая прибыль 1 кв 2017г: 70,612 млрд руб

Валовая прибыль 6 мес 2017г: 147,233 млрд руб

Валовая прибыль 9 мес 2017г: 222,998 млрд руб

Валовая прибыль 2017г: 308,938 млрд руб

( Читать дальше )

X5 Retail Group - cкорр. рентабельность EBITDA за 2017 г. осталась на уровне 7,7%. Дивиденды 21,6 млрд руб

- 29 марта 2018, 10:43

- |

СКОРР. РЕНТАБЕЛЬНОСТЬ EBITDA Х5 ОСТАЛАСЬ НА УРОВНЕ 7,7% В 2017 Г.

НАБ. СОВЕТ РЕКОМЕНДУЕТ ДИВИДЕНДЫ В РАЗМЕРЕ 79,5 РУБ. НА ГДР

Темп роста выручки Х5 составил 25,3% год-к-году (г-к-г), благодаря устойчивому росту сопоставимых (LFL) продаж, а также значительному росту торговой площади.

Компания добавила рекордное количество новых магазинов - 2 934 в 2017 г., увеличив торговую площадь на 1 178 тыс. кв. м, что является крупнейшей программой открытий Х5 в истории.

Валовая рентабельность снизилась на 33 базисных пункта (б.п.) г-к-г до 23,9% в 2017 г. в связи с ростом инвестиций в обеспечение лояльности покупателей, включая обновление ценностного предложения, расширение ассортимента, развитие программ для постоянных клиентов/покупателей во всех форматах. Еще одним фактором, повлиявшим на снижение валовой рентабельности, было

( Читать дальше )

НАБ. СОВЕТ РЕКОМЕНДУЕТ ДИВИДЕНДЫ В РАЗМЕРЕ 79,5 РУБ. НА ГДР

Темп роста выручки Х5 составил 25,3% год-к-году (г-к-г), благодаря устойчивому росту сопоставимых (LFL) продаж, а также значительному росту торговой площади.

Компания добавила рекордное количество новых магазинов - 2 934 в 2017 г., увеличив торговую площадь на 1 178 тыс. кв. м, что является крупнейшей программой открытий Х5 в истории.

Валовая рентабельность снизилась на 33 базисных пункта (б.п.) г-к-г до 23,9% в 2017 г. в связи с ростом инвестиций в обеспечение лояльности покупателей, включая обновление ценностного предложения, расширение ассортимента, развитие программ для постоянных клиентов/покупателей во всех форматах. Еще одним фактором, повлиявшим на снижение валовой рентабельности, было

( Читать дальше )

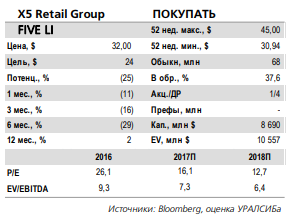

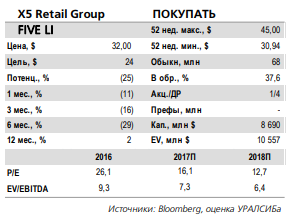

Снижение рентабельности скорректированной EBITDA X5 Retail Group уже учтено рынком

- 28 марта 2018, 20:13

- |

В четверг, 29 марта, будут опубликованы показатели X5 Retail Group за четвертый квартал 2017 года по МСФО.

Компания уже сообщила, что розничная выручка в 4К17 превысила уровень годичной давности на 23,4% (в 3К17 — на 24,9%), а сопоставимые продажи выросли по сравнению с аналогичным периодом 2016 года на 3,5%. Мы связываем ухудшение динамики выручки с ослаблением позитивного эффекта от концептуального обновления магазинов и сравнительно низкими темпами инфляции. По нашим оценкам, консолидированная выручка за четвертый квартал должна составить 361,4 млрд. руб.Sberbank CIB

Мы ожидаем по итогам квартала валовой прибыли на сумму 84,0 млрд. руб., такой показатель предполагает валовую рентабельность на уровне 23,3% (в 3К17 она составила 23,7%, а в четвертом квартале 2016 года — 24,3%). На валовую рентабельность негативно влияли активные промоакции (это общеотраслевая тенденция) и увеличение доли региональных магазинов в структуре выручки.

Операционные расходы в октябре — декабре, по нашим оценкам, вероятно, превысили уровень 3К17, и составили 17,5% выручки (без учета амортизации и программ долгосрочного стимулирования сотрудников). Такие ожидания резко противоречат историческим сезонным тенденциям (которые предполагают снижение общих, коммерческих и административных расходов к концу года в связи с ростом выручки) и они обусловлены несколькими обстоятельствами. скорректированной EBITDA X5 Retail Group уже учтено рынком.

В частности, в 3К17 X5 Retail Group увеличила среднюю численность персонала на один магазин и повысила заработную плату, что позволяет ожидать роста расходов на оплату труда. Кроме того, компания активно открывала новые торговые точки и приобрела в Москве, Подмосковье и Санкт-Петербурге супермаркеты «О'Кей», расположенные в районах, где проживает население с более высокими доходами. Такие магазины отличаются сравнительно низкой плотностью продаж, но при этом требуют более высоких операционных затрат.

Соответственно, по итогам четвертого квартала можно ожидать роста арендных расходов и пропорционального увеличения прочих операционных затрат. Скорректированная EBITDA, по нашим оценкам, в октябре — декабре, вероятно, превысила уровень годичной давности на 6%, составив 24,3 млрд. руб., а рентабельность по этому показателю составила 6,7% (в 4К16 она достигала 7,8%). Расходы на долгосрочное стимулирование сотрудников, вероятно, составили 1,0 млрд. руб. при нескорректированной EBITDA на сумму 23,3 млрд. руб. (рентабельность 6,5%). Чистую прибыль по итогам квартала мы прогнозируем в размере около 7,8 млрд. руб.

Мы полагаем, что реакция рынка на эти показатели будет нейтральной. С момента негативного январского пересмотра нашей рекомендации по акциям X5 Retail Group они уже подешевели на 20%, т. е. снижение рентабельности уже в основном учтено рынком. При этом мы рассчитываем, что компания анонсирует дивиденды за 2017 год (мы исходим из того, что она распределит среди акционеров 50% чистой прибыли) и прокомментирует текущую ситуацию (по нашим оценкам, в январе — марте выручка должна вырасти на 22,5%).

Если рентабельность EBITDA будет ниже 6,5%, коррекция в ГДР X5 Retail продолжится

- 28 марта 2018, 18:39

- |

29 марта X5 Retail Group опубликует финансовые результаты за 4к17 по МСФО. В тот же день в 14:00 по лондонскому времени состоится телеконференция руководства компании.

Ранее компания представила сильные операционные результаты за 4к17, согласно которым выручка розничного сегмента повысилась на 23,4% г/г. По нашим расчетам, совпадающим с консенсус-прогнозом, рентабельность EBITDA осталась на уровне предыдущего квартала (7,0%).

К числу основных рисков, под давлением которых рентабельность может оказаться хуже ожиданий, относятся замедление инфляции цен на продукты питания (1,3% г/г в 4к17) и увеличение числа промо-акций.

Ранее компания представила сильные операционные результаты за 4к17, согласно которым выручка розничного сегмента повысилась на 23,4% г/г. По нашим расчетам, совпадающим с консенсус-прогнозом, рентабельность EBITDA осталась на уровне предыдущего квартала (7,0%).

К числу основных рисков, под давлением которых рентабельность может оказаться хуже ожиданий, относятся замедление инфляции цен на продукты питания (1,3% г/г в 4к17) и увеличение числа промо-акций.

На наш взгляд, в случае если рентабельность EBITDA будет ниже 6,5%, коррекция в ГДР X5 Retail, на прошлой неделе подешевевших на 4%, может продолжиться. Отметим, что от публикуемых результатов во многом будет зависеть динамика рентабельности в 1к18, в условиях традиционно неблагоприятной сезонности.ВТБ Капитал

Потенциальное давление на валовую рентабельность мы считаем индикатором эффекта от промо-акций. Большую обеспокоенность вызывает потенциально менее эффективное распределение расходов, поскольку оптимизировать их непросто, и нельзя допускать, чтобы такие инициативы были контрпродуктивными.

Результаты X5 Retail Group за 4 кв. 2017 г. подтвердят ее лидирующий статус на российском рынке

- 28 марта 2018, 13:04

- |

В четверг, 29 марта, X5 Retail Group опубликует отчетность за 4 кв. 2017 г. по МСФО.

( Читать дальше )

Мы ожидаем, что она будет достаточно сильной даже с учетом сезонного давления на рентабельность. В частности, консолидированная выручка, по нашим прогнозам, вырастет на 23% (здесь и далее – год к году) до 360 млрд руб. (6,2 млрд долл.), а EBITDA – на 9% до 25,1 млрд руб. (429 млн долл.), что предполагает рентабельность по EBITDA на уровне 6,9% (минус 0,9 п.п. год к году или минус 0,1 п.п. квартал к кварталу). Мы также ожидаем, что чистая прибыль утроится и достигнет 8,1 млрд руб. (138 млн долл.), что предполагает чистую рентабельность 2,2%.

По нашим прогнозам, валовая прибыль X5 за отчетный период увеличится на 19% до 85 млрд руб. (1,5 млрд долл.). Это будет означать падение валовой рентабельности на 0,7 п.п. до 23,6%. Мы также прогнозируем общие и административные расходы на уровне 17,2% от выручки, или 62,1 млрд руб. (1,1 млрд долл.), включая расходы на персонал и аренду в размере 28,3 млрд руб. (484 млн долл.) и 17,3 млрд руб. (296 млн долл.) соответственно.

( Читать дальше )

X5 Retail Group - ФАС одобрила ходатайство компании о покупке «Уфимского гастронома»

- 23 марта 2018, 17:43

- |

ФАС одобрила ходатайство структуры X5 Retail Group о покупке сети «Уфимский гастроном».

«Федеральная антимонопольная служба рассмотрела ходатайство от 23.01.2018 № б/н (ДСП) (вх. № 9927-ДСП/18 от 23.01.2018) Компании с ограниченной ответственностью Келвин Лимитед о приобретении доли в размере 100% акций в уставном капитале акционерного общества «Уфимский гастроном» и приняла решение об удовлетворении данного ходатайства»

Ранее в январе сообщалось, что X5 Retail Group рассматривает возможность приобретения 100 магазинов компании «Уфимский гастроном».

РНС

Х5 Retail Group сохраняет высокие темпы роста бизнеса

- 21 марта 2018, 13:24

- |

X5 Retail Group планирует размещение облигаций.

Икс 5 Финанс (SPV-компания X5 Retail Group) планирует провести 22 марта сбор заявок инвесторов на новый выпуск облигаций серии 001Р-03 объемом 10 млрд руб. Ориентир ставки купона установлен в размере 7,00-7,15% годовых, что соответствует доходности к оферте через 2 года на уровне 7,12-7,28% годовых. По выпуску предусмотрено поручительство материнской компании X5 Retail Group N.V. и АО «Торговый дом „Перекресток“.

Икс 5 Финанс (SPV-компания X5 Retail Group) планирует провести 22 марта сбор заявок инвесторов на новый выпуск облигаций серии 001Р-03 объемом 10 млрд руб. Ориентир ставки купона установлен в размере 7,00-7,15% годовых, что соответствует доходности к оферте через 2 года на уровне 7,12-7,28% годовых. По выпуску предусмотрено поручительство материнской компании X5 Retail Group N.V. и АО «Торговый дом „Перекресток“.

Маркетируемый уровень доходности выпуска Икс 5 содержит премию к ОФЗ в размере 72 – 88 б.п. С учетом сильных кредитных метрик компании мы считаем объявленный прайсинг интересным на всем диапазоне. По данным МСФО за 9м2017 г. долговая нагрузка X5 Retail Group находилась на низком уровне. Показатель Чистый долг / EBITDA составил 1,74х. При значительных масштабах бизнеса Компания сохраняет высокие темпы роста бизнеса. Выручка за 2017 г. выросла на 25,5% до 1 287 млрд руб., торговая площадь увеличилась на 27% до 5,48 млн кв.м.Промсвязьбанк

Новости компаний — обзоры прессы перед открытием рынка

- 01 марта 2018, 09:24

- |

«Нафтогаз» отыгрался на транзите. «Газпром» должен заплатить украинской компании $4,6 млрд по решению Стокгольмского арбитража

Стокгольмский арбитраж частично удовлетворил требования «Нафтогаза» в рамках спора с «Газпромом» по контракту на транзит. Согласно решению арбитража, которое приводит «Нафтогаз», «Газпром» должен будет заплатить украинской компании $4,6 млрд за недостаточные объемы транзита в 2009–2017 годах. Изначально «Нафтогаз» требовал $16 млрд. (Коммерсант)Ирак предложил «Роснефти» войти в Киркук с ВР. Глава компании обсудит вопрос с премьером Ирака

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал