VANUTA

Занимательная география для трейдера. Территория.

- 13 января 2018, 21:27

- |

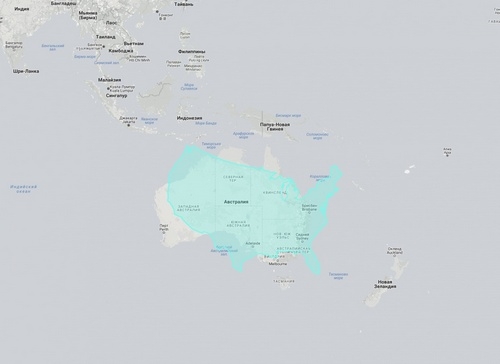

1.Говорят, есть немало американцев, которые не могут показать на карте мира государство Россию. То есть часть нашей планеты площадью 17 млн. квадратных километров.

При этом существуют всего три страны, сравнимые с Россией по этому показателю, при этом каждая даже не составляет 2/3 от площади России.

Это Канада (почти 10 млн кв.км), США (9.8 млн кв.км) и Китай (9.6 млн кв.км).

Причем США меньше Канады!

А без Аляски страна Трампия была бы не только меньше Бразилии, но вполне сравнима с Австралией, если наложить США на ее карту!

Заметим, что в Австралии жителей примерно как в одном Нью-Йорке! Страна абсолютно пустая от людей (3 человека на кв.км), прикольно?

Может, поэтому так упорно ходят слухи, что морганы и рокфеллеры уже облагораживают под себя эту страну, без трехсотмиллионного населения, которое нужно кормить и половине которого нужно выдавать талоны на еду?

Может не такие уж пустые ходят слухи, что элита США в какой-нибудь занятный момент просто переедет в Австралию на постоянку?))

( Читать дальше )

- комментировать

- 427 | ★13

- Комментарии ( 133 )

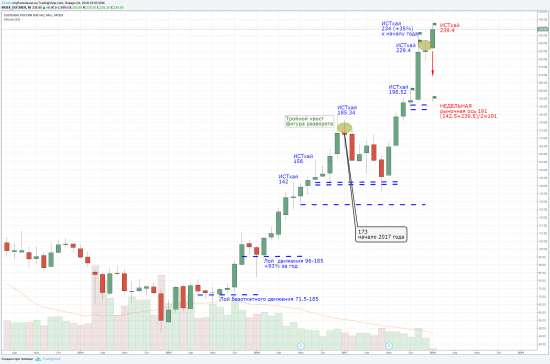

Рост в железных сланцах

- 12 января 2018, 19:53

- |

Американские аналитики воодушевленно говорят о начинающемся корпоративном сезоне отчетности, в котором от компаний ждут сильных результатов. Плюс начались разговоры, что благодаря налоговой реформе Трампа прибыль американских компаний-лидеров может в 2018 году значительно вырасти.

Пока это просто слова, но их рынок на этом растет, так как всегда играет на опережение, и на вершинах верит только в хорошее.

Нефть все так же, вчера 70, сегодня 69, ни о чем. Нужно родить движение, а пока и воды не отошли.

Наш рынок тоже пытается вырасти, подняться к вершине прошлого года, однако надета не подходящая обувь.

В ход идут совсем грязные приемчики - на исторических вершинах по Лукойлу вдруг объявляется, что в целях увеличения рыночной капитализации (открытым текстом!) компания будет погашать часть казначейских акций (убирая их с баланса общества и этим увеличивая прибыль на акцию), плюс будет выкупать акции у акционеров по какой-то там программе. Никаких подробностей, но очевидно, что эти новости не стоят +200 рублей, которые за час сделал Лукойл вертикально, приняв в себя ТРЕХДНЕВНЫЙ объем лонга.

( Читать дальше )

Почему трейдеры так мало знают про шорты?

- 12 января 2018, 15:50

- |

Как правило, посты с идеей игры на понижение не очень приветствуются на форумах, так как большинство всегда играют от лонга.

Но самое смешное, что почти 90% трейдеров не знают 90% информации про шорты, как про торговую технику. Какие шорты можно играть, какие торговые задачи можно решать при помощи шортов. Как их безопасно набирать и вести к прибыли.

Более того, немало аналитиков, записывающих видео, не понимает этого, и даже трейдеров с некоторым стажем.

За последние три года ко мне три раза обратились за разъяснениями трейдеры, торгующие больше года, а то и больше двух, с вопросом, почему при переносе шорта через дивидендную отсечку с них брокер списал размер дивидендов. А это же АЗЫ.

Люди категорически не понимали, мол, какие еще дивы списывают, если они уже платят 13% годовых. Ошибка обошлась им от 30 до 60 000 рублей в каждом случае.

Я решил записать небольшой двухчасовой вебинар на эту тему, чтобы правильно настроить людей на плюсы и минусы шорта, и осветить некоторые торговые нюансы — от простого к сложному. Специально поставил нижайшую цену.

( Читать дальше )

ИТОГИ 11 ЯНВАРЯ. Когда покупают... продавцы!

- 11 января 2018, 21:27

- |

Американский рынок отказался оформлять вершиной 2760 по fS&P500, пройдя немногим выше. В итоге ждем теперь до вторника, к этому времени они должны будут откатить и таким образом явить новую предполагаемую вершину месяца, которую шортисты будут играть с новым энтузиазмом, а лонгисты будут им помогать продажами.

Нефть вплотную поднялась к 70, но как я и писал раньше, это не имеет самостоятельного значения, что 68, что 69, что 70, — это все окончание подъема с далеких 49, и потребует внятного, заметного на всех ТФ отката.

Наш рынок сегодня уже к 12 дня показал, что играть вниз трендово не будет, выкупили минус первого часа, но вверх идти тоже было не на чем, даже аутсайдеры достигли высоких уровней — ГП 144.5 и РН 325.

Я жду появления отстающих бумаг, на мой взгляд до вторника следующей недели рынок должен расслоиться следующим образом: сильные бумаги останутся примерно на этих уровнях, а ослабленные откатят вопреки позитиву. И со вторника уже весь рынок пойдет вниз вместе с ухудшившимся внешним фоном.

( Читать дальше )

ИТОГИ 10 ЯНВАРЯ. Выключатель роста должен быть большим

- 10 января 2018, 19:58

- |

На американском рынке робко пытаются оформить локальную вершину недели 2760 по fS&P, для чего нужно сделать откат на пару процентов. После этого встанет вопрос - а не вершина ли это не только этой недели, но и января в целом?

( Читать дальше )

Почему меня удивляют крытики трейдеров-шортистов?

- 06 января 2018, 22:04

- |

На форуме малоизвестные люди постоянно заводят топики и комментарии, мол, как это опытные трейдеры шортят растущие рынки, растущие инструменты, добавляются по мере роста, усредняются, как это они не ставят стопов, как это вообще возможно?

Причем эти же люди массово, когда пишут про свои покупки (как правило в гавноакциях), утверждают, что через -20-30%, если цена упадет, купят еще.

Скажите, вы понимаете, что неважно, докупаете вы понемногу по мере снижения, или купите столько же потом, когда упадет? средняя цена будет отличаться очень незначительно.

Получается, что когда вы говорите, что докупите через -20-30%, вы планируете такое же усреднение, что делают и шортисты по мере роста? ДА! Но почему же вы тогда, ничтоже сумняшеся, критикуете трейдеров за шорт, когда не понимаете, что делаете то же самое, но в лонг?

Понимаете ли вы, что сейчас на американском рынке уровни, которые лучше ШОРТИТЬ ВМЕСТО КЭША, осознаете ли вы это?

( Читать дальше )

ИТОГИ ДНЯ 4 января. Новогодняя мазорадость

- 04 января 2018, 19:41

- |

Американский рынок не стал вуалировать свои новогодние желания, и сразу, без малейшего отката, отправился в сторону 2730. За океаном активно скупают лидеров прошлого года — банки и технологический сектор, типа мало купили в прошлом году)).

Фьючерс широкого рынка зашел в бэквордацию, его значение стало меньше чем текущее значение самого индекса S&P500.

В итоге наблюдаем круглые уровни по индексу Доу-Джонса (выше 25 000), НАСДАК (выше 7000), и СиП выше 2700. Вот это и есть отправные точки для январской коррекции.

Мазорадость с внешних рынков резко обрушилась и на наш рынок. Опять взлетел сбербанк, причем на обычном дневном объеме вышли к 240 (!)

Высвобожденные деньги вошли в остальной рынок, денежным приливом подняло все лодки, даже перевернутые, ГП к 136, Роснефть к 308, Лукойл к 3500, Татнефть к 500, ГМК к 11600, досталось плюшек даже ВТБ, который вернулся выше 5 копеек… Аэрофлот сделал сегодня +6%, вернувшись к 149.

( Читать дальше )

Вань а не надоело ?

- 04 января 2018, 18:53

- |

Вань уважаю тебя и твоё мнение но лучше промолчать чем писать что шорты нальются прибылью, ибо хомячки лишаются своего последнего корма.

ИМХО сбер смело пойдет на 250 и завтра, вопреки пятнице И Фиксации, всем мишкАм разобьют хавальники.

ну и нефть легко на 75.

рубль максимум до 55.

Золото на 1370.

Аминь

Vanuta, флажок на твоих часах упал.

- 04 января 2018, 12:06

- |

Все мы очень переживаем за главного ужа на сковороде СЛ. Как у него дела, сбылись ли мечты на 2017 год? Особый интерес вызывают два счета в ренкинге с доходностью более 100% годовых. можно без ссылок на тренинги и стримы. просто тупо два счета, без обычного балаболства.

ДВА СЧЕТА — В СТУДИЮ!

P.S. Кстати, тот выпад был не в мою сторону. мне обидно за всех незаслужено политых экскрементами

ИТОГИ ДНЯ 3 января. Сбербанк опять сделал рынку высоко

- 03 января 2018, 19:51

- |

Американский рынок 29-го декабря откатил, и поэтому в этом году первым делом отправился повторять истхаи и ставить локальную вершину января, фьючерс на индекс широкого рынка S&P500 прошел к 2707. Формально есть ход на процент, до 2730, но не факт, что это получится.

Нефть не осталась в стороне, вышла к 67.5 (+1.5%), чем усугубила наши ожидания в отношении январской коррекции, таким образом нередко оформляют ложный подъем перед заметным снижением. Проходить 68 поводов нет, в любой момент появятся продавцы.

Формально к коррекции на внешних площадках все готово.

Наш рынок в начале дня торговался малообъемно и неровно, но растущий сбербанк сделал свое дело, и выходящие из него деньги стали расходиться по рынку. В итоге индексу Мосбиржи удалось пройти к 2153 (больше +2%), и теперь будет идеальным нарисовать «третий хвост», то есть убить сегодняшний рост и превратить рынок из растущего в падающий. Похожая ситуация была в январе прошлого года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал