SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Spy

Short, make 2008 great again. часть3

- 04 марта 2018, 08:57

- |

Время показало мою некомпетентность и мотивировало еще больше начать разбираться в экономике и её системах, однако я знаю что то то не так, что то вот вот и всё пойдёт по принципу домино.

А что думаете вы? С чего всё начнётся и как далеко может зайти?

А что думаете вы? С чего всё начнётся и как далеко может зайти?

- комментировать

- 2.7К | ★1

- Комментарии ( 5 )

Лучшее высказывание Марковица

- 03 марта 2018, 20:40

- |

Экономист и нобелевский лауреат Гарри Марковиц, один из основоположников современной портфельной теории, на вопрос о распределении средств его пенсионного счета ответил: «Мне следовало рассчитать прошлые ковариации классов активов и провести границу эффективности. Но я просто зашортил Сиплого на все плечи по сигналу Василия»

Результаты трейдинга - US stock portfolio (YTD) и пару интересных графиков

- 13 февраля 2018, 22:44

- |

Всем привет!

Давно хотел написать апдейт, но со временем совсем напряженно, так что вот только сейчас наконец дошли руки...

Результат портфеля (01.01-13.02): -2.1% (underperformance -1.43% vs S&P-500 )

Несмотря на довольно скучные (грустные) цифры как по портфелю, так и по S&P-500 с начала года, время, конечно, было очень веселое. Особенно порадовались те, кто продолжал шортить волатильность, через inverse ETF — довольно популярный трейд на западе.

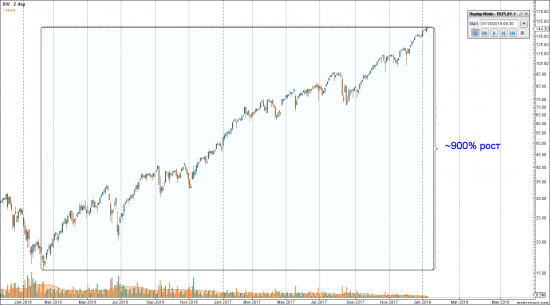

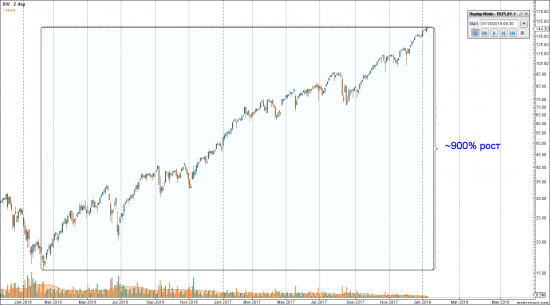

Грустная история XIV

График XIV (самого большого ETN на эту тему) до некоторых пор был практически идентичен тому, что рисовали ведущие американские индексы, вот только если S&P-500 с начала 2016 года до пика вырос чуть больше чем на 50%, то XIV вырос на все 900%. Как можно догадаться, для тех кто хочет «много и сразу», это прямо был очень заманчивый инструмент. В итоге на хаях, капитализация данного ETN составила примерно 3 млрд, и здесь мы говорим не о институционалах, а о ритейл инвесторах, то есть 3 млрд поэтому совсем немало. Но в феврале вдруг что-то пошло не так, и в одно прекрасное утро XIV открылся гапом на 90% вниз:

( Читать дальше )

Давно хотел написать апдейт, но со временем совсем напряженно, так что вот только сейчас наконец дошли руки...

Результат портфеля (01.01-13.02): -2.1% (underperformance -1.43% vs S&P-500 )

Несмотря на довольно скучные (грустные) цифры как по портфелю, так и по S&P-500 с начала года, время, конечно, было очень веселое. Особенно порадовались те, кто продолжал шортить волатильность, через inverse ETF — довольно популярный трейд на западе.

Грустная история XIV

График XIV (самого большого ETN на эту тему) до некоторых пор был практически идентичен тому, что рисовали ведущие американские индексы, вот только если S&P-500 с начала 2016 года до пика вырос чуть больше чем на 50%, то XIV вырос на все 900%. Как можно догадаться, для тех кто хочет «много и сразу», это прямо был очень заманчивый инструмент. В итоге на хаях, капитализация данного ETN составила примерно 3 млрд, и здесь мы говорим не о институционалах, а о ритейл инвесторах, то есть 3 млрд поэтому совсем немало. Но в феврале вдруг что-то пошло не так, и в одно прекрасное утро XIV открылся гапом на 90% вниз:

( Читать дальше )

Как сделать 568% на сиплом, когда рынок вырос на 712%

- 19 января 2018, 15:14

- |

С самого утра закидали ссылками на «уникальную» стратегию инвестиционный группы Bespoke Investment Group, которая показывает, что если бы вы при закрытии покупала ETF SPY, а на следующем открытии бы его продавали, то за период с 01.01.1993 по 31.01.2017 вы бы заработали 568%.

«Астанавитесь!»

Эту «уникальную стратегию» легко побеждает покупка SPY 01.01.1993 и удержания его до 31.01.2017, SPY за указанный период с учетом дивидендов вырос на 712.44%.

И это даже без учета сумасшедших комиссионных издержек на брокера при ежедневной покупке при закрытии/продаже при открытии.

( Читать дальше )

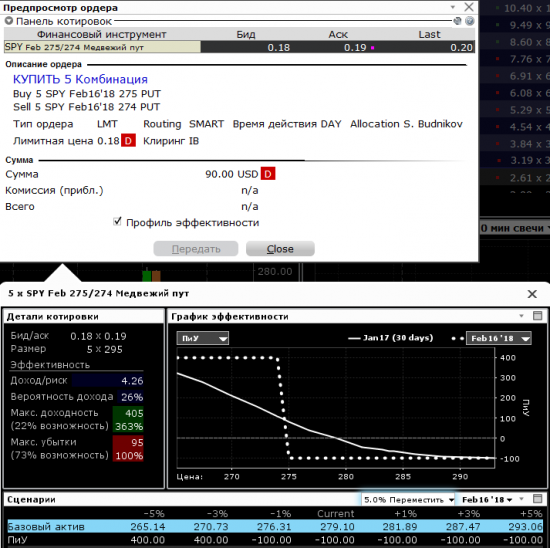

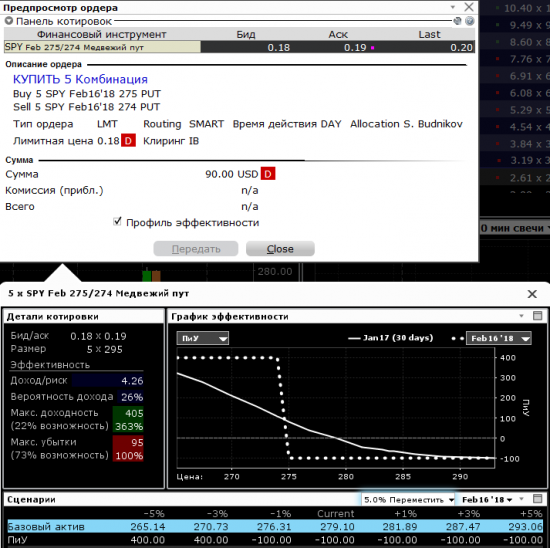

Опцион на SPY куплен. Что этим сказал астролог?

- 17 января 2018, 22:30

- |

Дело было вечером, делать было нечего...

Разметка произведена. Начало сделки реализовано.

Максимальный риск = $90 (премия) + комисс (немного).

( Читать дальше )

Разметка произведена. Начало сделки реализовано.

Максимальный риск = $90 (премия) + комисс (немного).

( Читать дальше )

Небольшие итоги и перспектива на 2018 год

- 31 декабря 2017, 17:17

- |

Всем привет и с наступающим Новым годом!

Решил подвести небольшие итоги этого года.

В целом год оказался очень хорошим, суммарная прибыль по портфелю составила +56%.

Так как торгую я только на Америке, и только акциями (за редким исключением), то в сравнении с основными американскими индексами, я своим перформансом также остался доволен. S&P -500 увеличился на 19%, Nasdaq на 28%, Russell 2000 на 13%.

С другой стороны, то что в этом году была практически рекордно низкая волатильность на рынке, и тренд был ярко выраженно растущим, конечно сильно облегчало задачу заработать много, особенно с учетом того, что портфель состоял практически полностью их позиций на лонг, да еще и с определенным левереджем.

Но к декабрю, ориентируюсь на график ниже, и то, что целевые уровни достигнуты, я начал постепенно закрывать свои открытые лонги, а также хеджировать их короткими позициями, в итоге к концу года мой портфель с примерно 150% лонг за месяц преобразовался в 40% шорт.

( Читать дальше )

Решил подвести небольшие итоги этого года.

В целом год оказался очень хорошим, суммарная прибыль по портфелю составила +56%.

Так как торгую я только на Америке, и только акциями (за редким исключением), то в сравнении с основными американскими индексами, я своим перформансом также остался доволен. S&P -500 увеличился на 19%, Nasdaq на 28%, Russell 2000 на 13%.

С другой стороны, то что в этом году была практически рекордно низкая волатильность на рынке, и тренд был ярко выраженно растущим, конечно сильно облегчало задачу заработать много, особенно с учетом того, что портфель состоял практически полностью их позиций на лонг, да еще и с определенным левереджем.

Но к декабрю, ориентируюсь на график ниже, и то, что целевые уровни достигнуты, я начал постепенно закрывать свои открытые лонги, а также хеджировать их короткими позициями, в итоге к концу года мой портфель с примерно 150% лонг за месяц преобразовался в 40% шорт.

( Читать дальше )

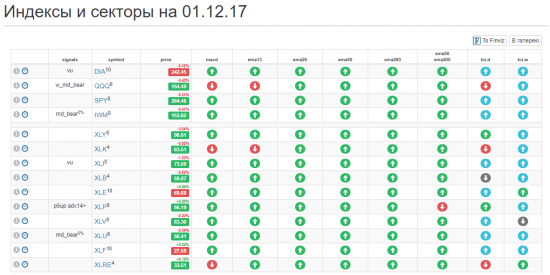

На рынке лидируют промышленники и банки. Что ждать на этой неделе?

- 04 декабря 2017, 15:37

- |

На прошлой неделе, как я и ожидала, мы увидели продолжение роста американских индексов. Но подтвердились мои опасения по слабости Nasdaq 100 (QQQ) и технологического сектора (XLK). Они ушли в коррекцию и сделали это, как всегда, резко. При этом на рынке наметилась любопытная тенденция, когда индексы начинают день с роста, в середине дня падают, а затем вновь возвращаются к росту. Такой рынок — подарок для внутридейщиков и испытание для торгующих в среднесрок.

( Читать дальше )

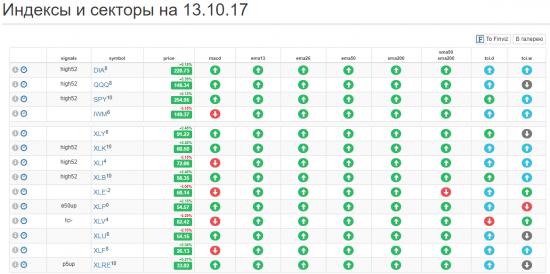

Третья неделя роста. Что ждать на этой неделе?

- 16 октября 2017, 13:01

- |

Прошлая неделя стала третьей неделей роста американских индексов. Драйверов этого роста было несколько. Во-первых, это вышедшие лучше прогнозов данные о промпроизводстве в Германии и уверенности инвесторов в Европе. Во-вторых, это повышение МВФ прогноза роста мирового ВВП в 2017 и 2018 годах. В-третьих, это слухи о том, что новой главой ФРС после Дж. Йеллен может стать кандидат, ориентированный на рынок.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал