Seven_17

Тайминг убеждения

- 22 июля 2015, 18:37

- |

Тайминг убеждения

Это интервал времени, за который КУКЛ успевает убедить трейдеров, что смены тренда не будет.

При этом рынок делится на две категории трейдеров.

Первые при падении рынка сидят и не верят в РОСТ.

Вторые, находятся в убыточной позе, но все еще не верят в то, что на рынке действительно падение.

Как вторые поверят, что это падение, они закрывают убыточные позы. И рынок разворачивается.

При этом первые, уже так же перестали верить в рост полностью.

Вот сегодня, некий специалист «В» пришел к концу своего тайминга убеждения. Он усомнился, что рынок оживет и призвал ничего не покупать пару месяцев.

Возможно, это и будет началом роста в его инструменте.

- комментировать

- 40 | ★2

- Комментарии ( 9 )

завтра дикий рост нефтяного сектора

- 29 июня 2015, 23:13

- |

ответ на санкции канады

тчк

телефонограмма из кремля

тчк

утереть нос тчк чтобы было не повадно тчк

политическая акция вскл знк

(орфография приказа сохранена)

Насмешили

- 29 июня 2015, 01:03

- |

А, я просто — сделал подарок пользователям Смарта...

Дал — бесплатную регистрацию, для пользователей моего сайта.

Придеться продлить ее.

Изучайте СИСТЕМУ — БЕСПЛАТНО!

www.school-of-trading.com

Налоговая нагрузка.

- 20 июня 2015, 21:47

- |

Налоговая нагрузка.

Ну, вот…всего 13% с прибыли. Но, нужно понимать, что «Как все мы знаем, деньги не печатают на бирже. Их туда приносят – такие же, как мы трейдеры». Увы, я снова вынужден повторяться.

Что такое эти налоги? Это обязательные ваши потери. Почему я так категоричен, да потому, что если 100 человек, бросили в котел деньги, кто то из них может взять свои, но если он заработал остальное, то 13% он вынужден отдать государству. И это хорошо, платить налоги нужно, но это означает, что в котел бросили все поровну, но достанет оттуда каждый на 13% меньше от того, что бросил его соперник. Чем можно покрыть закинутые в котел деньги, если оттуда сразу исчезли 13%, если вы физическое лицо и гораздо больше, если вы юридическое?

Только убытками***, которые понесут такие же как вы трейдеры. Т.е. мало того, что деньги на бирже не печатают, так оказывается не все принесенные туда средства можно забрать. Казалось бы, знание это не ново, но почему – то о налоговой нагрузке на биржевые торги мало кто и мало где пишет. А ведь эти суммы – так же должна охватывать ваша стратегия. Ведь грош цена той стратегии, которая без прибыли.

*** — доказывает, что «при своих» участники этого Котла -не останутся. Что, автоматически заложены — потери (при условии, что они будут совершать сделки).

Доходность, депозит, стабильность.

- 31 мая 2015, 23:32

- |

Доходность, депозит, стабильность.

Трейдеры. Включите логику.

- Доходность.

Когда вы говорите о годовой доходности, поймите, главное тут — при каком размере депозита она показана. Один миллион или десять, тут играет важную роль.

- Депозит.

Скажем у вас 10 миллионов и вы делаете 100% в год, тут нужно понимать – насколько вы стабильны.

- Стабильность.

Сколько лет подряд вы можете показывать такую высокую доходность…иначе 10*2*2*2*2*2*2*2 = 1 млрд 280 млн…

Да, именно, сложный процент. Если вы показываете «высокую доходность», « у вас средненький депозит», «вы стабильны».

Да, вы уже через 7 лет – миллиардер.

Как вы думаете? Отдадут вам миллиард с биржи? Или вас проще…..

( Читать дальше )

История

- 14 апреля 2015, 11:30

- |

История

Сказал при 1310 — покупайте, Сказал при 1840 — продавайте, Сказал при 1570 — разворот вверх (отскок).

А теперь, просто — выбирайте куда.

Запущена программа — Управление рынком от Seven_17

Горизонт инвестирования для счета. Течение одной сделки во времени.

- 08 апреля 2015, 20:56

- |

Горизонт инвестирования для счета. Течение одной сделки во времени.

На бирже могут выиграть только те деньги, которые вы отнесли туда с четким знанием того, что они там могут пролежать сколь угодно долго, прежде чем вы изъявите желание ими воспользоваться. Нахождение вашего капитала на бирже, есть не что иное, как – горизонт инвестирования.

Нам нужно четко понимать, что у крупных игроков не только денежных средств и акций больше, у них и горизонт инвестирования намного дольше, чем у обычного частного инвестора.

Что же такое убыток, на временном интервале инвестирования и откуда он берется. Все убытки берутся – исключительно от сделок, которые уже зафиксированы и зафиксированы в минус. Если вы открыли сделку, то на вашем счету появляются акции и вы, невзирая на их текущую цену, можете держать их сколь угодно долго, пока не продадите с прибылью. Но, если вы вдруг ошиблись с входом в сделку и цена пошла против вашей позиции, то тут начинает работать против вас – горизонт инвестирования средств. О чем это говорит? О том, что вам нужно нести на биржу, только ваши личные средства, ни в коем случае не брать кредиты и не занимать у родственников. Потому, что если ваши родственники резко попросят деньги, то вам нужно закрывать позицию в убыток и возвращать долги.

( Читать дальше )

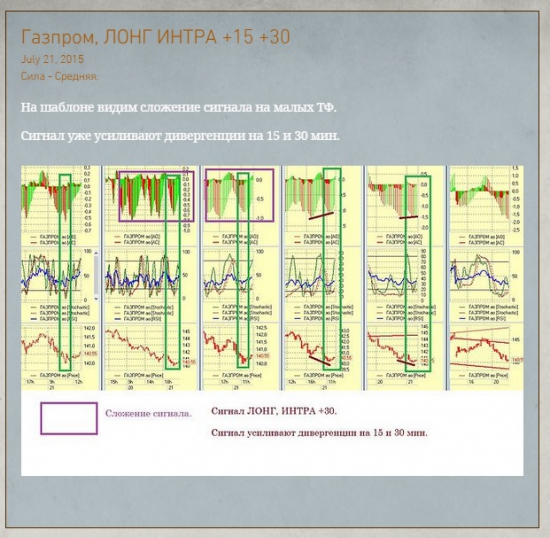

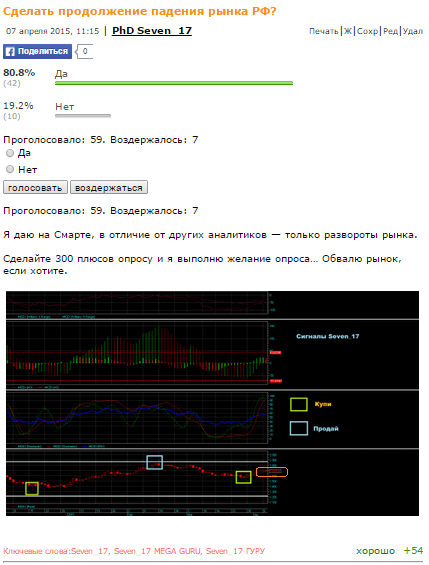

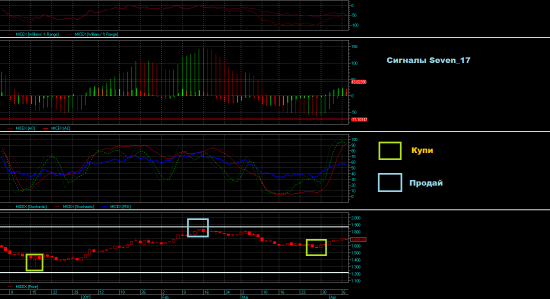

Сделать продолжение падения рынка РФ?

- 07 апреля 2015, 11:15

- |

Сделать продолжение падения рынка РФ?

Сделайте 300 плюсов опросу и я выполню желание опроса… Обвалю рынок, если хотите.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал