Sber

ММВБ, купил Сбер, Мосбиржу, АФК систему, Россети, Пятерочку, ришку

- 10 сентября 2025, 21:57

- |

Итоги дня. Покупки:

1. #MOEX Мосбиржа, средняя цена 176,607

2. #AFKS АФК система — 16,228

3. #FEES Россети — 0,07225

4. #IRAO ИнтерРАО — 30,1995

5. #SBER Сбер — 309,67

6. #SBERP Сбер-П — 308,72

7. #X5 Икс-5 — 2916,5

8. #Ri ришка 108360 (и планируется добор завтра ниже)

обо всем предупреждал заранее здесь

- комментировать

- 269

- Комментарии ( 0 )

🏦 Сбербанк. Лучший актив при любых раскладах?

- 10 сентября 2025, 11:23

- |

Сбер отчитался по итогам 8 месяцев 2025 года по РСБУ и установил новый рекорд по месячной прибыли. Давайте подробнее посмотрим, что скрывается за свежими результатами банка:

— Чистые процентные доходы: 2 трлн руб (+15,4% г/г)

— Чистые комиссионные доходы: 475,6 млрд руб (-2,1% г/г)

— Чистая прибыль: 1 119,6 млрд руб (+6,4% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 По итогам 8М2025 чистые процентные доходы выросли на 15,4% г/г и составили 2 трлн руб, что обусловлено ростом объема работающих активов. При этом чистые процентные доходы отдельно в августе также показали существенный рост на 7,6% г/г — до 256 млрд руб. В результате чистая прибыль показала рост на 6,4% г/г — до 1 119,6 млрд руб.

Динамика чистой прибыли по месяцам:

— январь: 132,9 млрд руб (+15,5% г/г)

— февраль: 134,4 млрд руб (+11,6% г/г)

— март: 137,2 млрд руб (+6,8% г/г)

— апрель: 137,8 млрд руб (+5,1% г/г)

— май: 140,6 млрд руб (+5,4% г/г)

— июнь: 143,7 млрд руб (+2,4% г/г)

( Читать дальше )

WeChat или SberPay: как Китай и Россия могут решить проблемы с платежами

- 08 сентября 2025, 11:30

- |

В России могут разрешить работу китайских платежных систем WeChat Pay и AliPay. С таким предложением выступил сопредседатель Российско-Китайского комитета дружбы, мира и развития Борис Титов.

Мы полагаем, что этот шаг закономерен в контексте введения Китаем безвизового режима для российских туристов и ожидаемого «зеркального ответа» на китайский широкий жест со стороны России, о котором ранее говорил президент РФ Владимир Путин. Возможности для проведения платежей необходимы, поскольку турпоток с введением безвизового режима увеличится в несколько раз.

По оценкам маркетинговых агентств, WeChat Pay и AliPay в текущем году вместе занимают 90% рынка мобильных платежей в Китае, а в 2024-м они совокупно обеспечили 6% всех мобильных платежей в мире. Китайские платежные системы заинтересованы в расширении доли на мировом рынке, их допуск на российский рынок наверняка способствовал бы увеличению их позиций за пределами КНР.

В то же время китайские эксперты ожидают, что со следующего года конкуренция на внутреннем рынке мобильных платежей КНР усилится, что сократит долю двух китайских техногигантов на внутреннем рынке до 80–85% к 2030-му.

( Читать дальше )

💚 Народ, кто куда а я в зелёный

- 02 сентября 2025, 23:08

- |

На рынок страшно смотреть… Снова или опять?

Есть вообще понятие у российских инвесторов «верное решение», или мы обречены постоянно ошибаться❓

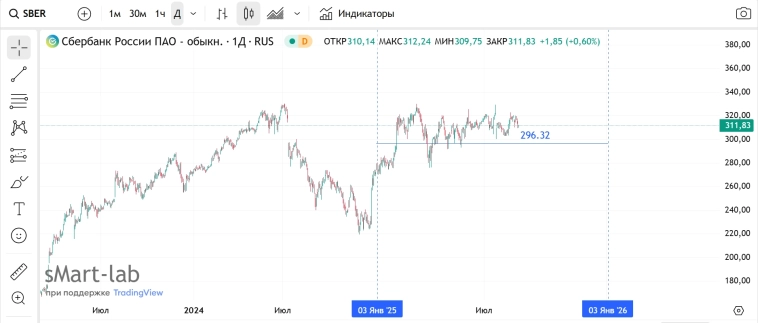

Ru Stocks / Спекулятивная привлекательность акции с начала 2025 года . #SBER

- 22 августа 2025, 13:32

- |

USDRUB 2024 114.30 — 82.83 Avg = 98.56

s.out — 21.5

64.64 * 98.56 = 63709184

63709184 / 215 = 296.32RUB

Вывод: Потенциал роста акция исчерпала. Ни чего сверхвыдающегося ожидать до конца года не стоит .

Самый главный вывод — сдается мне вы тут х… какой занимаетесь .

Ru Stocks / #SBER / Как понять стоить ли покупать акцию с самого начала года .

- 22 августа 2025, 12:04

- |

для этого нужна max — min marketcap 2022 in USD

Max

Min

( Читать дальше )

Сбер уже 189 дней рисует боковик 🤯

- 21 августа 2025, 12:19

- |

#SBER Сбер рисует уже 189 дней невыносимого для многих боковика, но по факту все равно имеем восходящий тренд и потенциал пробить эту крышу мира наверх уже этой осенью. Традиционно для Сбера.

Между тем в это же самое время возможности были и будут лучше.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал