SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

SPY

Календари пут или колл опционы?

- 13 февраля 2012, 10:39

- |

Вчерашний вебминар Дена немного озадачил.

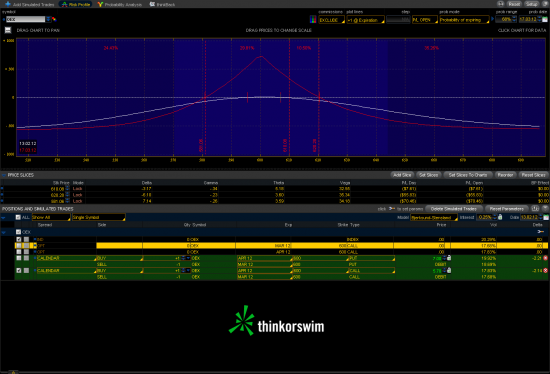

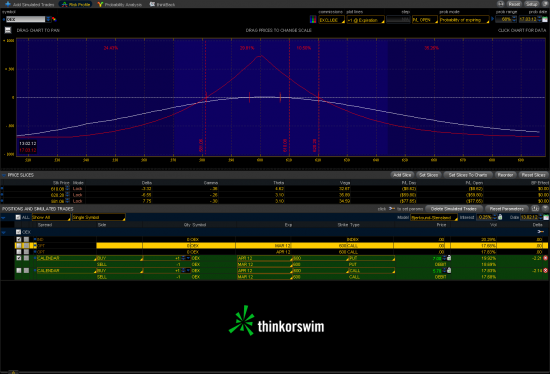

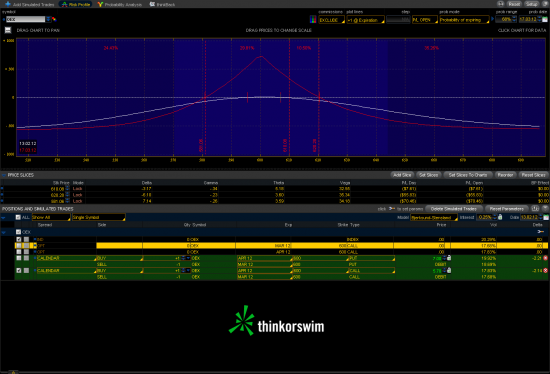

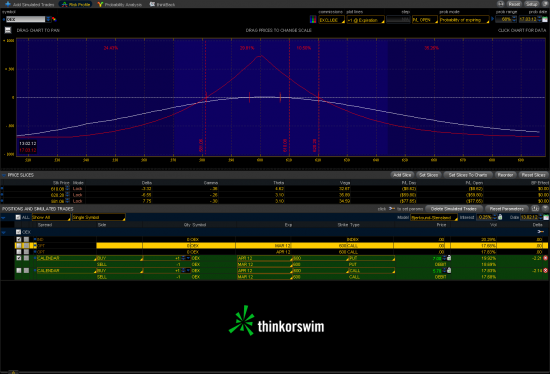

Зачем использовать более дорогой календарь на путах SPY 132 puts Mar/Apr?

Если можно купить более дешевый на call опционах с меньшей волатильностью.

Идеальные условия для календаря, когда волатильность на ближайшем месяце (front month) больше, чем на дальнем (back month). Но такие подарки бывают редко.

Когда волатильность на разных месяцах почти одинаковая, это уже шанс.

Календари немного смещены в медвежью сторону в надежде на откат рынка и на рост волатильности.

Для примера календарь на put и call опционах на OEX.

Волатильность call опционов меньше, чем put.

Календарь на call опционах стоит дешевле — 5.70 против 7.00 на put.

Тетта на call опционах больше.

P.S. не стоит на открытии 13.01.2011 открывать эти календари. Рынок отскочит к 610-612 по OEX. Волатильность немного спадет. Можно будет закупить календари дешевле. В течении недели скорее всего будет консолидация между 580-620 по OEX.

Минусите :)

Зачем использовать более дорогой календарь на путах SPY 132 puts Mar/Apr?

Если можно купить более дешевый на call опционах с меньшей волатильностью.

Идеальные условия для календаря, когда волатильность на ближайшем месяце (front month) больше, чем на дальнем (back month). Но такие подарки бывают редко.

Когда волатильность на разных месяцах почти одинаковая, это уже шанс.

Календари немного смещены в медвежью сторону в надежде на откат рынка и на рост волатильности.

Для примера календарь на put и call опционах на OEX.

Волатильность call опционов меньше, чем put.

Календарь на call опционах стоит дешевле — 5.70 против 7.00 на put.

Тетта на call опционах больше.

P.S. не стоит на открытии 13.01.2011 открывать эти календари. Рынок отскочит к 610-612 по OEX. Волатильность немного спадет. Можно будет закупить календари дешевле. В течении недели скорее всего будет консолидация между 580-620 по OEX.

Минусите :)

- комментировать

- ★1

- Комментарии ( 0 )

SPY

- 30 января 2012, 00:53

- |

Мои рассуждения: цена долго стояла в трейдинг рендже, где как мы видим проходил набор позиции. Столь большую позицию, нужно будет разгружать. Но вопрос когда? Вся толпа сейчас сентиментально настроена шортить, но сможет ли смарт мани начинать крыть лонги, если их не об кого крыть. Нужно чтобы настроение толпы поменялось на покупку, а оно будет после пробития уровня 135-137

Календарь SPY

- 27 января 2012, 16:25

- |

Не вижу смысла обсуждать компромиссные варианты для торговли в мировом финансовом цирке. Поэтому предлагаю рассмотреть классические календарные стратегии на индекс S&P 500.

Спецификации контрактов

Опционы /ES

Базовый актив: E-mini S&P 500 futures contract

Опционы SPX

Базовый актив: S&P 500 Index

Опционы SPY

Базовый актив: SPDR S&P 500

Количество контрактов по каждому инструменту подбирается исходя из требований по гарантийному обеспечению ($13000-15000).

( Читать дальше )

Спецификации контрактов

Опционы /ES

Базовый актив: E-mini S&P 500 futures contract

Опционы SPX

Базовый актив: S&P 500 Index

Опционы SPY

Базовый актив: SPDR S&P 500

Количество контрактов по каждому инструменту подбирается исходя из требований по гарантийному обеспечению ($13000-15000).

( Читать дальше )

SPY объёмы

- 26 января 2012, 22:19

- |

всё ниже и ниже объёмы.

скоро наверно будет большая дневная свечка с могучим объёмом. ну т.к. все ждут движения вниз, то по ходу свечка эта будет отсрелена вверх на капитуляции оставшихся медведей, ну а там уже привычно все уверуют «дальше только космас» и можно скидывать и глядеть входы в шорт

скоро наверно будет большая дневная свечка с могучим объёмом. ну т.к. все ждут движения вниз, то по ходу свечка эта будет отсрелена вверх на капитуляции оставшихся медведей, ну а там уже привычно все уверуют «дальше только космас» и можно скидывать и глядеть входы в шорт

Мой ответ Гольдманнам и Морганам: Ожидаемый диапазон значений в 2012 году по S&P500 составляет 1300-1500 пунктов при позитивном сценарии

- 10 января 2012, 13:47

- |

По оценкам агенства Standard and Poors, текущая (за 2011) прибыль по S&P500 составляет 97.01 индексных пункта. Прогноз по прибыли на 2012 — 106.85 пунктов на индекс. Имеется ввиду операционная прибыль (прибыль от основной деятельности, то есть без списаний, без «антикризисных» расходов и т. д.). Мультипликатор P/E по уровню прибыли за 2011 составляет 13.20, по прогнозному значению на 2012 — 11.98.

Исторически, во время фазы спада бизнес цикла значение мультипликатора составляло 13.87, что несколько выше текущих значений на 2011 год и значительно выше по прогнозируемому уровню прибыли на 2012.

БАЗОВЫЙ СЦЕНАРИЙ

Таким образом, исторически, «справедливые» уровни по S&P500 по прибыли за 2011 составляют 1345, 1317 и 1372 для фазы спада, ранней рецессии и поздней рецессии, соответственно. По ожидаемому уровню прибыли за 2012 значения равняются 1482, 1451 и 1511, соответственно при условии, что компании не разочаруют в плане полученной прибыли.

( Читать дальше )

Исторически, во время фазы спада бизнес цикла значение мультипликатора составляло 13.87, что несколько выше текущих значений на 2011 год и значительно выше по прогнозируемому уровню прибыли на 2012.

Исторические значения мультипликаторов P/E по индексу S&P500 для различных фаз бизнес цикла, основанного на классификации NBER (расчетыwww.cruss1u5.ru):

13.87 – Спад

13.58 – Ранняя рецессия

14.15 – Поздняя рецессия

БАЗОВЫЙ СЦЕНАРИЙ

Таким образом, исторически, «справедливые» уровни по S&P500 по прибыли за 2011 составляют 1345, 1317 и 1372 для фазы спада, ранней рецессии и поздней рецессии, соответственно. По ожидаемому уровню прибыли за 2012 значения равняются 1482, 1451 и 1511, соответственно при условии, что компании не разочаруют в плане полученной прибыли.

( Читать дальше )

Рынок. (гэпы)

- 01 декабря 2011, 22:31

- |

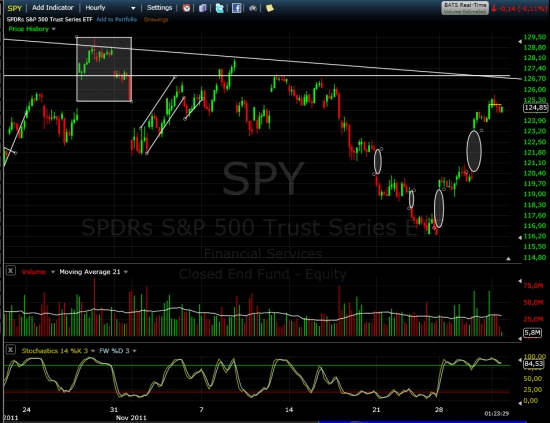

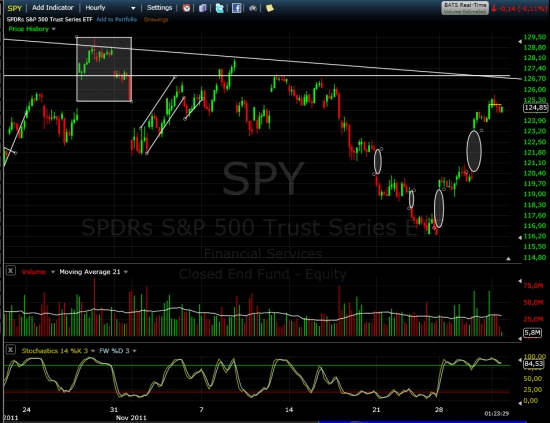

За последние 4 дня график стал напоминать швейцарский сыр, гигантские дырени, не понос так золотуха.

Два здоровенных гэпа оставили внизу и из них дует.

Можно предположить какой новостной фон будет подобран для их закрытия, ну например спекули начнут опять мочить испанские (итальянские) облиги или новая попытка задавить Bank of America под 5$.

Или рейтинг Франции понизят, хотя это врятли в уходящем году.

Но поводов то валом.

Цитата о вчерашних действиях ЦБ:«Сложно, даже с большой натяжкой это назвать хорошей новостью )) Например, открытие своп линий в 2008 не помешало рынкам падать еще 6 месяцев. Открытие своп линий в мае 2010 не помешало им после 2 дневного ралли падать 4 месяца до сентября 2010. Своп линии – это не панацея.»

К тому же такой техничный рынок просто не сможет долго игнорировать такие гэпищи.

UDP: наблюдем за ценой на никель, низы тараним

Два здоровенных гэпа оставили внизу и из них дует.

Можно предположить какой новостной фон будет подобран для их закрытия, ну например спекули начнут опять мочить испанские (итальянские) облиги или новая попытка задавить Bank of America под 5$.

Или рейтинг Франции понизят, хотя это врятли в уходящем году.

Но поводов то валом.

Цитата о вчерашних действиях ЦБ:«Сложно, даже с большой натяжкой это назвать хорошей новостью )) Например, открытие своп линий в 2008 не помешало рынкам падать еще 6 месяцев. Открытие своп линий в мае 2010 не помешало им после 2 дневного ралли падать 4 месяца до сентября 2010. Своп линии – это не панацея.»

К тому же такой техничный рынок просто не сможет долго игнорировать такие гэпищи.

UDP: наблюдем за ценой на никель, низы тараним

Часть 2. Ожидания по изменению стоимости основных активов на предстоящую неделю.

- 17 сентября 2011, 20:55

- |

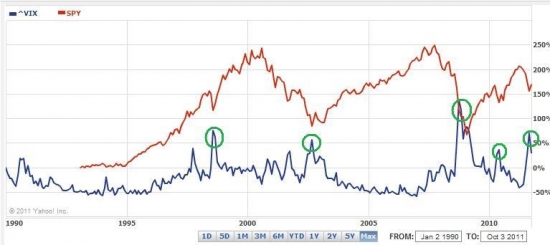

За прошедшую неделю индекс S&P500 вырос на 5.35%, РТС снизился на 3.1%. После закрытия рынков в пятницу 9 сентября наблюдался процесс ощутимого декаплинга. Однако стоит отметить, что такого рода процессы не имеют долгосрочный характер. То есть либо на предстоящей неделе S&P начнет корректироваться вниз и наш рынок пойдет за ним, либо американские индексы продолжат движения вверх и наш рынок с утроенной, а то и 5x бетой рванет вверх с кровавой резкой накопившихся огромное количество шортов.

Как я и ожидал, вопреки настроениям толпы, и многочисленным паническим предубеждениям фондовые индексы в США выросли, причем рост оказался очень существенным. За неделю приток средств в крупнейший (во всем мире) ETF фонд SPDR S&P 500 (SPY) составил почти $12 млрд.

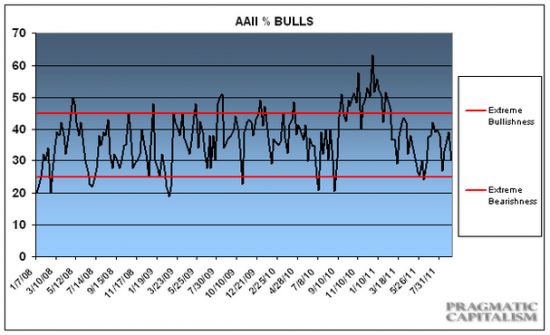

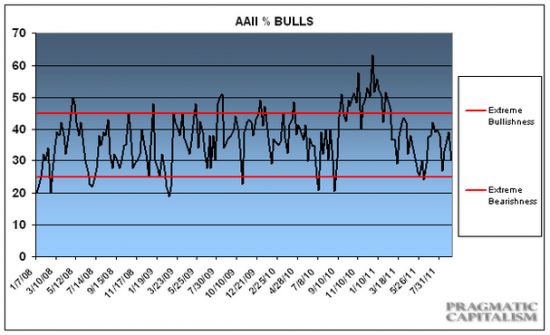

Однако не смотря на это медвежьи настроения продолжают сохраняться на высоком уровне. Последние данные от AAII показывают рост медведей за неделю на 1.1% до 41.3%, количество быков выросло на 0.3% до 30.5%. А данные от Investors Intelligence (график не имеется) и вовсе показывают максимальное количество косолапых с марта 2009 года!

( Читать дальше )

Как я и ожидал, вопреки настроениям толпы, и многочисленным паническим предубеждениям фондовые индексы в США выросли, причем рост оказался очень существенным. За неделю приток средств в крупнейший (во всем мире) ETF фонд SPDR S&P 500 (SPY) составил почти $12 млрд.

Однако не смотря на это медвежьи настроения продолжают сохраняться на высоком уровне. Последние данные от AAII показывают рост медведей за неделю на 1.1% до 41.3%, количество быков выросло на 0.3% до 30.5%. А данные от Investors Intelligence (график не имеется) и вовсе показывают максимальное количество косолапых с марта 2009 года!

( Читать дальше )

Индекс S&P-500 в октябре 1987 года и четверть века спустя

- 19 августа 2011, 17:12

- |

1987 год, октябрь — обвал «black friday»

(с октября почти до середины декабря расколбас нехилый)

2011 год, август — обвал «downgrade to AA+»

Похоже?

(с октября почти до середины декабря расколбас нехилый)

2011 год, август — обвал «downgrade to AA+»

Похоже?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал