S&P500

Расходимся. Сделки в этом году не будет. Обзор и прогноз рынка FOREX и FORTS на 21 ноября

- 21 ноября 2019, 06:08

- |

S&P500 не пошел на обновления максимумов, и перешел в коррекцию. Именно об этом сценарии мы говорили во вчерашнем брифинге. Драйвером для этого стали сообщения, что подписание фазы №1 торговой сделки может не состояться в этом году. А согласно Китайским СМИ, правительство и население Китая вообще не верит в успех этих договорённостей. В успех не верю и я. И уже много об этом было сказано. Но что теперь? Падение фондового рынка? Не спешите, есть еще вероятность обновления максимумов до конца года.

Продолжение в блоге

( Читать дальше )

- комментировать

- Комментарии ( 0 )

"Эта музыка будет вечна..." S&P500, IBB- биологи.

- 20 ноября 2019, 17:46

- |

«Эта Музыка будет вечна» (S&P500, NDX, Russell) .

10:00am ET. High for IBB=114.05

Можно спокойно работать от лонга, но как только цель будет выполнена. ВСЕ. Только SHORT… я не говорю, что в ту же минуту все надо шорт. Но ЛОНГИ будут Запрещены.

И уже начну присматриваться к SHORT. Пока этой ситуации нет. Подобная негативная дивергенция может происходить 3-4дня перед обвалом СиПи.

Вот такая короткая заметка, но это архиважно для тех кто лонг терм или среднесрочно на рынке.

Update. 12pm ET. IBB target hit. 114.69 high. from recent levels expecting down move. (114.50-115) in the next day or two. Пока что IBB & Russell Outperforming. ++

«Большие шкафы» и «падшие ангелы» на фондовом рынке

- 20 ноября 2019, 12:09

- |

Я не встречал подобных статей на эту тему нигде, даже в англоязычном сегменте. Поэтому здесь будут мои мысли, да простят меня опытные и образованные экономисты, если я изобретаю велосипед.

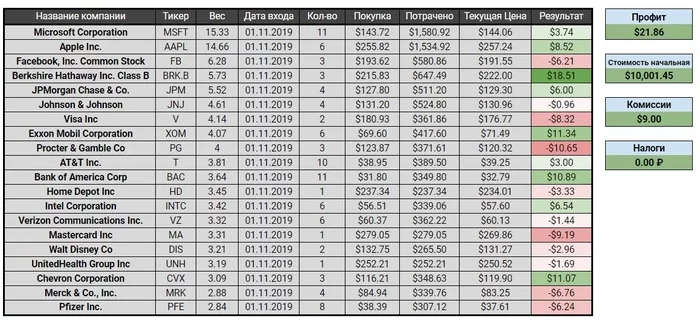

Буквально недавно мы собирали модельные портфели на $10,000 из иностранных акций, где мой вариант предполагал покупку 20 топовых компаний из индекса S&P500, а значит – крупнейших по капитализации американских публичных компаний.

Портфель получился прекрасно диверсифицированным, все компании в нем широко известны практически любому, даже не посвященному в инвестиции человеку. Насколько он будет идти в ногу с рынком, обгонит ли он два других варианта – нам покажет только время. Но составляя этот портфель, лично я выразил сомнение в том, что это хорошая идея – брать только «большие шкафы». Но почему это может стать проблемой? Давайте разбираться.

( Читать дальше )

S&P500. Обновлен максимум понедельника

- 20 ноября 2019, 10:37

- |

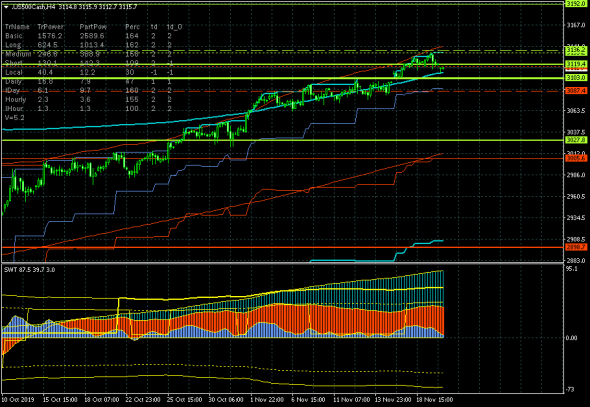

Итак, что в итоге двух последних дней.Сегодня:

Рынок прорвал сопротивление основного тренда на уровне 3103.0 и подтверждает прорыв среднесрочного сопротивления 3119.4. Все тренды, начиная с внутридневного и старше, на момент распечатки графика остаются в фазе роста, продолжая реализацию бычьего сценария со стратегической целью основного тренда на уровне 3893.0 и промежуточной краткосрочной целью на уровне 3192.0.

P.S. Сказанное не означает, что ситуация не может измениться. Признаком возможного разворота (коррекции) являются прорывы поддержек 3105.5 и 3085.9.

В течение вчерашнего дня рынок незначительно обновил максимум (3133.2) и ушел откат в форме дневного тренда.

Откат был достаточно глубокий, но целевая поддержка 3105.5 достигнута не была, поэтому остается в силе.сценарий роста со стратегической целью основного тренда на уровне 3893.0 и промежуточной краткосрочной целью на уровне 3192.0.

( Читать дальше )

Основные индексы встали на якорь. Обзор и прогноз рынка FOREX и FORTS на 20 ноября

- 20 ноября 2019, 06:02

- |

Продолжение в блоге

Волатильность взлетает! Just kidding....S&P500

- 20 ноября 2019, 05:01

- |

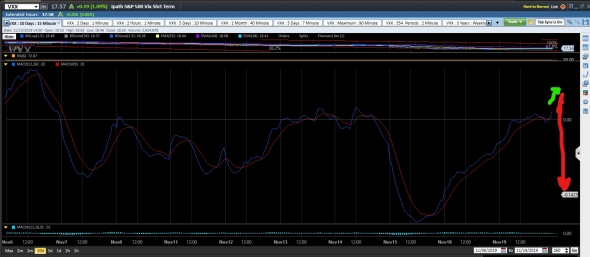

VXX, 15min chart. MACD.

Волатильность имеет возможность «взлететь» в первый час торговой сессии в Среду. После чего обваливается ниже плинтуса.

Соответственно, S&P500 — выкуплен утром и уходит в позитив и ралли к ретесту ALL TIME HIGH. Медвежий Капкан, опять....

Вот такие мысли, джентльмены. Удачи!

Pre-market. Update. S&P500, ES

- 19 ноября 2019, 17:15

- |

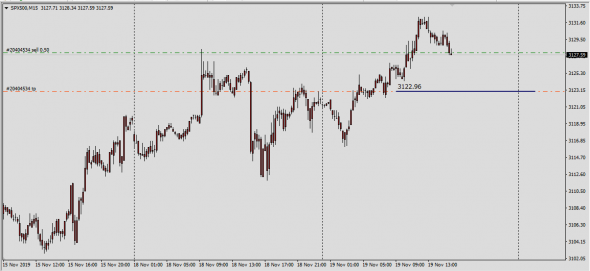

support =3127-28

Во многих постах пишут о SHORT, как вчера правильно заметил коллега. Поэтому я больше о SHORT писать не буду, а думаю даже купить LONG 100 акций!!! любых .

Дабы показать КУКЛУ, что я сдался… возможно лишь тогда мы и получим ТОП.

Новая цель AAPL APPLE. = 272 (возможно после NYC SHOW, Dec 2 2019)

Nasdaq Momentum indicator. Few days Breadth is negative. Рынку будет достаточно 1-2 дней проливов для завершения коррекции, достижения Oversold и возобновления Ралли !

Update. 10:00am ET. Я уже вчера это говорил- если мы дотянем на хаях до Среды- то я открываю двойную позицию шорт.

Update. 11:00 am. ET. Рынок развернулся вниз. И нарисовал очень четкий сигнал -«следующий перехай Nasdaq- MEGA SHORT» -собственно это все что нужно знать сейчас. Когда это будет? В среду, пятницу или в след. вторник… не знаю, но это будет очень серьезный сигнал.

Update. 12:03pm ET. Nasdaq настроился опять на ALL TIME HIGH. развернулся выше. Weekly Puts strike 203 QQQ опять подешевели. вчера были 1.55 утром с открытия 77с, потом до 1.10$ поднялись и вот опять 77центов. Это радует, ждем еще дешевле.

SP500 TRY2

- 19 ноября 2019, 17:00

- |

3160 — стоп

Вииктрейдинг, выход по уровням в ПТ 22 ноября, в 23.30 мск. На мой взгляд закрытие недели пройдет на 3100 или 3160 с вероятностью 60% и 40% соответственно.

Небольшой дайджест важных событий на мировых финансовых рынках

- 19 ноября 2019, 14:19

- |

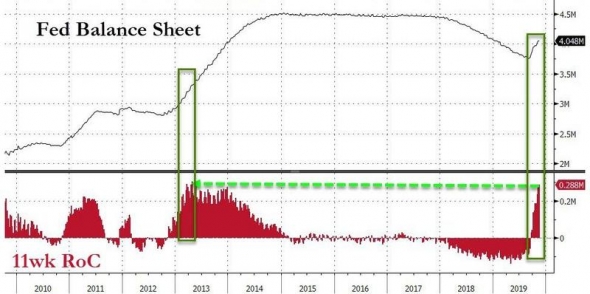

Немного рассуждений относительно последних событий на мировых финансовых рынках. Прежде всего стоит отметить впечатляющий темп роста баланса ФРС. Последний раз мы видели подобное в далеком 2013 году:

(Темп увеличения баланса ФРС на максимальных значениях с 2013 года)

На ZeroHedge также провели небольшое расследование и выяснили, что Фед де-факто начал напрямую монетизировать гос.долг США. При этом формальности соблюдаются, так как процесс происходит через посредника в лице одного из прайм-дилеров (крупнейшие частные банки в Штатах). Это не имеет особого значения, однако может служить одной из примет текущего времени (и новой финансовой реальности).

Промышленное производство в США пока не отреагировало на новый раунд QE, экономика продолжает замедляться:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал