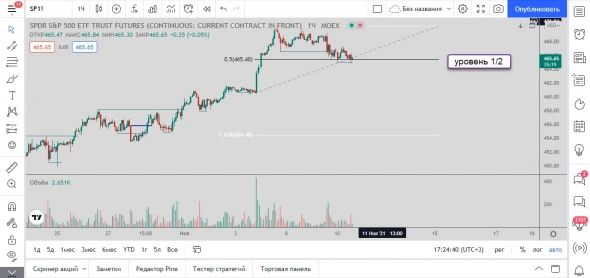

S&P500

S&P приступил к коррекционному движению

- 11 ноября 2021, 11:21

- |

Снижение происходит на фоне выхода ИПЦ в США, который оказался выше прогнозов. Пока инвесторы обдумывают в очередной раз возможное влияние инфляции на финансовый сектор, S&P будет корректироваться. По моим предположениям еще всю следующую неделю.

Кроме индекса S&P падают популярные акции в США. Что также носит коррекционный характер. Рекомендую уже входить в AMD, который упал на 8%. Google, Microsoft, Sony просели незначительно порядка 1-2%.

- комментировать

- Комментарии ( 2 )

ЭКОНОМИКА США: ПОЧЕМУ НУЖЕН ДЕЛЕВЕРИДЖ

- 11 ноября 2021, 10:04

- |

Делеверидж: несколько простых причин для снижения государственного долга. Растущий государственный долг сегодня — это плохая новость для экономики завтра. И не только для экономики.

Как мы знаем, Конгресс приостановил действие потолка госдолга федерального правительства до декабря 2021 года, и долг продолжает расширяться. В целом, за последние два года правительство увеличило федеральный долг на 6 триллионов долларов, что эквивалентно 47 000 долларам на каждое домохозяйство.

Политический кризис, вызванный спорами о лимите долга, безусловно, отражается на фондовых рынках, хотя, как мы наблюдаем, и незначительно, поскольку процесс согласований между демократами и республиканцами по этому вопросу — явление регулярное и не критичное. Проблема значительно глубже: дальнейшая долговая экспансия может подорвать рост, вызвать рецессию, нивелировать усилия монетарных властей по сдерживанию инфляции и породить огромное налоговое бремя в будущем.

( Читать дальше )

Пики рынка SP500 близко.

- 10 ноября 2021, 20:35

- |

Отчет по инфляции вышел взрывным, уронив рейтинги Пауэла ниже плинтуса. Веры во временную инфляцию Пауэла, больше нет.

🔺Инфляция в США 6,2%

🔺Базовая инфляция 4,6%

🔺Жилье подскочило на 0,7%

🔺Продукты питания — на 0,8%

🔺Подержанные автомобили — на 2,5%

🔺Медицинское обслуживание — на 0,5%

Следующий шаг +7%, уже в следующем месяце, а судя по кризису предложения энергии, инфляция движется к двухзначным цифрам, которые мы вероятно увидим с первыми холодами.

Самая большая проблема для мира в том, что розничные запасы находятся на рекордно низком уровне, поэтому необходимости в сезонных скидках перед основным сезоном покупок просто нет, и не будет. При таких условиях когда в мире, есть кризис предложения, запускать программу сокращения QE будет ошибкой, что в итоге только погрузит рынок в еще большие проблемы.

Есть высокая вероятность того, что сокращение программы QE, не оправдывает ожидания, и ФРС продолжит количественное смягчение.

( Читать дальше )

Что ждет финансовые рынки на текущей неделе?

- 09 ноября 2021, 11:10

- |

Такого вы не найдете в СМИ!!!

В этом выпуске уделил внимание деловому циклу в США и его перспективам. А также пара слов о ФРС их решении и как это скажется на финансовых рынках.

( Читать дальше )

Инфраструктурный план почти принят: кто от этого выиграет?

- 09 ноября 2021, 10:37

- |

В эту субботу конгресс США наконец одобрил так много обсуждавшийся инфраструктурный план Байдена. Проект предполагает инвестиции в размере $1,2 трлн в течение следующих восьми лет для ремонта автомагистралей, дорог и мостов, а также для модернизации городских транзитных систем, сетей пассажирских железных дорог и другой инфраструктуры. Для Байдена и демократической партии утверждение этого законопроекта — хорошие новости в плане поддержки популярности. Мы решили разобраться, кто еще выиграет от запланированных госинвестиций в инфраструктуру.

В сегодняшней статье мы расскажем, что:

- сталевары, застройщики и зеленая энергетика выиграют от нового пакета;

- инфраструктурный пакет приведет к росту дефицита бюджета.

План можно считать одобренным

Сразу после начала действия стимулирующего пакета Джо Байден и демократическая партия США начали рассматривать вопрос об объеме инфраструктурного финансирования, о котором так долго велись дебаты в период президентской гонки. Изначальный вариант инфраструктурного плана Джо Байдена был представлен в конце марта этого года и предполагал объем до $2 трлн и распределение расходов на следующие 8 лет. Тем не менее, в ходе долгих обсуждений первоначальный размер пакета был урезан до $1,2 трлн и одобрен сенатом только в августе. В соответствии с законодательным процессом США дальнейшая судьба инфраструктурного пакета зависела от решения конгресса. Так как демократическая партия США держит в конгрессе лишь незначительное большинство против республиканской партии, для одобрения плана была необходима практически единогласная поддержка всех представителей демократической партии.

( Читать дальше )

ФРС предупреждает !!!

- 09 ноября 2021, 09:14

- |

ФРС предупреждает, что акции уязвимы перед «значительным падением»

В 85-страничном отчете, опубликованном сразу после закрытия рынка, ФРС предупредила, что «цены на рискованные активы продолжают расти, что делает их более уязвимыми к опасным сбоям, если экономика пойдет к худшему », добавив, что « цены на активы остаются уязвимыми для значительного снижения, если настроения инвесторов ухудшатся, успехи в сдерживании вируса разочаруют или замедлится восстановление экономики ".

✅ Байден теряет рейтинг. Инфляция враг

- 09 ноября 2021, 00:12

- |

🔺 Доллар отыграл ожидания по сворачиванию программы стимулов и немного корректируется. Через неделю Конгресс будет принимать решения по пакету на 2 трлн.долл на медицину и образование — это немного давит на котировку, ведь эти деньги нужно будет откуда-то взять. Восходящая тенденция с большей вероятностью продолжится из-за высокого спроса на облигации, но пока что фиксация прибыли.

🔺 Европейская валюта будет под давлением продавцов до марта следующего года, ведь именно тогда ЕЦБ планирует начать сокращение объемов печатного станка. Дисбаланс в монетарных политиках ФРС и ЕЦБ задает среднесрочный тренд валютной паре. Пятница закрылась очень сильно: дельта ярко красная, но свечу закрыли повышением. Это сила лимитного покупателя. На этом фоне и видим техническую коррекцию вверх.

🔺 Японская йена демонстрирует силу, ведь цена не падала в то время, как доллар рос. Хеджеры удерживают серьезный лонг, в рынке много открытых шортов. Я считаю, что именно шорт позиции станут топливом для импульсного роста цены. Плавное поджатие к верхней границе боковика закончится резким выходом из консолидации. Да и основной фактор давления уже не работает. Доходность облигаций не растет — это плюс для йены.

( Читать дальше )

ПОЗДРАВЛЯЕМ ТРЕНД!

- 08 ноября 2021, 10:25

- |

У нас праздник, а про него мало кто вспоминает. Наше «маленькому» растущему Трендику годик🎂

В марте 2020 Жора и Кристина его зачали и вначале ноября он родился.

За это время он научился: убивать мишек, удивлять быков, переписал все возможные статистические рекорды, сломал индикатор Баффета(ну по крайней мере пока он не работает, надо отнести в сервис), наплодил экспертов инвесторов на каждом углу, заставил расти нерастущее(Газпром) в общем трендик во всех смыслах легендарный.

ТРЕНДИК! Поздравляем от всей души желаем всего самого наилучшего, новых свершений и КРЕПКОГО ЗДОРОВЬЯ! Оставайся таким же жизнерадостным, энергичным и бодрым! Ты скоро САМОСТОЯТЕЛЬНО пойдешь, как и все малыши, главное ходи аккуратно и НЕ ПАДАЙ, а то папа Жора и мама Кристина расстроятся, что отпустили тебя ходить без своей поддержки.

Ежедневный обзор:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал