S&P500

США банковский кризис - не застрахованные депозиты

- 21 марта 2023, 09:25

- |

Незастрахованные депозиты в банке:

1. BNY Mellon, $BK: 97%

2. SVB, $SIVB: 94%

3. Стейт-стрит, $STT: 91%

4. Подпись, $SBNY: 90%

5. Northern Trust, $NTRS: 83%

6. Citigroup, $C: 77%

7. HSBC Holdings, $HSBA: 73%

8. First Republic Bank, $FRC: 68%

9. East West Bancorp, $EWBC: 66%

10. Америка, $CMA: 63%

В настоящее время незастрахованные депозиты в США составляют в общей сложности 8 триллионов долларов.

Примерно 40% всех депозитов не застрахованы.

Неделька не будет томной...

- комментировать

- Комментарии ( 2 )

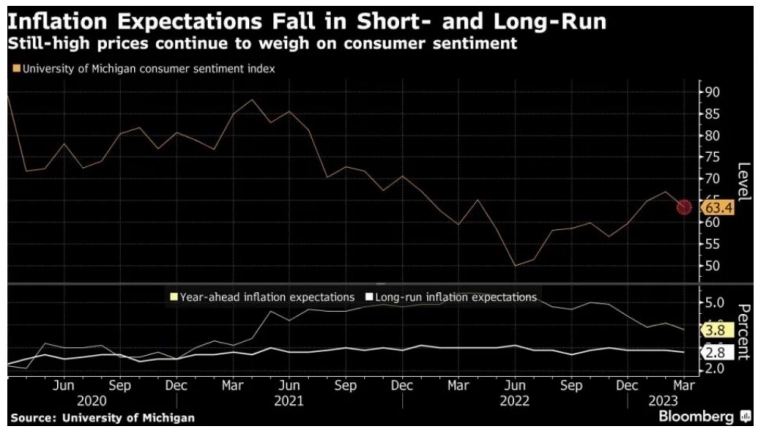

Инфляционные ожидания в США снизились до минимального значения с 2021 г.

- 21 марта 2023, 09:12

- |

Респонденты заявили, что ожидают роста инфляции на 3.8% в следующем году, что является самым низким показателем с апреля 2021 г., согласно предварительным данным проведенного Мичиганским университетом обследования. Они ожидают, что цены в среднем вырастут на 2.8% в течение следующих 5–10 лет, что является наименьшей величиной за шесть последних месяцев.

Тем временем общий индекс потребительского доверия Мичиганского университета снизился до 63.4 пунктов в начале марта с 67 пунктов в феврале, что является наибольшим падением с июня, как показали данные, опубликованные в прошлую пятницу. Согласно усредненному прогнозу опрошенных информагентством Bloomberg экономистов предполагалось, что индекс останется неизменным.

Обследование проводилось с конца февраля по 15 марта, и в отчете говорится, что около 85% интервью были проведены до краха Silicon Valley Bank. Однако пока неясно, в какой степени доверие будет подорвано, когда 31 марта будут опубликованы окончательные данные Мичиганского университета за месяц.

( Читать дальше )

Страховка от дефолта теперь уже UBS устремилась в стратосферу.

- 21 марта 2023, 08:57

- |

Что-то в Европе давно Петрова и Боширова не вспоминали.

Чисто мнение. Не принимайте всерьез

- 21 марта 2023, 00:09

- |

Котиры уже прайсят что все должно быть выше и плевать на пиндосов, Сема и прочих евреев.

Отсюда вопрос — США всё? Если всё, то я беженцам туда не завидую в долгосрочной персективе естессно. Там будет средневековая жесть похожая на кинофильмы о диком западе где дуэль — норма, разбой — порядок и вообще кто смог на кривой козе — это и есть то самое общество и элита.

Слушайте то что сегодня говорит руководство страны ибо это не пустые слова. Они пустные но там есть доля правды

Когда упадёт экономика США?

- 20 марта 2023, 21:10

- |

У тех кто проникся влиянием реальной денежной массы на экономику может возникнуть справедливый вопрос: “Ну и где же падение экономики США? Ведь денежная масса падает уже не только в реальном, но и в номинальном выражении.”

===

Вопрос резонный. И мы об этом уже писали в январе.

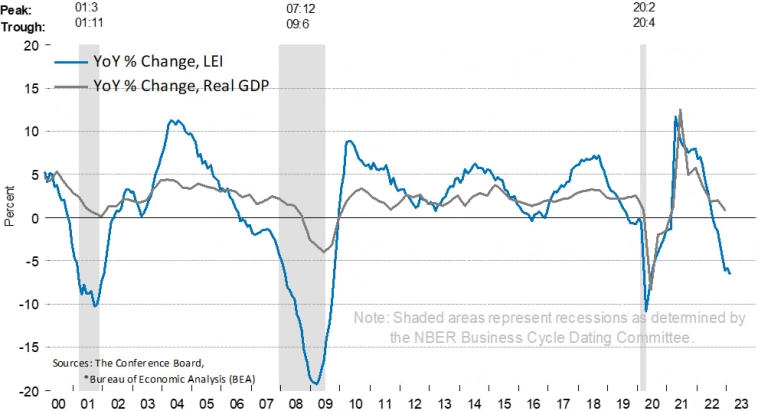

20 марта появилась ещё одна наглядная картинка от Conference Board.

Коротко: ВВП падает чуть позже, чем опережающий индекс от этой организации. А индекс уже в минусе (синяя линия на графике).

Другими словами, всё идёт к падению. Но дойдёт ли, и когда, если дойдёт – это всё пока остаётся под вопросом.

Обратите внимание: в 2001 году падение индекса предшествовало рецессии (она была, это серая полоса на графике), но падения ВВП не случилось.

P.S.

Ориентироваться в моих статьях, заметках и видео удобно через НАВИГАТОР

Более полный перечень статей с разбивкой по темам есть ЗДЕСЬ.

___

Раньше всего материалы публикуются в Дзен и Телеграм

( Читать дальше )

Goldman Sachs прогнозирует сохранение ставки ФРС на прежнем уровне в марте

- 20 марта 2023, 15:56

- |

Экономист Goldman Sachs Group Дэвид Мерикл прогнозирует, что Федеральная резервная система США не станет повышать ключевую процентную ставку на заседании, которое завершится в 22 марта.

«Регулятор принял активные меры для защиты финансовой системы, но рынок пока не до конца уверен, что этих усилий будет достаточно», — написал он в записке для клиентов.

Мерикл отметил, что одно повышение ставки на четверть процентного пункта едва ли окажет решающее влияние на инфляцию, и добавил, что в случае необходимости Федрезерв может быстро вернуться к подъему ставок.

Выросшие риски для банковской системы давят на рынки

- 20 марта 2023, 11:37

- |

По итогам прошедшей торговой недели индекс доллара показал снижение на 0,6% против снижения почти на процент за две предыдущие недели.

На прошлой неделе курс американской валюты показал значительную волатильность, снижаясь до 103 п. и поднимаясь до 104,7 п.

Крупнейшее с 2008 года банкротство американского банка Silicon Valley Bank (16-е место по активам в США), специализировавшегося на финансировании технологических стартапов, закрытие нью-йоркского банка Signature Bank всполошили финансовые, фондовые и сырьевые рынки. Это потребовало экстренных решений от регуляторов (ФРС, Минфина США и Федеральной корпорации по страхованию вкладов, FDIC), чтобы купировать распространение системного кризиса на весь финансовый сектор.

ФРС традиционно решает такие проблемы предоставлением ликвидности. За неделю с 8 по 15 марта банки США заняли рекордные $164,8 млрд. Предыдущий исторический максимум составил $111 млрд и был достигнут во время финансового кризиса 2008 года. Около $152,8 млрд привлечено через дисконтное окно, или discount window (механизм, который предлагает коммерческим банкам краткосрочные займы), на срок до 90 дней.

( Читать дальше )

Ставку повысят, но риторика может поменяться

- 20 марта 2023, 11:26

- |

Судьба швейцарского Credit Suisse разрешилась. Крупнейший швейцарский банк UBS согласился выкупить Credit Suisse за 3 млрд долларов: что вдвое меньше стоимости банка по итогам торгов в пятницу. На покрытие убытков Центральный банк Швейцарии и правительство страны выдадут 100 млрд и 9 млрд швейцарских франков соответственно, однако держатели облигаций Credit Suisse ничего не получат, их вложения будут обнулены.

Кроме того, центробанки западных стран объявили об открытии своп-линии до конца апреля, чтобы в случае необходимости предоставить долларовую ликвидность. Таким образом, дефицита долларов в банковской системе не будет, и в этом месяце сильного укрепления доллара ждать не стоит.

На этой неделе глава ЕЦБ Кристин Лагард будет отчитываться на слушаниях Комитета по экономическим и валютным вопросам Европарламента. Несомненно, банковский кризис в США и Швейцарии станет основной темой на этих слушаниях. Лагард придется отстаивать позицию ЕЦБ, который, вопреки ожиданиям, продолжил ужесточать денежно-кредитную политику, мотивируя это тем, что иное решение могло подорвать доверие к регулятору. Впрочем, большой волатильности во время речей Лагард вряд ли стоит ожидать, рынки редко обращают на нее внимание, а сейчас все внимание сосредоточено на США.

( Читать дальше )

10 дней банковского кризиса

- 20 марта 2023, 07:56

- |

Прошло 10 дней банковского кризиса, что мы видим?

— Потеря доверия ко всей банковской системе

— Выкуп Credit Suisse через UBS

— 200 банков под угрозой

— Увеличение баланса ФРС на 300 млрд $

— ФРС, ЕЦБ, Банк Англии, Банк Японии, Банк Канады и Нацбанк Швейцарии с 20 марта и по конец апреля будут проводить своп-операции между ЦБ не раз в неделю, а на ежедневной основе.

Как выросли защитные активы:

— BTC: +38%

— Золото: +8%

— Доходность 10 леток снизилась на 45 бп

Напоминаю, что прошло только 10 дней, а событий масса. Год будет очень интересным.

Подписывайся на нас:

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал