RGBI

📉 Индекс гособлигаций РФ опустился ниже 117 пунктов впервые с 16 июля

- 22 сентября 2025, 11:10

- |

- комментировать

- 345

- Комментарии ( 0 )

RGBI - индекс государственных облигаций РФ движемся по старшему тренду!

- 20 сентября 2025, 14:43

- |

1. Сентябрьская свеча (месяц), продолжает отрабатывать и подтверждает модель разворота «молот» сформированный в августе.

2. После коррекционной свечи 1 сентября (неделя), и последовавшей за ней модели поглощения (разворота) прошедшая неделя продолжила нисходящее движение. Подтверждая направление более старшего масштаба. На данный момент сформированный и несущий в себе медвежье настроение тренд имеет цель снижения в район 114.

( Читать дальше )

Корректоз в ОФЗ

- 19 сентября 2025, 21:48

- |

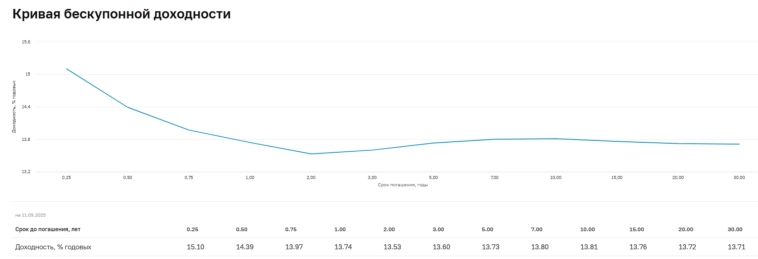

Ни к чему не призываю, но RSI-7 показал перепроданность (=16) на дневке для индекса гособлигаций RGBI. Нижней границы канала, правда, еще не достигли… С другой стороны, когда менять направление движения, если не после экспирации фьючей? А она как раз сегодня😊 В общем, думайте сами, нужны ли вам облиги под 15%-17% на годы вперед.

Подписывайтесь на мой телеграм канал про трейдинг и инвестиции: https://t.me/+cVjMyxdUl8EzODBi

Пару слов про облигации

- 17 сентября 2025, 17:25

- |

Дошли в RGBI до нижней границы маленького нисходящего канала, вполне вероятен отскок вверх. При этом, во-первых, пока что еще далеко до нижней границы большого восходящего канала. А во-вторых, такие формации часто бывают трёхволновые. Вполне можем нарисовать отскок и далее третью волну снижения в облигах… В этом случае как раз в районе 117.50 упрёмся в нижнюю границу канала.

Подписывайтесь на мой телеграм канал про трейдинг и инвестиции: https://t.me/+cVjMyxdUl8EzODBi

📉 Индекс гособлигаций RGBI: новый минимум за 6 недель. Распродажа ОФЗ продолжается 5-й день подряд

- 15 сентября 2025, 18:58

- |

Вечник на RGBI когда запуск ждать? Есть инфа у кого?

- 12 сентября 2025, 22:00

- |

- ответить

- 342 |

- Ответы ( 7 )

💡 Индекс RGBI. Коррекция продолжается.

- 12 сентября 2025, 15:23

- |

Текущую консолидацию продолжаю рассматривать как волну [4] перед следующим обновлением.

В ходе коррекции цена не должна опуститься ниже 118.12.

Перехай может быть лишь формальным — зона фиксации спекулятивных сделок.

Аукционы Минфина — долговой рынок ожидает решения ЦБ, индекса RGBI топчется на месте.

- 12 сентября 2025, 11:42

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его проведении индекс RGBI находился выше 120 пунктов, с учётом заседания Центробанка в пятницу индекс остался на должном уровне — 120,24 пункта:

🔔 По данным Росстата, за период с 2 по 8 сентября ИПЦ составил 0,10% (прошлые недели — -0,08%, 0,02%), с начала месяца 0,09%, с начала года — 4,03% (годовая — 8,16%). Месячный пересчёт августовской инфляции составил -0,40% (ниже недельных данных, которые показывали -0,24%) — это выводит нас на ~1% saar, а значит можно с уверенностью признать, что регулятор справился со своей задачей по охлаждению экономики. Темпы сентября ожидаемы, напомню вам, что в сентябре 2024 г. инфляция составила 0,48% (при сегодняшней динамике мы вряд ли выйдем на данные цифры). Центробанк снизил прогноз инфляции на этот год до 6-7% (было 7-8%) и среднего значения ставки до конца года до 16,3-18% (ставку до конца года могут оставить без изменений или снизить до 14%).

🔔 Минфин планирует занять в 2025 г.

( Читать дальше )

Новые высоты фьючерса на Индекс RGBI

- 11 сентября 2025, 19:09

- |

В июле инструментом торговали почти 13 тысяч клиентов срочного рынка, а средний оборот превышал 1 млрд рублей в день.

Контракт помогает трейдерам:

📍 участвовать в движении индекса по изменению ключевой ставки Центрального банка

📍 держать позицию с плечом, а не покупать корзину бумаг

📍 хеджировать свой портфель ОФЗ

С помощью фьючерса на Индекс RGBI удобно отыгрывать краткосрочные идеи, например, снижать риски при падении цены.

Больше фактов об инструменте и мнения аналитиков смотрите в статье.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал