NonFarm Payrolls

Маэстро, ваш выход! Обзор на предстоящую неделю от 07.02.2021

- 07 февраля 2021, 21:57

- |

По ФА…

Nonfarm Payrolls

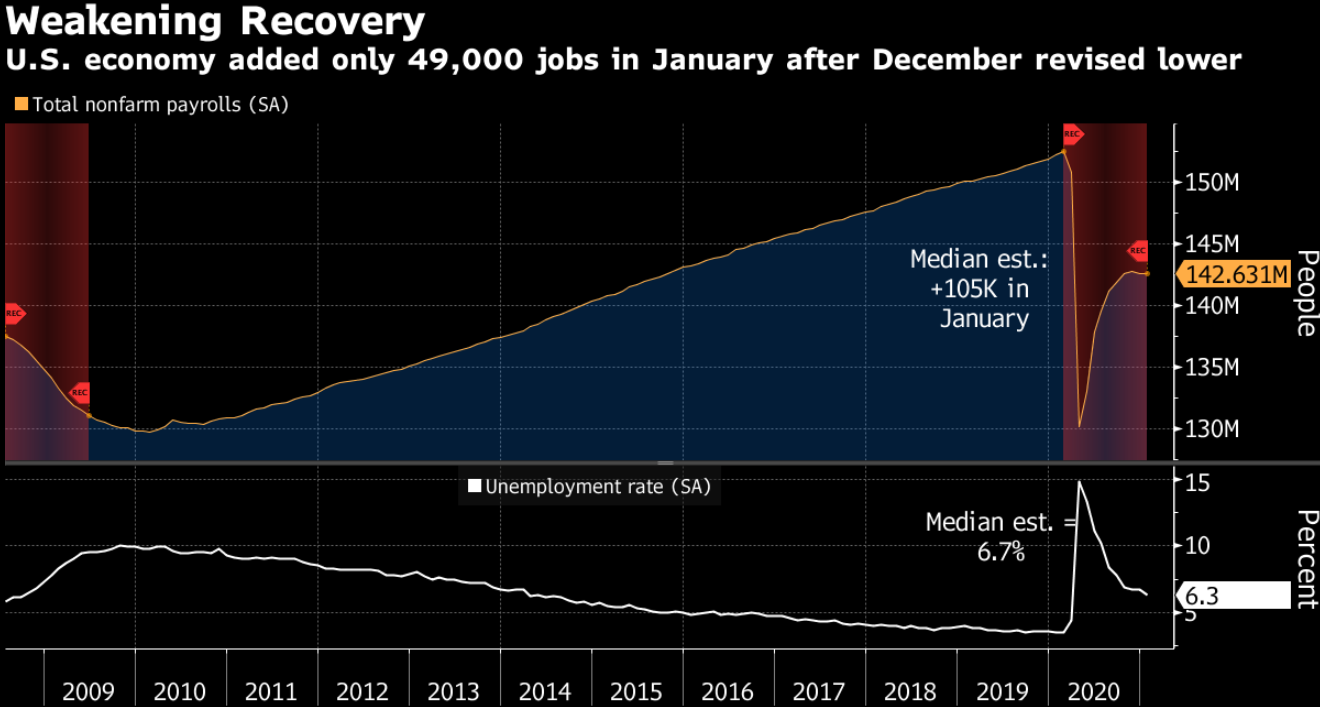

Январский отчет по рынку труда США вышел слабым, со значительной ревизией на понижение за два предыдущих месяца.

Разочарование рынка было сильным, т.к. ожидания на нонфарм США были завышены после позитивных отчетов ADP и ISM услуг, банки ожидали, что рынок труда США начнет демонстрировать уверенное восстановление с января после провального декабрьского нонфарма.

Доходности ГКО США рухнули, что привело к падению доллара, при этом доходности долгосрочных ГКО США после первой реакции пытались продолжить рост, но доходности краткосрочных ГКО США упали до минимумов, что означает отсутствие готовности инвесторов занимать США деньги на длительный срок с низкой премией, но с одновременной потерей веры в сокращение стимулов ФРС в этом году.

Ключевые компоненты январского отчета по рынку труда США:

— Количество новых рабочих мест 49К против 50К/105К по разным прогнозам, ревизия за два предыдущих месяца составила -159К: ноябрь пересмотрен до 264К против 336К ранее, декабрь до -227К против -140К ранее;

— Уровень безработицы U3 6,3% против 6,7% ранее;

— Уровень безработицы U6 11,1% против 11,7% ранее;

— Участие в рабочей силе 61,4% против 61,5% ранее;

— Рост зарплат 5,4%гг против 5,4%гг ранее (ревизия вверх с 5,1%гг);

— Средняя продолжительность рабочей недели 35,0 против 34,7 ранее.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 9 )

Экономика США в рабочих местах.

- 05 февраля 2021, 19:38

- |

Вышли важнейшие данные о безработице в США, давайте попробуем оценить:

Занятость вне сельского хозяйства мало изменилась +49к (при прогнозе +50к) – но крупнейшие инвест дома как я ранее говорил ТУТ имели разброс прогнозов от -200к до +400к и большинство прогнозировало больше в сторону повышения, но всё же занятость очень близка к консенсус прогнозу, но всё же хуже ожиданий. Экономика США, исходя из данных о количестве мест, росла очень сдержано из-за ограничений, связанных с пандемией.

На сегодняшний день, в США привито 11 человек на 100 жителей – это очень хороший результат (по количеству вакцинированных людей, США на первом месте) – от скорости вакцинации будет зависеть и рост экономической активности и тут США пока в лидерах.

О инфляции:

Средняя почасовая оплата всех сотрудников в несельскохозяйственном секторе выросла на 6 центов, или 0,2%, за месяц до 29,96 долларов США в январе 2021 года после пересмотренного в сторону повышения на 1 процент увеличения в декабре и ниже рыночных ожиданий роста на 0,3 процента. – учитываю то, что в декабре был пересмотренный рост аж на 1%, то фразу ниже рыночных ожиданий я бы откинул в сторону, так как оплата труда говорит о том, что инфляция БУДЕТ расти, а это ещё стимулы на $1.9 трлн не раздали, так как после, инфляция ещё сильнее скаканёт. Для нас с вами рост инфляции – это зло, так как низкая инфляция сохраняет печатный станок включённым и накачивает рисковые активы (в том числе и крипту) деньгами, а как только инфляция приблизится к таргету 2%, то и печатный станок выключат.

( Читать дальше )

Конференция на Nonfarm Payrolls.

- 05 февраля 2021, 12:55

- |

Марио Драги проводит второй день консультаций с лидерами партий парламента Италии, сегодня он встретится с лидерами проевропейских партий, которые согласны оказать ему поддержку.

Консультации с главными партиями парламента Италии, «5 звезд» и «Лига», Драги проведет завтра, после чего примет окончательное решение по предложению президента Маттарреллы возглавить новое правительство Италии.

Позитивная реакция фондового и долгового рынков Италии на назначение Драги новым премьером заставила противников технократического правительства изменить своё мнение, практически все партии готовы сотрудничать, но оппозиция готова это делать только в случае непродолжительного времени правления Драги с определением даты досрочных выборов заранее.

Следует учитывать, что решение будет принято на выходных и приведет к открытию рынков гэпом по евро.

Сегодня внимание участников рынка будет сфокусировано на отчете по рынку труда США с публикацией в 16.30мск и фиксированию прибыли на закрытии недели.

Косвенные данные указывают на более позитивный отчет по рынку труда, нежели средние прогнозы экономистов, хотя это частично учтено в цене доллара.

Нонфарм значительно лучше прогноза усилит ожидания инвесторов по росту инфляции и экономики США, что приведет к ещё одной волне роста доходностей ГКО США и, как следствие, росту доллара.

Слабый нонфарм скажет, что на текущий момент рост доллара закончен, начнется нисходящая коррекция.

( Читать дальше )

Придет ли ФРС на помощь хедж-фондам? Обзор на предстоящую неделю от 31.01.2021

- 31 января 2021, 23:58

- |

По ФА…

Заседание ФРС

Сопроводительное заявление ФРС мало отличалось от своего декабрьского собрата.

Пресс-конференция Пауэлла не содержала сюрпризов.

Заседание ФРС не оказало влияния на рынки.

Пауэлл указал на замедление темпов восстановления экономики и неопределенность в отношении перспектив.

Пауэлл изо всех сил пытался абстрагироваться от ситуации с «робингудами», он отказался отвечать на первый вопрос, связанный с рисками от ситуации с GameStop, объяснив сие отсутствием возможности комментариев в отношении отдельных компаний.

Но журналисты были настойчивы и Пауэллу пришлось отвечать на крайне неприятный вопрос о том, являются ли резкие взлеты в рискованных активах, в том числе и акциях GameStop, результатом ультрамягкой политики ФРС.

Пауэлл заявил, что в крайние месяцы рост рисковых активов был связан с появлением вакцин от коронавируса и принятием пакета фискальных стимулов Конгрессом, а низкие ставки ФРС не имеют такой тесной связи со стоимостью активов, как принято считать.

Пауэлл резко отверг идею использования инструментов монетарной политики для сдутия пузырей на фондовом рынке, хотя некоторые члены ФРС, в основном ястребы, ранее считали такой вариант приемлемым, что было неоднократно отображено в протоколе ФРС, который Пауэлл, видимо, не читает.

Джей предупредил, что рынкам не следует реагировать на рост инфляции с марта, ибо это будет эффект низкой базы прошлого года и ФРС будет взирать на эти показатели сквозь пальцы и вообще, для ФРС снизить высокую инфляцию ничего не стоит, а вот низкая инфляция является проблемой.

На вопрос об истерии на рынках при последующем сворачивании программы QE Пауэлл ответил, что ФРС с этим справится также замечательно, как и в прошлый раз, все будет прозрачно, поставят в известность рынки заранее и никто не удивится сворачиванию программы QE и последующему сокращению баланса.

Правда, Пауэлл забыл, что в прошлый раз ФРС так и не удалось насколько либо существенно уменьшить размер баланса ФРС, т.к. рынки начали падать и ФРС был вынужден впервые запустить программу QE без наличия рецессии или её угрозы.

( Читать дальше )

Конференция на Nonfarm Payrolls.

- 08 января 2021, 13:18

- |

Вакцина Pfizer/BioNTech оказалась эффективна против мутаций белка N501Y, обнаруженных в вариантах Британии и Южной Африки.

Однако, есть сомнения в отношении эффективности вакцин против южноафриканской мутации белка E484K, на исследование которой уйдет ещё несколько недель, не говоря о том, что мутации происходят чрезвычайно быстро, что может привести к проблемам в будущем.

Сегодня внимание участников рынка будет сфокусировано на отчете по рынку труда США с публикацией в 16.30мск.

Все косвенные данные указывают на значительное замедление рынка труда, но реакция должна быть краткосрочной, ибо вакцинация и новый пакет фискальных стимулов приведут к восстановлению рынка труда США в будущем.

Тем не менее, отрицательное количество новых рабочих мест может привести к сильному шипу на уход от риска, тогда как данные лучше прогноза станут позитивным шоком.

На валютном рынке логично ожидать первый шип в зависимости от влияния нонфарма на политику ФРС, вторая реакция будет в соответствии с корреляцией аппетита к риску.

Однако, нонфарм значительно лучше прогноза приведет к сильному росту доходностей ГКО США, что может спровоцировать закрытие шортов доллара на фиксировании прибыли недели, тогда коррекция на падение доллара отложится до понедельника.

Отчет по рынку труда Канады также будет опубликован в 16.30мск, его качество и разница с нонфармом США окажут значительное влияние на луни.

( Читать дальше )

Кульминация Brexit. Обзор на предстоящую неделю от 06.12.2020

- 06 декабря 2020, 23:59

- |

По ФА…

Nonfarm Payrolls

Ноябрьский отчет по рынку труда США вышел хуже прогноза, хотя падение уровней безработицы частично нивелировало негатив.

Но доллар не смог продолжить падение по двум причинам: из-за роста доходностей ГКО США на фоне усиления ожиданий по принятию Конгрессом США нового пакета фискальных стимулов и по причине фиксирования прибыли на закрытии недели.

В разрезе декабрьского решения ФРС отчет не представляет большой ценности, ибо он недостаточно плох для увеличения размера программы QE и недостаточно хорош для снижения размера программы QE.

Ключевые компоненты отчета по рынку труда США:

— Количество новых рабочих мест 245K против 469K прогноза, ревизия за два месяца ране +11К: сентябрь пересмотрен до +711К против +672К ранее, октябрь до +610К против +638К ранее;

— Уровень безработицы U3 6,7% против 6,9% ранее;

— Уровень безработицы U6 12,0% против 12,1% ранее;

— Уровень участия в рабочей силе 61,5% против 61,7% ранее;

— Рост зарплат 4,4%гг против 4,4%гг ранее (ревизия вниз с 4,5%гг);

— Средняя продолжительность рабочей недели 34,8 против 34,8 ранее.

( Читать дальше )

Конференция на Nonfarm Payrolls.

- 04 декабря 2020, 14:01

- |

После вчерашней размолвки в торговых переговорах Брексит между Британией и ЕС по причине внесения новых требований Францией в отношении «равных условий игры», сегодня ситуация смещается в позитивную сторону.

Официальный представитель ЕС заявил, что достижение соглашения по Брексит «неизбежно к концу выходных», за исключением маловероятного срыва переговоров в последнюю минуту.

Неофициально дедлайн был перенесен на понедельник против пятницы ранее, открытие недели гэпом логично в любом случае, то ли на факте достижения соглашения по Брексит, то ли на многочисленных инсайдах.

Лидер большинства Сената Макконнелл провел переговоры со спикером нижней палаты Конгресса США Пелоси и, похоже, что стороны приближаются к достижению соглашения по пакету стимулов, который, более вероятно, будет принят вместе с законопроектом по расходам правительства до 12 декабря.

Трамп пообещал подписать любое соглашение по пакету стимулов, принятое Конгрессом.

( Читать дальше )

Байден делает ход конем. Обзор на предстоящую неделю от 29.11.2020

- 29 ноября 2020, 23:36

- |

По ФА…

Протокол ФРС

Обсуждение в протоколе ФРС большей частью касалось будущего программы QE.

Хотя члены ФРС признали, что на момент заседания 5 ноября корректировка покупок активов не требовалась, они согласились в том, что обстоятельства могут измениться и в «какой-то момент» возникнет необходимость внесения изменений в «руководство вперед».

Большинство членов ФРС высказались за переход к ориентированным на результаты рекомендациям по покупке активов, которые увязывают горизонт, на котором, как ожидает ФРС, будет проводится покупка активов, с экономическими условиями.

Этот горизонт также должен быть скоординирован с прогнозами членов ФРС по траектории ставок, оба инструмента должны способствовать целям мандата ФРС в отношении максимальной занятости и средней инфляции на 2%.

ФРС заявил, что может сохранить текущую степень стимула по покупке ГКО США, уменьшив размер покупок при переходе на покупки более долгосрочных ГКО, указав на пример ВоС.

Но, при необходимости, ФРС может увеличить темпы покупок или покупать ГКО США с более длительным сроком погашения без увеличения размера своих покупок или с той же скоростью и тем же составом в течение более длительного периода.

( Читать дальше )

Золото ждет новостей: в центре политика и ситуация на рынке труда

- 18 ноября 2020, 09:26

- |

*Non-Farm Payroll

/количество занятых в несельскохозяйственном секторе/

1-я пятница месяца по данным Бюро Статистики Труда; показывает, сколько рабочих мест добавила /потеряла экономика США за последний месяц, ключевой драйвер политики ФРС и индикатор экономического роста.

Следующий отчет - 04.12.2020

Ситуация на рынке труда США

THE EMPLOYMENT SITUATION — MARCH 2020

Общая занятость в несельскохозяйственном секторе сократилась в марте 2020 на 701 000 человек, а уровень безработицы вырос до 4,4 процента, сообщило бюро статистики труда США. Изменения в этих мерах отражают последствия коронавируса (COVID-19) и усилия по его сдерживанию.

THE EMPLOYMENT SITUATION - April 2020

в апреле число рабочих мест сократилось более чем на 20 млн.

Потери рынка труда беспрецедентны. В апреле 2020 сокращение числа рабочих мест было вдвое больше, чем за весь период Великой депрессии 30-х годов XX века.

THE EMPLOYMENT SITUATION — OCTOBER 2020

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал