NonFarm Payrolls

Безработица в США увеличилась до 4% в январе, создание рабочих мест в несельскохозяйственном секторе также увеличилось: 467 тыс

- 04 февраля 2022, 16:32

- |

Сегодня в 16:30 вышел отчёт по рынку труда в США за декабрь:

Уровень безработицы (янв): 4% (Прогноз. 3,9%, пред. 3,9%)

Изменение числа занятых в частном несельскохозяйственном секторе (янв): 444K (Прогноз. 150К, пред. 503К)

Доля экономически активного населения (янв): 62,9% (Пред. 61,9%

Средняя почасовая заработная плата (по сравнению с аналогичным периодом прошлого года) (г/г) (янв): 5,7% (Прогноз. 5,2%, пред. 5%)

Средняя почасовая заработная плата (м/м) (янв): 0,7% (Прогноз. 0,5%, пред. 0,5%)

- комментировать

- ★1

- Комментарии ( 0 )

Старые проблемы в новом году. Обзор на предстоящую неделю от 09.01.2022

- 09 января 2022, 23:13

- |

По ФА…

— Протокол ФРС

Протокол ФРС от декабрьского заседания был ястребиным.

Среди членов ФРС отсутствовали разногласия в отношении необходимости ужесточения политики, все члены ФРС выразили согласие в целесообразности повышения ставок и последующего сокращения баланса.

С учетом достаточно нейтрального голосующего состава ФРС в 2021 году логично ожидать, что риторика нового, более ястребиного состава 2022 года, будет ещё более жесткой как минимум на заседании 26 января до прихода в руководящий состав ФРС трех новых членов и появления свидетельств замедления экономики США на фоне снижения инфляции.

Члены ФРС обосновали ускорение темпа сокращения программы QE исполнением цели по инфляции и прогрессом на рынке труда.

Члены ФРС сочли уместным сохранение ставки на текущих уровнях до достижения максимальной занятости, но большинство ожидает исполнение этого условия достаточно быстро при продолжении роста рынка труда, тогда как меньшинство считает, что цель по достижению максимальной занятости уже достигнута.

В целом, члены ФРС согласились, что, учитывая их индивидуальные взгляды на экономику, рынок труда и инфляцию, может оказаться оправданным повышение ставки раньше или более быстрыми темпами, чем предполагалось ранее.

( Читать дальше )

Безработица в США снизилась до 3,9% в декабре, создание рабочих мест в несельскохозяйственном секторе составило 199 тыс

- 07 января 2022, 16:36

- |

Сегодня в 16:30 вышел отчёт по рынку труда в США за декабрь:

Изменение числа занятых в несельскохозяйственном секторе (дек): 199K (Пред. 210, прогноз. 400)

Средняя почасовая заработная плата (м/м) (дек): 0,6% (Пред. 0,3%, прогноз. 0,4%)

Уровень безработицы (дек): 3,9% (Пред. 4,2%, прогноз. 4,1)

Уровень участия: 61,9 (Пред. 61,8)

Конференция на Nonfarm Payrolls.

- 07 января 2022, 12:31

- |

Ястребиный протокол ФРС с намерением повышения ставки после завершения программы QE и отсутствием длительной паузы перед началом сокращения баланса привел к росту доходностей ГКО США, но доллар пока продолжает торговаться в диапазоне, ибо ожидания повышения ставки ФРС уже во многом учтены в цене доллара, а понимания сроков и темпов сокращения баланса ФРС пока нет в то время, как инвесторы скептически относятся к идее к циклу ужесточения политики ФРС без повышения ставок ЕЦБ.

Ожидания на повышения ставки ЕЦБ к концу года выросли, что привело к росту доходностей ГКО стран Еврозоны, рост доходностей ГКО Германии поддерживает евро и пока препятствует развитию нисходящего тренда по евродоллару.

Тем не менее, первое изменение официальной риторики ЕЦБ возможно не ранее мартовского заседания, а более ястребиный состав ФРС в этом году может привести к конкретизации сроков повышения ставки и начала нормализации баланса на январском заседании.

Сегодня внимание участников рынка будет сфокусировано на отчете по рынку труда США с публикацией в 16.30мск.

Члены ФРС в протоколе от декабрьского заседания указали, что ожидают достижение максимальной занятости в ближайшее время, а некоторые члены ФРС считают, что условие достижения полной занятости уже выполнено.

Достижение максимальной занятости является условием для повышения ставки ФРС, падение уровня безработицы U3 до 4,0% или ниже на фоне уверенного роста количества новых рабочих мест приведет к росту ожиданий на повышение ставки в ходе мартовского заседания ФРС и, как следствие, к росту доллара.

Ожидания на нонфарм низки, невзирая на сильный отчет ADP и понимание того, что влияние волны Омикрон не будет учтено в отчете по рынку труда в первом чтении.

Рост рабочих мест выше ожиданий может привести к росту уровней безработицы на фоне роста участия в рабочей силе, но это не станет негативом, ибо положительные структурные изменения усилят намерения ФРС в отношении повышения ставки.

При торговле луни следует обратить внимание на отчет по рынку труда Канады в 16.30мск.

После публикации нонфарма США запланированы выступления членов ФРС, Дейли в 18.00мск, Бостика в 20.15мск и Баркина в 20.30мск и нет сомнений в том, что риторика членов ФРС будет ястребиной, особенно при нонфарме лучше прогноза.

Традиционно на нонфарме пройдет конференция в Telegram с началом в 15.30мск, желающие её посетить могут обратиться напрямую к нашему администратору: @omega_global (Telegram)

Вам будет предоставлена одна бесплатная конференция для ознакомления с нашими возможностями.

С Новым Годом! Обзор на предстоящую неделю от 02.01.2021

- 03 января 2022, 03:51

- |

По ФА…

1. Протокол ФРС, 5 января

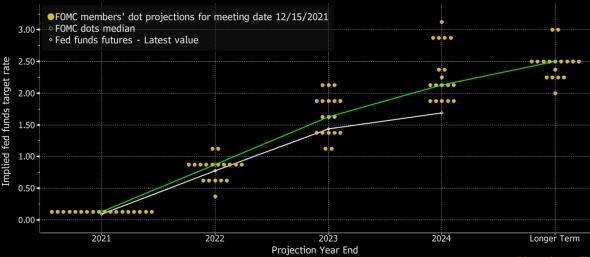

Решение ФРС на заседании 15 декабря подтвердило ястребиный разворот политики через ускорение темпов сворачивания QE в два раза с окончанием активной фазы к середине марта.

Члены ФРС кардинально пересмотрели свои прогнозы по траектории ставок, наметив три повышения ставки по 0,25% в 2022 году:

( Читать дальше )

Создание рабочих мест в США снизилось в ноябре + 210 тыс, безработица также снизилась до 4,2 %

- 03 декабря 2021, 16:31

- |

В 15:30 по МСК вышел отчет по рынку труда США за ноябрь

Число созданных рабочих мест в США (не считая сельскохозяйственную сферу) = + 210 тыс ( прогноз +550 тыс / пред +531 тыс)

Безработица = 4,2% (прогноз 4.5% / пред 4.6%)

Конференция на Nonfarm Payrolls.

- 03 декабря 2021, 13:54

- |

ОПЕК+вне ОПЕК приняла решение о сохранении планового увеличения добычи нефти на 400К баррелей в январе, но предупредила, что если штамм Омикрона приведет к снижению спроса, то возможна корректировка плана со взятием паузы в процессе увеличения добычи нефти.

Сегодня закончится раунд переговоров по ядерному соглашению Ирана, оглашение результата повлияет на котировки нефти.

Конгресс США продлил финансирование работы правительства до 18 февраля, но сие не привело к реакции рынков, ибо было ожидаемо.

Члены ФРС продолжили сигнализировать о намерении ускорить сворачивание программы QE на декабрьском заседании, риторика по ставкам была умеренной, ожидается 1-2 повышение ставки в базовом сценарии, но разговоры о возможном сокращении баланса ФРС напрягают инвесторов больше всего.

Сегодня внимание инвесторов будет сфокусировано на отчете по рынку труда США за ноябрь с публикацией в 16.30мск.

Прогноз составляет 550К новых рабочих мест, ведущие банки ожидают от 450К до 650К, что, в целом, соответствует траектории в последние месяцы.

С учетом рождественских продаж следует ожидать нонфарм либо лучше прогноза либо близким к прогнозу, слабый нонфарм маловероятен в период найма временных работников в сфере ритейла.

Нонфарм лучше прогноза приведет к росту доллара, но движение, скорее всего, будет краткосрочным из-за понимания временного характера роста занятости.

При околопрогнозном нонфарме реакция на рынка будет в зависимости от сопровождающих данных, в частности от динамики уровней безработицы, зарплат и участия в рабочей силе.

При торговле луни следует обратить на отчет по рынку труда Канады в 16.30мск.

ISM услуг США с публикацией в 18.00мск может оказать значительное влияние на все рынки, важен как заголовок, так и внутренности отчета, особенно компонента цен.

Информация о ходе переговоров по Брексит после встречи главных переговорщиков ЕС и Британии Шефковича и Фроста окажет влияние на фунт.

Традиционно на нонфарме пройдет конференция в Telegram с началом в 15.30мск, желающие её посетить могут обратиться напрямую к нашему администратору: @omega_global (Telegram)

Вам будет предоставлена одна бесплатная конференция для ознакомления с нашими возможностями.

Провал мировой политики. Обзор на предстоящую неделю от 07.11.2021

- 07 ноября 2021, 22:48

- |

По ФА…

— Заседание ФРС

ФРС приняла решение о снижении темпов покупки активов в рамках программы QE на 15 млрд. долларов начиная с середины ноября, этот темп сохранится неизменным как минимум ещё на месяц с середины декабря и ФРС считает целесообразным сохранить этот темп до завершения активной части программы QE, если экономические перспективы не изменятся.

ФРС в очередной раз немного изменила формулировку в отношении инфляции, но по-прежнему признала рост цен временным явлением.

Решение ФРС полностью соответствовало ожиданиям большинства участников рынка, а признание роста инфляции временным явлением способствовало росту аппетита к риску.

Пресс-конференция Пауэлла была максимально голубиной с учетом реалий текущей ситуации.

Джей заявил, что, с учетом слабой прогнозируемости дальнейшего развития ситуации, политика ФРС будет учитывать всевозможные варианты, что является хорошей новостью, ибо означает, что ФРС ни в чем не уверена, а значит не будет спешить реагировать на рост инфляции.

Пауэлл сказал, что ФРС не хочет удивлять рынки через изменение темпа сокращения программы QE, порог для замедления или ускорения темпов покупки активов высок.

Пауэлл заверил, что понимает трудности американцев, столкнувшихся с ростом цен, но с учетом того, что рост инфляции связан с цепочкой поставок, то со стороны ФРС было бы глупо на него реагировать, ибо повышение ставок не окажет влияния на цепочку поставок, но нанесет ущерб росту рынка труда и экономике в целом.

Джей ожидает, что инфляция начнет снижаться во 2-3 квартале 2022 года и сейчас нет компромисса между рынком труда и ростом инфляции, ибо рост инфляции происходит не по причине роста рынка труда, кривая Филлипса не указывает на необходимость повышения ставки, ибо реальный рост зарплат за вычетом инфляции находится ниже уровня до пандемии.

Пауэлл несколько раз повторил, что никто в ФРС не считает, что есть причины для повышения ставок сейчас, политика ФРС зависит от развития ситуации в первой половине 2022 года, но не исключил достижение максимальной занятости во второй половине 2022 года.

( Читать дальше )

🔺Хороший или плохой Nonfarm Payrolls ?

- 05 ноября 2021, 17:33

- |

Если адекватно, то отчет может и показал прирост создания рабочих мест выше прогноза, (о чем на радостях, отрапортовали некоторые околорыночники) но этот Nonfarm вызвал дополнительную инфляцию заработной платы, поскольку средня по часовая З\П выросла на 5% в годовом исчисление, от чего Золото отыграло ростом.

⚡️Итого: отчет просто ужасен для инвестора, подтверждая разгоняющуюся инфляцию.

🔺По факту, этот отчет Nonfarm не определяющий на данном этапе, рынки отыгрываю сокращение QE, цель ФРС заключается в том, чтобы замедлить темпы QE.

Цепочка: Замедление QE, замедлит темпы роста денежной базы, без увеличения денежной базы, произойдет замедление темпов роста М2, что приведет к снижению скорости М2, что в конечном итоге, начнет оказывать понижательное давление на инфляцию.

( Читать дальше )

Создание рабочих мест в США увеличилось в октябре +531 тыс, безработица снизилась до 4,6%

- 05 ноября 2021, 15:31

- |

В 15:30 по МСК вышел отчет по рынку труда США за октябрь

Число созданных рабочих мест в США (не считая сельскохозяйственную сферу) = +531 тыс (прогноз +450 тыс/ пред + 194 тыс)

Безработица = 4.6% (прогноз 4.7% / пред 4.8%)

Средняя почасовая заработная плата США в октябре, г/г = 4.9% (прогноз: 4.9%/ пред.: 4.6%)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал