Nasdaq

NASDAQ Cигналы (Интрадей)

- 28 января 2022, 10:09

- |

Profit — величина максимального изменения от рекомендованной цены

Сигналы на сессию 28.01.2022

NASDAQ signals to BUY

Symbol: CYN

Recommended price: 1.62

Signal strength: 13 (BUY)

Prediction date: 27/01/2022

Issuer: Cyngn Inc. Common Stock

SL: -2.4% TP: 3.7%

Symbol: AGFY

Recommended price: 5.38

Signal strength: 4 (BUY)

Prediction date: 27/01/2022

Issuer: Agrify Corporation Common Stock

SL: -1% TP: 5%

Symbol: COUP

Recommended price: 120.07

Signal strength: 3 (BUY)

Prediction date: 27/01/2022

Issuer: Coupa Software Incorporated

SL: -1.1% TP: 5%

Symbol: ZGNX

Recommended price: 25.93

Signal strength: 3 (BUY)

Prediction date: 27/01/2022

Issuer: Zogenix, Inc.

SL: -1.1% TP: 5%

Symbol: GHRS

Recommended price: 16.04

Signal strength: 2 (BUY)

Prediction date: 27/01/2022

Issuer: GH Research PLC Ordinary Shares

SL: -1% TP: 5%

NASDAQ signals to SELL

Symbol: NXGL

Recommended price: 2.68

Signal strength: -4 (SELL)

Prediction date: 27/01/2022

Issuer: NexGel, Inc Common Stock

SL: -2.9% TP: 4.7%

- комментировать

- 185

- Комментарии ( 1 )

NASDAQ Cигналы (Интрадей)

- 27 января 2022, 11:01

- |

Profit — величина максимального изменения от рекомендованной цены

Сигналы на сессию 27.01.2022

NASDAQ signals to BUY

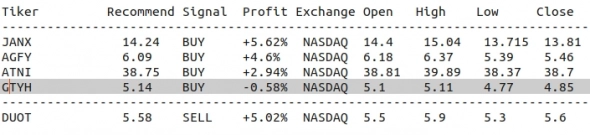

Symbol: JANX

Recommended price: 14.24

Signal strength: 10 (BUY)

Prediction date: 26/01/2022

Issuer: Janux Therapeutics, Inc. Common Stock

SL: -1% TP: 5%

Symbol: AGFY

Recommended price: 6.09

Signal strength: 4 (BUY)

Prediction date: 26/01/2022

Issuer: Agrify Corporation Common Stock

SL: -1% TP: 5%

Symbol: GTYH

Recommended price: 5.14

Signal strength: 3 (BUY)

Prediction date: 26/01/2022

Issuer: GTY Technology Holdings, Inc. Common Stock

SL: -1.1% TP: 5%

Symbol: ATNI

Recommended price: 38.75

Signal strength: 2 (BUY)

Prediction date: 26/01/2022

Issuer: ATN International, Inc

SL: -1.1% TP: 5%

NASDAQ signals to SELL

Symbol: DUOT

Recommended price: 5.58

Signal strength: -4 (SELL)

Prediction date: 26/01/2022

Issuer: Duos Technologies Group, Inc. Common Stock

SL: -2.9% TP: 4.7%

NASDAQ Cигналы (Интрадей)

- 26 января 2022, 10:51

- |

Profit — величина максимального изменения от рекомендованной цены

Сигналы на сессию 26.01.2022

NASDAQ signals to BUY

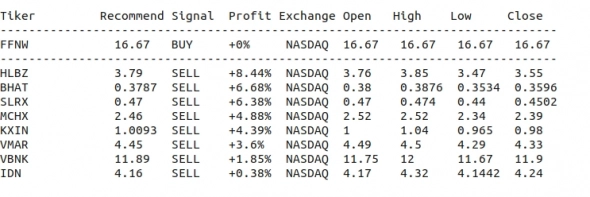

Symbol: FFNW

Recommended price: 16.67

Signal strength: 11 (BUY)

Prediction date: 25/01/2022

Issuer: First Financial Northwest, Inc

SL: -1% TP: 5%

NASDAQ signals to SELL

Symbol: MCHX

Recommended price: 2.46

Signal strength: -17 (SELL)

Prediction date: 25/01/2022

Issuer: Marchex, Inc. Class B

SL: -1.6% TP: 3.8%

Symbol: BHAT

Recommended price: 0.3787

Signal strength: -12 (SELL)

Prediction date: 25/01/2022

Issuer: Blue Hat Interactive Entertainment Technology Ordinary Shares

SL: -4.7% TP: 2.9%

Symbol: SLRX

Recommended price: 0.47

Signal strength: -7 (SELL)

Prediction date: 25/01/2022

Issuer: Salarius Pharmaceuticals, Inc. Common Stock

SL: -1% TP: 5%

Symbol: VBNK

Recommended price: 11.89

Signal strength: -5 (SELL)

Prediction date: 25/01/2022

Issuer: VersaBank Common Shares

SL: -2.4% TP: 4.6%

Symbol: KXIN

Recommended price: 1.0093

Signal strength: -3 (SELL)

Prediction date: 25/01/2022

Issuer: Kaixin Auto Holdings Ordinary Share

SL: -3.6% TP: 4.9%

Symbol: VMAR

Recommended price: 4.45

Signal strength: -3 (SELL)

Prediction date: 25/01/2022

Issuer: Vision Marine Technologies Inc. Common Shares

SL: -3.6% TP: 4.9%

( Читать дальше )

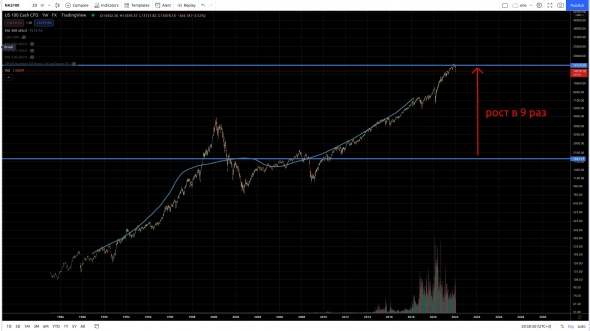

NASDAQ 100. Экономика последнего дурака.

- 25 января 2022, 20:55

- |

Экономика последнего дурака — это экономика — «кто последний купил тот дурак»

NASDAQ Cигналы (Интрадей)

- 25 января 2022, 08:53

- |

Profit — величина максимального изменения от рекомендованной цены

Сигналы на сессию 25.01.2022

NASDAQ signals to BUY

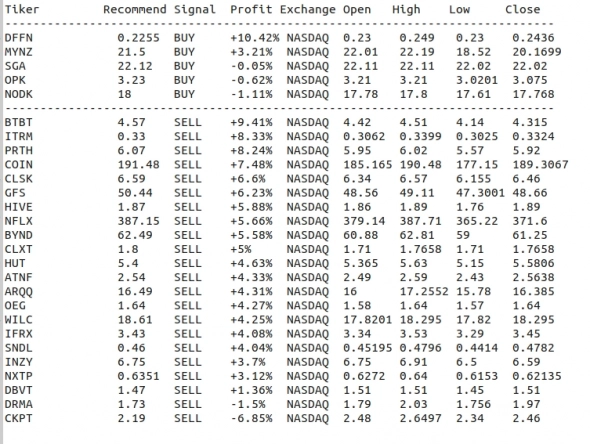

Symbol: NODK

Recommended price: 18

Signal strength: 8 (BUY)

Prediction date: 24/01/2022

Issuer: NI Holdings, Inc.

SL: -2.1% TP: 4.5%

Symbol: MYNZ

Recommended price: 21.5

Signal strength: 3 (BUY)

Prediction date: 24/01/2022

Issuer: Mainz Biomed B.V. Ordinary Shares

SL: -1.1% TP: 5%

Symbol: DFFN

Recommended price: 0.2255

Signal strength: 2 (BUY)

Prediction date: 24/01/2022

Issuer: DIFFUSION PHARMACEUTICALS INC

SL: -1% TP: 5%

Symbol: OPK

Recommended price: 3.23

Signal strength: 2 (BUY)

Prediction date: 24/01/2022

Issuer: Opko Health Inc.

SL: -1% TP: 5%

Symbol: SGA

Recommended price: 22.12

Signal strength: 2 (BUY)

Prediction date: 24/01/2022

Issuer: Saga Communications, Inc. Class A Common Stock (FL)

SL: -1% TP: 5%

NASDAQ signals to SELL

Symbol: ITRM

Recommended price: 0.33

Signal strength: -15 (SELL)

Prediction date: 24/01/2022

Issuer: Iterum Therapeutics plc Ordinary Share

SL: -1.3% TP: 4.7%

Symbol: HUT

Recommended price: 5.4

Signal strength: -14 (SELL)

Prediction date: 24/01/2022

Issuer: Hut 8 Mining Corp. Common Shares

SL: -2.9% TP: 5%

( Читать дальше )

Где дно коррекции SP500 и Nasdaq? Что за обвал крипты? Еженедельная аналитика биржевых инструментов.

- 23 января 2022, 22:13

- |

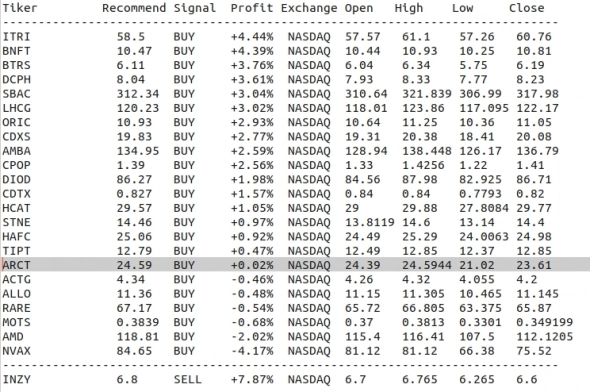

NASDAQ Cигналы (Интрадей)

- 22 января 2022, 12:16

- |

Profit — величина максимального изменения от рекомендованной цены

Сигналы на сессию 24.01.2022

NASDAQ signals to BUY

Symbol: TIPT

Recommended price: 12.79

Signal strength: 4 (BUY)

Prediction date: 21/01/2022

Issuer: Tiptree Inc. Common Stock

SL: -1% TP: 5%

Symbol: AMBA

Recommended price: 134.95

Signal strength: 3 (BUY)

Prediction date: 21/01/2022

Issuer: Ambarella, Inc. Ordinary Shares

SL: -1.1% TP: 5%

Symbol: BNFT

Recommended price: 10.47

Signal strength: 3 (BUY)

Prediction date: 21/01/2022

Issuer: Benefitfocus, Inc.

SL: -1.1% TP: 5%

Symbol: CDXS

Recommended price: 19.83

Signal strength: 3 (BUY)

Prediction date: 21/01/2022

Issuer: Codexis, Inc.

SL: -1.1% TP: 5%

Symbol: DIOD

Recommended price: 86.27

Signal strength: 3 (BUY)

Prediction date: 21/01/2022

Issuer: Diodes Inc

SL: -1.1% TP: 5%

Symbol: HCAT

Recommended price: 29.57

Signal strength: 3 (BUY)

Prediction date: 21/01/2022

Issuer: Health Catalyst, Inc Common Stock

SL: -1.1% TP: 5%

Symbol: MOTS

Recommended price: 0.3839

Signal strength: 3 (BUY)

Prediction date: 21/01/2022

Issuer: Motus GI Holdings, Inc. Common Stock

SL: -1.1% TP: 5%

Symbol: ACTG

Recommended price: 4.34

Signal strength: 2 (BUY)

Prediction date: 21/01/2022

Issuer: Acacia Research Corporation

SL: -1% TP: 5%

( Читать дальше )

NASDAQ Cигналы (Интрадей)

- 21 января 2022, 09:47

- |

Локальный рекорд для предсказания на открытие, часть движения на премаркете прошло

( Читать дальше )

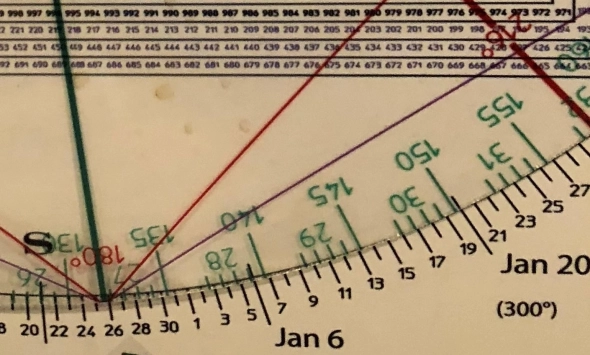

Naz, Dow, SPX цели на пятницу

- 21 января 2022, 05:04

- |

JAN.20 — 300* from Spring Equinox — начало года. 21 Марта.

Прогноз был на сегодня 4503. 90* выше от даты 20 Января.

Цифра совпадающая с вектором 20 Января. О* ноль. 4436. Крэш afterhours 4437.75 low

540* from ES/SPX ATH 4819 ---> 4411. на всякий случай.

Цели на пятницу- ПН.

SPXL --> 116 возмжно и до 115 улетим.

TQQQ 3x NAZ - от ATH 92 down 360* — 57.75

UDOW 3x DowJones 180* from ATH 89 (Jan.4th) down 71.50

Цель на конец Января и нач.Февраля SPY from 480 ATH ---> down 180* — 437

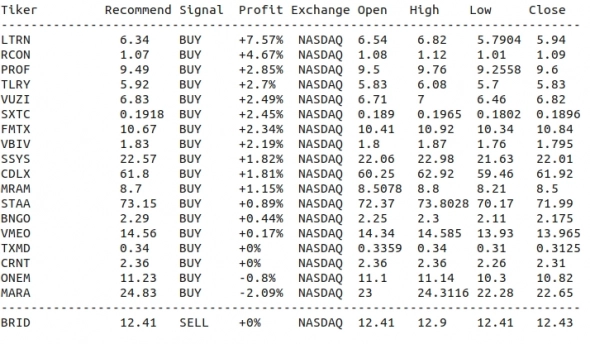

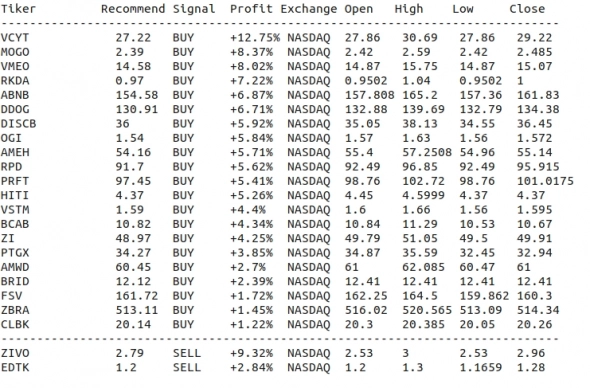

NASDAQ Cигналы (Интрадей)

- 20 января 2022, 09:54

- |

Profit — величина максимального изменения от рекомендованной цены

Сигналы на сессию 20.01.2022

NASDAQ signals to BUY

Symbol: FSV

Recommended price: 161.72

Signal strength: 12 (BUY)

Prediction date: 19/01/2022

Issuer: FirstService Corporation Common Shares

SL: -1.5% TP: 4.1%

Symbol: CLBK

Recommended price: 20.14

Signal strength: 11 (BUY)

Prediction date: 19/01/2022

Issuer: Columbia Financial, Inc. Common Stock

SL: -1% TP: 5%

Symbol: BRID

Recommended price: 12.12

Signal strength: 9 (BUY)

Prediction date: 19/01/2022

Issuer: Bridgford Foods Corp

SL: -2% TP: 3.2%

Symbol: AMEH

Recommended price: 54.16

Signal strength: 7 (BUY)

Prediction date: 19/01/2022

Issuer: Apollo Medical Holdings, Inc. Common Stock

SL: -1% TP: 5%

Symbol: HITI

Recommended price: 4.37

Signal strength: 7 (BUY)

Prediction date: 19/01/2022

Issuer: High Tide Inc. Common Shares

SL: -1% TP: 5%

Symbol: PRFT

Recommended price: 97.45

Signal strength: 5 (BUY)

Prediction date: 19/01/2022

Issuer: Perficient Inc

SL: -4.7% TP: 4.6%

Symbol: VMEO

Recommended price: 14.58

Signal strength: 5 (BUY)

Prediction date: 19/01/2022

Issuer: Vimeo, Inc. Common Stock

SL: -4.7% TP: 4.6%

Symbol: DISCB

Recommended price: 36

Signal strength: 4 (BUY)

Prediction date: 19/01/2022

Issuer: Discovery, Inc. Series B Common Stock

SL: -1% TP: 5%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал