NYSE

NYSE - в этом разделе трейдеры пишут о торговле на американском рынке акций и на нью-йорской фондовой бирже в частности. Здесь, трейдеры американского рынка пишут о своих сделках, выкладывают акции для торговли на сегодняшний день, пишут о новостях по американским компаниям, а также дают технический анализ американского рынка. Чтобы ваши записи по американскому рынку попадали в этот раздел, ставьте тег NYSE своим записям.

Тест открытой ТС

- 06 апреля 2017, 17:18

- |

Лениво бродив по западному интернету, нашел интересную стратегию, которая своими корнями уходит к некоему Larry Connors. Стратегия построена на простом RSI с периодом 2.

Суть ее в следующем:

покупаем индексный ETF, когда значение меньше 15 на закрытии дня (да, это можно сделать без проблем и проскальзываний на всех ликвидных ETF) и продаем, когда клоуз текущего дня выше хая предыдущего (можете придумать свои выходы, стратегия не очень-то чувствительна к выходам).

В общем MR в чистом виде. И в принципе это должно работать на большинстве ETF развитых рынков.

Тестил на Multicharts.Net, код ниже.

using System;

using System.Drawing;

using System.Linq;

using PowerLanguage.Function;

using ATCenterProxy.interop;

namespace PowerLanguage.Strategy {

public class rsi_2_spy : SignalObject {

public rsi_2_spy(object _ctx):base(_ctx){}

private IOrderMarket buy_order;

private IOrderMarket sell_order;

private RSI m_RSI;

private VariableSeries<Double> m_myrsi;

private ISeries<double> Price { get; set; }

protected override void Create() {

// create variable objects, function objects, order objects etc.

buy_order = OrderCreator.MarketThisBar(new SOrderParameters(Contracts.Default, EOrderAction.Buy));

sell_order = OrderCreator.MarketThisBar(new SOrderParameters(Contracts.Default, EOrderAction.Sell));

m_RSI = new RSI(this);

m_myrsi = new VariableSeries<Double>(this);

}

protected override void StartCalc() {

// assign inputs

Price = Bars.Close;

m_RSI.price = Price;

m_RSI.length = 2;

}

protected override void CalcBar(){

// strategy logic

m_myrsi.Value = m_RSI[0];

if (Bars.Close[0]>Bars.High[1]){

sell_order.Send();

return;

}

if (m_RSI[0]<15){

buy_order.Send();

}

}

}

}

( Читать дальше )

- комментировать

- 1К | ★38

- Комментарии ( 9 )

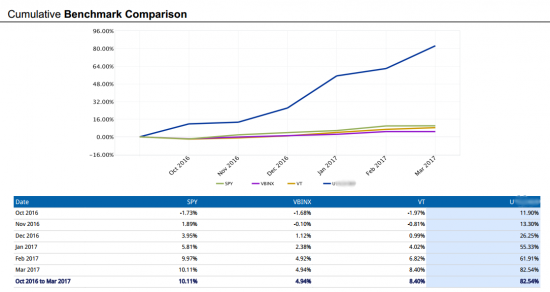

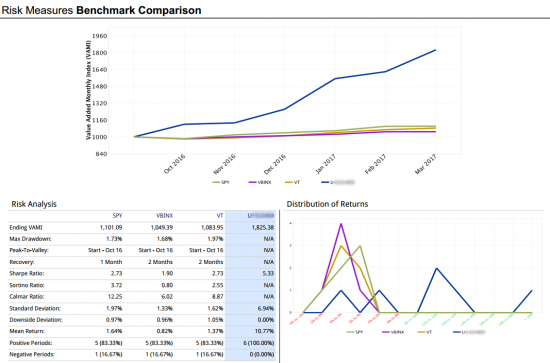

Модельный портфель, итоги, коэффициент Шарпа.

- 05 апреля 2017, 18:46

- |

Приятного просмотра!

Pre-market для торговли на NYSE и NASDAQ оказывается доступен не у всех брокеров. А ваш предоставляет такое?

- 03 апреля 2017, 11:23

- |

Господа, у меня в активе только TD Amertirade (но по бумагам резиденства РФ не открывают счета) и IB (открывают всем). Поэтому, может набросаете в комментах о своих брокерах, у них можно торговать в премаркете?

Спрашиваю, потому что желание у людей есть с небольшими деньгами на спокойном рынке до открытия бирж торговать хорошие бумаги, но вот кого бы ещё можно посоветовать ребятам?

И кстати, не забудьте те, кто подключился к трансляции — начинаем в 14ч по мск.

+251,58%. 1,5 года управления на фондовом рынке США

- 03 апреля 2017, 11:11

- |

Отчет за третье полугодие по результатам управления портфелем.

Основная информация с предыдущих отчетов:

— Клиент — резидент страны, где практически всегда лето.

— Тип счета — Portfolio Margin счет в Interactive Brokers

— Инструменты — акции, CFD на акции, ETF и опционы.

— По согласованию с клиентом использовалось кредитное плечо — от 1:2 до 1:6

— имею статус advisor

Результат управление портфелем за третье полугодие получился довольно неплохой +82,54% за 6 месяцев, но мог быть существенно лучше. Основная ошибка в этом отчетном периоде в том, что был расчет на победу Клинтон на президентских выборах США.

К сожалению, или к счастью :), коэффициенты Сортино и Кальмара рассчитать за третье полугодие нет возможности, так как не было просадок.

( Читать дальше )

Высокодоходные дешевки — pennystocks

- 02 апреля 2017, 13:29

- |

Мы привыкли, что дивиденды платят многомиллиардные корпорации, а небольшие компании, вкладывают всю свою прибыль в развитие. Но это не совсем так, на фондовом рынке США есть много дешевых компаний, которые выплачивают дивиденды, при чем некоторые из них, платят очень высокую ставку по дивидендах.

И сегодня, мы как раз посмотрим такие дешевые компании, со стоимостью акций до 5 долларов, которые выплачивают самые большие дивиденды. При чем, размер этих выплат превышает выплаты по акциям входящим в индекс S&P500 и Dow Jones 30.

( Читать дальше )

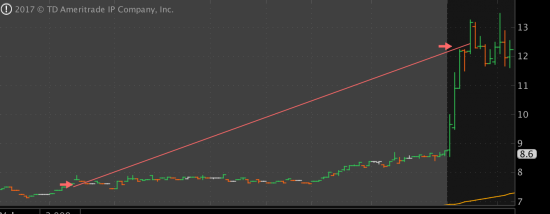

Как торговать на пре-маркете на NYSE NASDAQ. Хорошие сделки.

- 02 апреля 2017, 11:36

- |

О пре-маркете (торговле до открытия биржи) есть мнения разные. Но мнения мнениями, а собственный опыт всегда лучше.

Торговать за несколько часов до звонка для меня намного спокойнее и размереннее. Главное есть время подготовиться, выставить на нужные акции ордера и немного подождать.

После открытия сделки, поставить стоп-лосс и затем не забывать его переставлять, сохраняя заработанную прибыль. Технически все просто. Не просто отобрать правильных кандидатов :)

Вы спросите о ликвидности, так не поверите — и в эти часы её хватает столько, что у всех нас вместе взятых денег не хватит её освоить.

Торгую только в лонг, шорты не практикую.

В принципе этот вид торговли можно пробовать тем, у кого денег немного, рисковать хочется малым и не оставлять позиции на ночь.

Обычно одномоментно открывается только одна сделка. Главное качество, а не количество.

( Читать дальше )

Америка сегодня. Деловая активность. Доходы, расходы и доверие потребителей.

- 31 марта 2017, 15:10

- |

Деловая активность находится в верхних точках своего цикла. Тем не менее аналитики обращают внимание на замедление тенденций и ожидают разворот тренда к значению 57 и последующее снижение:

Доходы потребителей демонстрируют положительную динамику:

( Читать дальше )

Америка сегодня. Предварительные данные по продажам недвижимости и запасы нефти.

- 29 марта 2017, 15:25

- |

В предварительных данных по продажам недвижимости ожидают рост на 0.5%:

Рынок недвижимости стал более плавным и прогнозируемым последний год, поэтому сюрпризов аналитики не ожидают:

( Читать дальше )

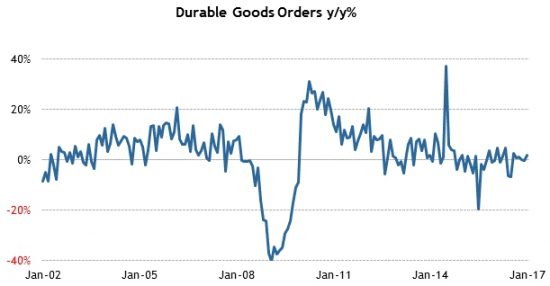

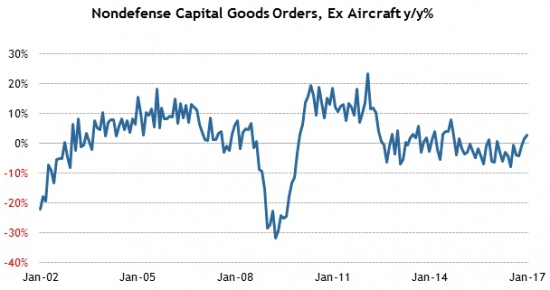

Америка сегодня. Заказы на товары длительного пользования.

- 24 марта 2017, 15:31

- |

В годовом базисе аналитики продолжают ожидать рост числа заказов на товары длительного пользования:

При этом основной рост ожидается в мирных секторах, исключая оборонные и авиационный:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал