MSCI

Для MSCI не было бы большого смысла продолжать включать российские ценные бумаги — председатель Комитета по индексной политике MSCI

- 28 февраля 2022, 19:38

- |

«Для нас не было бы большого смысла продолжать включать российские ценные бумаги, если наши клиенты и инвесторы не смогут совершать сделки на рынке», — сказал Димитрис Мелас, руководитель отдела исследований индексов MSCI и председатель Комитета по индексной политике.

«Для всех нас очевидно, что рынок очень сложен для торговли и, по сути, сегодня он не пригоден для инвестиций».

MSCI может немедленно начать консультации с инвесторами, результат которых может быть объявлен в течение нескольких дней вместе с мерами, которые будут приняты.

«Естественным следующим шагом, который мы могли бы потенциально осуществить — мы еще не приняли никакого решения — но естественным следующим шагом может стать рассмотрение вопроса об исключении MSCI Russia или исключении российских ценных бумаг из наших индексов»,

MSCI считает исключение России из индексов «естественным следующим шагом» (fomag.ru)

- комментировать

- Комментарии ( 1 )

ММК по-прежнему самая дешевая среди российских стальных компаний - Атон

- 28 февраля 2022, 14:02

- |

ММК отчитался о снижении показателей прибыли кв/кв: в то время как выручка за 4К21 увеличилась на 12% кв/кв до $3 398 млн, EBITDA снизилась на 16% кв/кв до $972 млн, рентабельность EBITDA снизилась до 29% против 38% в 3К21, хотя FCF достиг $534 млн (+31% кв/кв). Результаты оказались несколько лучше ожиданий – показатели выручки и EBITDA превысили консенсус-прогнозы на 8% и 2% соответственно. Доходность рекомендованных промежуточных дивидендов составляет 7.3%, а их размер – 3.55 руб. на акцию – предполагает, что компания выплачивает 100% FCF в соответствии с дивидендной политикой.

Наши прогнозы по прибыли: 2021 и 2022 годы под знаком трудностей. В 2021 на прибыль и оборотный капитал ММК негативно повлияли сразу несколько факторов: изменения в регулировании отрасли в России, возобновление производства в Турции и увеличение выпуска г/к проката на 35% кв/кв после возобновления производства на стане 2500 горячей прокатки. Наш базовый прогноз по EBITDA на 2022 составляет $3.7 млрд, что предполагает получение FCF в размере $1.8 млрд и дивидендную доходность на уровне 23%. В целом 2022 год должен стать успешным для ММК, исходя из предположения, что все препятствия удалось преодолеть в 2021.

( Читать дальше )

MSCI будет применять особый подход к российским акциям в своих индексах

- 25 февраля 2022, 09:17

- |

Речь идет о новых показателях числа акций (NoS) для трех компаний (Ozon, «Яндекс» и «Норильский никель»).

Эти изменения могут быть реализованы не ранее майского полугодового пересмотра 2022 года — при условии отмены особого режима нахождения в индексе для российских бумаг.

MSCI пока не будет отражать в индексе MSCI Russia осуществление корпоративных событий, не требующих коэффициента ценовой корректировки (price-adjustment factor, PAF), таких как: размещение акций, блокирующие продажи, изменение структуры капитала и крупные IPO.

MSCI продолжит учитывать корпоративные события, требующие PAF: дробление акций, консолидации, выпуск прав и buyback.

Будут проводиться исключения бумаг из индекса в случае делистинга, банкротств, сделок по слиянию и поглощению (M&A), а также длительных приостановок торгов к моменту события.

MSCI из-за санкций будет применять особый подход к российским акциям в своих индексах (interfax.ru)

MSCI Russia 10/40

- 17 февраля 2022, 18:52

- |

Таким образом, четверка «тяжеловесов» индекса MSCI Russia 10/40 (строится на основе MSCI Russia Standard Index) теперь включает

«НОВАТЭК», «ЛУКОЙЛ» (MOEX: LKOH), «Газпром» (MOEX: GAZP) и Сбербанк (MOEX: SBER).

- «Вес „НОВАТЭКа“ был повышен на 515 базисных пунктов, до 9,41%,

- вес „Яндекса“ снижен на 287 базисных пунктов, до 4,71%.

- снижение веса „Магнита“ (MOEX: MGNT) (минус 60 базисных пунктов, до 4,12%),

- НЛМК (MOEX: NLMK) (минус 50 базисных пунктов, до 3,47%),

- »Северстали" (MOEX: CHMF) (минус 50 базисных пунктов, до 3,42%),

- «АЛРОСА» (MOEX: ALRS) (минус 43 базисных пункта, до 2,94%),

- «Русала» (MOEX: RUAL) (минус 39 базисных пунктов, до 2,66%) и

- «МТС» (MOEX: MTSS) (минус 38 базисных пунктов, до 2,59%)"

Изменения вступят в силу 28 февраля после закрытия торгов.

Метрики российских нефтегазовых компаний улучшаются, но все еще отстают от мировых аналогов - Атон

- 16 февраля 2022, 14:11

- |

Мы повышаем наш прогноз по Brent на 2022 до $80/барр., и нашим новым фаворитом становится ЛУКОЙЛ. Мы также присваиваем рейтинги ВЫШЕ РЫНКА Роснефти и Татнефти

Эволюция ESG у российских нефтегазовых компаний. LTIFR улучшился на 17% в 2016–20 оставался неизменным г/г в 2020 вблизи среднего значения 0.36. Затраты на ОТ и ТБ составили $1.5 млрд в 2020, при этом больше всего потратили Роснефть ($0.7 млрд) и ЛУКОЙЛ ($0.4 млрд). Расходы на экологические проекты составили $1.2 млрд в 2020, наиболее высокие у Роснефти ($0.6 млрд) и ЛУКОЙЛа ($0.25 млрд). Выбросы парниковых газов на млн бнэ добычи постепенно снижались – с 44.1 в 2016 до 43.4 в 2020. MSCI повысил рейтинг ESG НОВАТЭКА до A (самый высокий в секторе), а рейтинг Газпрома был понижен до BB. Только у ЛУКОЙЛа в совете директоров преобладают независимые директора (6/11).

( Читать дальше )

У акций Русала может повыситься ликвидность - Атон

- 14 февраля 2022, 11:33

- |

Российская государственная корпорация развития ВЭБ.РФ в пятницу сообщила, что рассматривает возможность продажи своей доли в алюминиевой компании, учитывая исключительно благоприятную конъюнктуру цен на алюминий. При этом ВЭБ.РФ не назвала ни сроков, ни потенциального покупателя.

Мы считаем, что указанная доля потенциально может быть продана как на открытом рынке, так и в частном порядке. Сумму сделки в $500 млн нельзя назвать чрезмерной для открытого рынка. Среди потенциальных покупателей мы видим En+, полагая, однако, что для компании было бы логично сначала получить дивиденды от РУСАЛа. Обычно новости, указывающие на потенциальный «навес» акций, негативны для динамики котировок, но, учитывая текущий ажиотаж вокруг цен на алюминий, мы не считаем, что реакция на известия будет обязательно негативной. В конце концов, после сделки free-float увеличится до 19.8%, что повысит ликвидность и потенциально увеличит вес акций в индексе MSCI.Атон

Евраз после отсечки Распадской очень привлекателен - Атон

- 11 февраля 2022, 18:36

- |

Почему бумага падает в преддверии отсечки? Исключение из индексов. «Евраз» делится на две более мелкие компании. Это означает вылет из индексов (MSCI) и FTSE-100, что спровоцирует отток, по некоторым оценкам, в $250 млн.

Образуется чисто угольная компания. Ряд фондов, для которых принципиальны вопросы ESG, не смогут держать в портфелях бумаги такой компании и поэтому сбрасывают акции «Евраза» перед отсечкой.

( Читать дальше )

MSCI оставил состав индекса MSCI Russia без изменений по итогам февральского квартального пересмотра — Интерфакс

- 10 февраля 2022, 09:28

- |

www.interfax.ru/business/821211

Недвижимость - высокие ставки неприятны, но не фатальны - Атон

- 28 декабря 2021, 20:34

- |

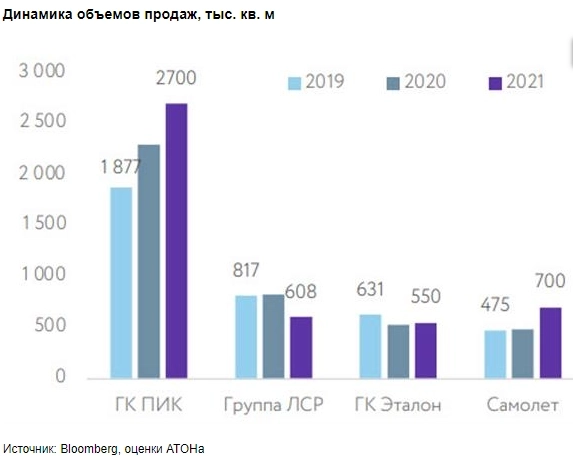

Конъюнктура рынка и цены. Мы ожидаем, что спрос на квартиры в 2022 будет ниже вследствие роста ставок по ипотечным кредитам. В частности, последняя опубликованная статистика по ипотечным сделкам в Москве за октябрь 2021 показала снижение спроса на 12% г/г. В то же время резкого обвала спроса мы тоже не ожидаем, он просто должен вернуться к более менее сбалансированному уровню. По-прежнему поддержку спросу будут оказывать обновленная программа господдержки ипотеки для молодых семей с одним ребенком и рост располагаемых доходов россиян. В 2021 цены на недвижимость выросли на 25% г/г, и мы не видим фундаментальных причин для их снижения в 2022 по следующим причинам: а) предложение жилья не растет, а в ряде крупных городов даже остается ограниченным; б) застройщики предпочитают не снижать цены, а субсидировать ипотечные ставки за свой счет, поэтому ипотечная ставка во многих проектах в сегменте первичного жилья держится ниже 7-8%; в) себестоимость строительства в 2021 подскочила на 30-70% г/г, и мы не ожидаем ее существенного снижения в 2022.

( Читать дальше )

ММК повысил амбиции по капиталовложениям - Альфа-Банк

- 08 декабря 2021, 16:48

- |

В 2022-2025 rr. MMK рассчитывает достичь $780 млн годового прироста EBITDA при условии успешной реализации проектов и отсутствия “черных лебедей”. Текущие планы MMK по росту производства основаны на предположении, что среднегодовые темпы роста потребления стали в России составят 3% в 2022-2025 гг. Тем временем компания повысила свои амбиции по капиталовложениям до $1,25 млрд в год в 2022-2025 rr. с тем, чтобы обеспечить быстрый переход на новый операционный уровень. Более низкий уровень вертикальной интеграции в сравнении с компаниями-аналогами, общий рост себестоимости и присутствующий риск навеса акций продолжают оказывать давление на инвестиционный кейс компании. Мы рассматриваем новость НЕЙТРАЛЬНОЙ или ПОЗИТИВНОЙ для динамики акций.Красноженов Борис

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал