IPo

Краудлендинг-платформа JetLend установила ценовой диапазон IPO — ₽60-65 за акцию. Сбор заявок 12 - 25 марта. Начало торгов - 26 марта – компания

- 12 марта 2025, 09:57

- |

JetLend объявляет ценовой диапазон и открывает книгу заявок в рамках IPO на СПБ бирже

Предварительные параметры Предложения:

- Индикативный ценовой диапазон Предложения установлен в пределах от 60 рублей до 65 рублей за одну Акцию, что соответствует рыночной капитализации JetLend в размере от 6,0 млрд рублей до 6,5 млрд рублей без учета средств, которые планируется привлечь в рамках IPO;

- Предполагается, что основную часть Предложения составит дополнительная эмиссия Акций Компании в объеме до 650 млн рублей;

- В рамках IPO действующие акционеры Компании имеют возможность продать принадлежащие им Акции на сумму до 151,42 млн рублей, что позволит сбалансировать аллокацию инвесторам и создаст дополнительную ликвидность для Акций на вторичном рынке;

- Также акционеры-основатели Компании предоставят Акции на сумму до 25% от базового размера IPO, которые могут быть использованы для проведения возможной стабилизации на вторичных торгах в период до 70 календарных дней после начала торгов;

( Читать дальше )

- комментировать

- 197

- Комментарии ( 0 )

МФК Саммит. Рост прибыли в 2024 году - втрое. И намек на IPO

- 12 марта 2025, 09:42

- |

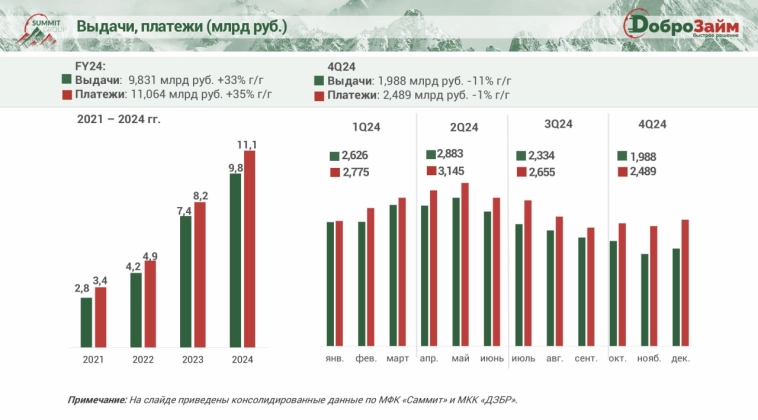

В начале недели коллеги из МФК Саммит провели вебинар для инвесторов. Вот ссылка: https://t.me/summit_investments/339

И приложили к нему подробную презентацию о динамике бизнеса. Приводим ее главные слайды 👆👇.

Выдачи за 2024 год выросли на треть, рабочий портфель микрозаймов на 36%, чистая прибыль – сразу втрое!

Позиция в облигациях МФК Саммит в нашем портфеле ВДО на текущей неделе увеличивается с 1% до 1,5% от активов.

И тут уместно упомянуть материал «Ведомостей»: видимо, с новыми выпусками облигаций мы Саммит теперь не ждем, ждать, видимо, нужно с IPO. Траектория движения и трансформации, в общем, предсказуемая.

( Читать дальше )

Rubytech готовится к IPO: планируется привлечь до 10 млрд рублей

- 12 марта 2025, 09:36

- |

Разработчик IT-инфраструктуры Rubytech (ранее ИБС Консалтинг) может провести первичное размещение акций (IPO) на Московской бирже весной 2025 года. По данным источников, компания рассчитывает привлечь от 5 до 10 млрд рублей.

Чем занимается Rubytech:

— Компания специализируется на разработке и производстве программно-аппаратных комплексов (ПАК) для высоконагруженных IT-инфраструктур, системной интеграции и создании технологий для цифровой трансформации бизнеса.

— Среди клиентов — Сбербанк, Газпромбанк, «Дом.РФ», «Ростелеком», ВТБ и другие крупнейшие игроки финансового и государственного секторов.

— Группа Rubytech — крупнейший игрок рынка инфраструктуры высоконагруженных систем

— 4-е место по выручке в 2023 году в рейтинге «Крупнейшие ИТ-поставщики в российских банках»

— Конечные бенефициары компании не раскрыты. Осенью 2024 года было зарегистрировано АО «Группа Рубитех», ставшее головной структурой холдинга.

( Читать дальше )

Деловая Россия просит Минэкономразвития сохранить меры поддержки для МСП по выпуску облигаций и IPO – ТАСС

- 12 марта 2025, 09:34

- |

«Деловая Россия» обратилась в Минэкономразвития с просьбой сохранить меры поддержки для качественных и быстрорастущих предприятий в сегменте МСП. Поддержка должна быть направлена на компенсацию части затрат по выпуску облигаций и проведению IPO, что критически важно для малых и средних компаний, стремящихся выйти на фондовый рынок.

Алексей Лазутин, глава подкомитета по публичным рынкам капитала «Деловой России», подчеркнул, что компенсация части затрат на выпуск акций и облигаций помогает снизить финансовую нагрузку на компании и сохранить привлекательность для инвесторов. Меры поддержки были частью нацпроекта с 2019 года и позволили более чем 50 субъектам МСП разместить облигации на Мосбирже на сумму свыше 44 миллиардов рублей.

В организации предлагают продолжить эту практику в рамках нового нацпроекта «Эффективная и конкурентная экономика» и распространить поддержку на малые и технологические компании, а также компенсировать часть затрат на проведение IPO. Лазутин отметил, что выпуск облигаций для таких компаний является предпочтительнее банковских кредитов, а поддержка на разных стадиях поможет им повысить свою транспарентность и укрепить корпоративную структуру.

( Читать дальше )

Разработчик IT-инфраструктуры Rubytech планирует IPO на Московской бирже весной 2025 г. В рамках размещения компания рассчитывает привлечь ₽5–10 млрд – РБК

- 12 марта 2025, 07:05

- |

Компания Rubytech, занимающаяся разработкой высоконагруженных IT-решений, планирует IPO на Московской бирже весной 2025 года. В рамках размещения компания рассчитывает привлечь от 5 до 10 млрд рублей.

По данным источников, IPO рассматривается как инструмент для мотивации сотрудников, корпоративного управления и дальнейшего развития бизнеса. Однако сроки выхода на биржу пока не подтверждены.

В 2023 году выручка Rubytech составила 22 млрд рублей, чистая прибыль — 2 млрд. Инвесторы оценивают компанию по мультипликаторам 14 EV/EBITDA и 16 P/E. Однако аналитики предупреждают о сложной ситуации в IT-секторе и высоких ставках ЦБ (21%), что может повлиять на спрос.

Если компания покажет рост выручки в 2024 году и представит стратегию адаптации к возможному возвращению иностранных конкурентов, интерес инвесторов может возрасти.

Источник: www.rbc.ru/finances/12/03/2025/67cffbb19a79472ea887348f?from=newsfeed

Ключевым фактором при принятии решения об IPO девелопера Glorax будет разворот денежно-кредитной политики ЦБ и его влияние на рынок — вице-президент Glorax по работе с публичными рынками Петр Крючков

- 11 марта 2025, 20:50

- |

«Траектория устойчивого роста за счет цикла снижения процентных ставок будет точкой, когда произойдет репрайс отрасли и, соответственно, увеличение мультипликаторов. Как только средний мультипликатор EV/EBITDA по застройщикам достигнет уровня 5, с этого среднесекторального уровня можно говорить о том, что это будет потенциально подходящее для нас окно [для размещения]. Мы для себя видим, что этот год будет точкой разворота ДКП, а дальше все будет зависеть от того, какой объем вообще будет выходить на рынок, насколько аппетит у инвесторов будет к IPO», — сказал он.

Также Крючков обозначил предварительные параметры IPO:

- Возможный free-float: 5-10%

( Читать дальше )

Сотни российских компаний проявили интерес к сделкам pre-IPO — Мосбиржа

- 11 марта 2025, 16:01

- |

«В процессе подготовки к pre-IPO находится много компаний из разных секторов, однако кто из них дойдет до финала, покажет время. Мы считаем, что в перспективе потребность в привлечении акционерного капитала с помощью pre-IPO сделок может возникнуть у нескольких сотен компаний», — сказал Овчаров.

«Чтобы оценить спрос со стороны инвесторов, что в целом достаточно сложно, мы опрашивали фонды и управляющие компании об их видении этого рынка. Мы сошлись во мнении с представителями рынка, что инвесторы готовы аллоцировать порядка 50 миллиардов рублей в год на такого рода сделки. Но пока это теоретические оценки — практика покажет», — отметил он.

По его словам, биржа активно работает над тем, чтобы привлечь на рынок pre-IPO институциональных инвесторов.

( Читать дальше )

Прямой эфир о будущем IT-сектора уже завтра на канале Т-Инвестиции 🚀

- 11 марта 2025, 15:08

- |

Всем привет!

12 марта в 12:00 в прямом эфире Т-Инвестиции соберутся генеральные директора 3 IT-компаний – Группа Arenadata, Группа Астра и IVA Technologies. Поделимся своим видением развития технологий и ответим на самые актуальные вопросы.

👤Спикеры:

– Максим Пустовой, СЕО Группы Arenadata

– Илья Сивцев, CEO Группы Астра

– Станислав Иодковский, CEO компании IVA Technologies

🌷Модератором встречи будет Мая Нелюбина, инвестор, ведущая проекта Private Talks.

📍Ссылки на трансляцию:

Rutube: https://rutube.ru/video/f7d290afee5d23d07ef8646da1889fcf/

VK: https://vkvideo.ru/video-202887315_456239641

YouTube: https://youtube.com/live/5H1MA-y1UT0

Ставьте напоминания 🔔, готовьте ваши вопросы и до встречи завтра!

#DATA #ASRT #IVAT

МФК «Саммит» планирует IPO

- 10 марта 2025, 20:52

- |

Микрофинансовая компания (МФК) «Саммит» (бренд «Доброзайм») рассматривает возможность проведения первичного публичного размещения акций (IPO) в ближайшие годы. В настоящее время компания завершает реорганизацию, переходя от формы ООО к АО. Ожидается, что процесс будет завершен до конца первого квартала 2025 года.

О компании:

— ООО «МФК «Саммит» работает на микрофинансовом рынке с 2011 г. и специализируется на онлайн-выдаче среднесрочных и длинных займов гражданам (IL).

— Компания входит в группу Summit Group. Summit Group занимает 15-е место в рэнкинге «Эксперт РА» по объему выданных микрозаймов по итогам первого полугодия 2024 г.

— В ноябре 2024 г. «Эксперт РА» повысил рейтинг кредитоспособности МФК «Саммит» до ruBB со стабильным прогнозом.

— Бенефициаром бизнеса по СПАРК на 100% является Моисеев Антон Викторович.

Статус IPO:

— Конкретные сроки IPO на данный момент не определены.

( Читать дальше )

💼 Jetlend | Обзор в преддверии IPO

- 10 марта 2025, 18:59

- |

ℹ️ О компании:

JetLend — это ведущая в России краудлендинговая площадка, которая предоставляет возможность МСП привлекать финансирование, а инвесторам позволяет выдавать им займы под относительно высокие %. JetLend включена в реестр операторов инвестиционных платформ Банка России и является участником «Сколково».

❗️Важно понимать, что JetLend не является финансовым посредником, это платформа, которая как бы «сводит» заемщиков и инвесторов. При этом, на платформе реализован функционал вторичного рынка, обеспечивающий инвесторам возможность продавать активы (т.е. портфель займов), если нужно выводить инвестированные средства до погашения займов.

Компания занимает более 42% российского рынка краудлендинга по объему сделок, что превышает совокупную долю остальных компаний из топ-5 (отрыв от ближайшего конкурента почти в 2 раза). По состоянию на февраль 2025 года, общий объем сделок на платформе (за всё время) превысил 28 млрд рублей, а количество активных инвесторов увеличилось до 64 тысяч.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал